中国也有笨的征税方式:个人所得税。它与个人收入挂钩,所有人粗暴的一刀切。相比而言,日本的个税相当人性化,它设置了14项减免“所得控除”,照顾了不同家庭的不同情况,最大限度的保证了税负的公平。其中“扶養控除”就是减免效果最好,最适合在日华人的减税手段!

减免额度

|

区分

|

亲属年龄

|

控除减免額

|

|

|

一般扶養親族

|

16岁以上

|

38万円

|

|

|

特定扶養親族

|

19岁~22岁

|

63万円

|

|

|

一般扶養親族

|

23岁~69岁

|

38万円

|

|

|

老人扶養親族

|

70岁以上老人

|

・同居

|

48万円

|

|

・非同居

|

58万円

|

||

节税效果

|

|

控除額

|

个税10%

|

退税额

|

个税20%

|

退税额

|

|

父亲

|

48万円

|

48万×10%

|

4.8万円

|

48万×20%

|

9.6万円

|

|

母亲

|

38万円

|

38万×10%

|

3.8万円

|

38万×20%

|

7.6万円

|

|

合计

|

8.6万円

|

17.2万円

|

减免条件

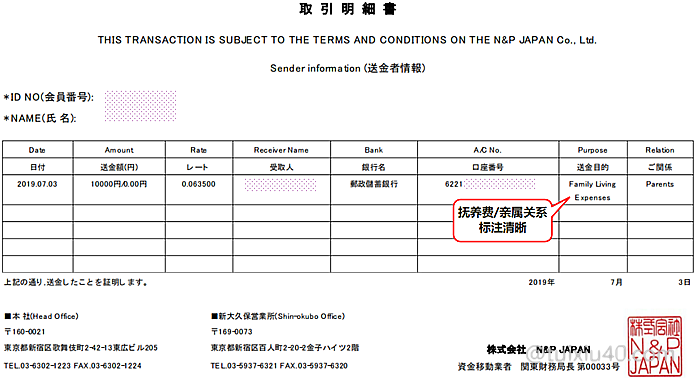

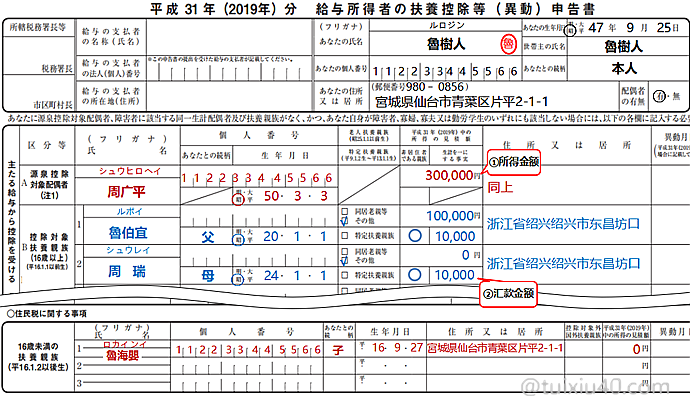

为扶养人买东西、给现金是口说无凭的,不能证明抚养事实。唯一证明的方法是向“国内亲属汇款”,并提供汇款单。“汇款单”并不要求提供原件,也不指定银行,通过日本任何一家金融机构向中国汇款都是认可的。

图示为“熊猫速汇”提供的pdf电子汇款证明,把它打印出来即可。不放心的,也可选择网络银行——711银行,它家的汇率也不错,就是手续费小贵了点。

图示为“熊猫速汇”提供的pdf电子汇款证明,把它打印出来即可。不放心的,也可选择网络银行——711银行,它家的汇率也不错,就是手续费小贵了点。

汇款单需要包括以下内容:

①汇款人名(扶养人)、收款人名(被扶养人):抚养与被抚养人的名字需要与报税人名一致(汉字人名可)。一个汇款单只能对应一个扶养人。抚养多人的,需要分别汇款,每抚养一个人需要取得一份汇款单。

②汇款日:汇款日决定了减免的年份,本年度的减免需要在本年底前完成汇款,跨年将计入下一年度。例如2018年度的抚养减免,退税申报在2019年,但汇款必须在2018年底前完成。

③汇款金额:日本税务没有明确规定汇款的“金额和次数”,根据我以往的验证:每年只需汇款一次,每次1万円即可!

2018年10月8日补充:根据读者反应,有的公司规定汇款金额要到达20万円以上。。。在税法上并没有明确的金额要求,不想汇这么多的,可不向公司申请“扶养控除”,选择自己报税即可。

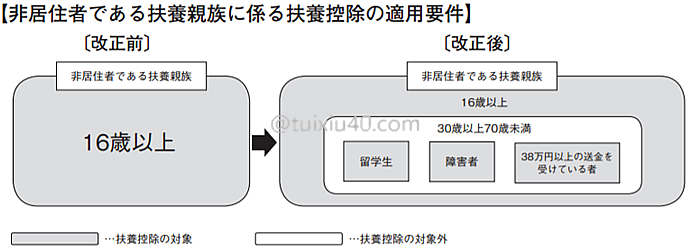

2020年4月23日补充:根据“税制改正大綱”公布的新政——2023年起扶养30~70岁海外亲属的,年抚养费不得低于38万円/人,即向国内亲属的汇款金额不得低于每人38万円。

2020年4月23日补充:根据“税制改正大綱”公布的新政——2023年起扶养30~70岁海外亲属的,年抚养费不得低于38万円/人,即向国内亲属的汇款金额不得低于每人38万円。

※扶养亲属年龄在30~70岁之外的,不受此新政限制(无38万汇款要求)。

④汇款目的:向海外汇款通常有“送金目的”一项,填写“生活费、教育费、郷里送金”都是好的抚养亲属汇款的理由。

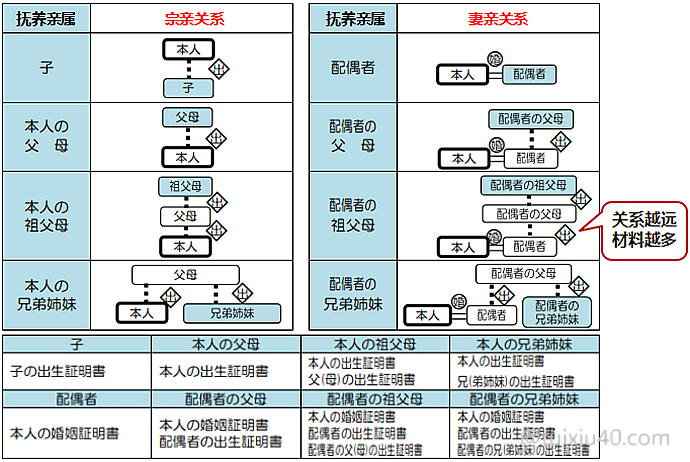

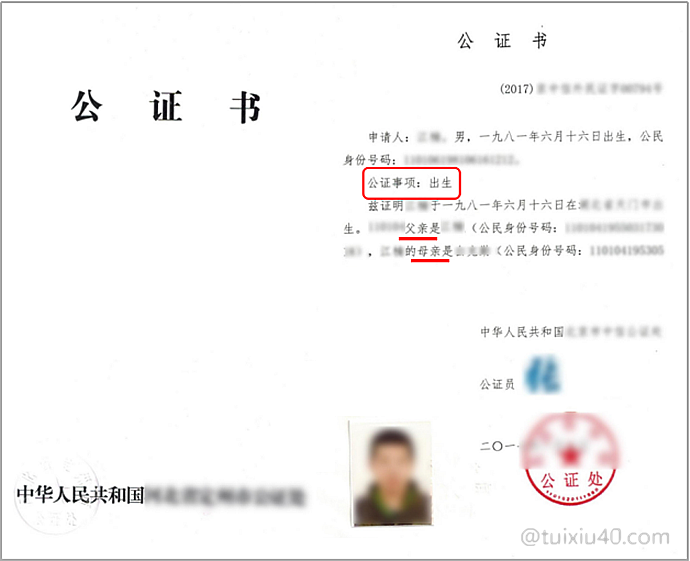

3)【公证书】亲属关系证明

2018年1月日本税务推出从严新政,对于如何证明亲属关系,做出了明确的规定。例如抚养父母需要“出生证明(申报人)”;抚养配偶父母需要“出生证明(申报人配偶)+婚姻证明”。

2018年1月日本税务推出从严新政,对于如何证明亲属关系,做出了明确的规定。例如抚养父母需要“出生证明(申报人)”;抚养配偶父母需要“出生证明(申报人配偶)+婚姻证明”。

通过“出生证明“中父母与子女关系明确“宗亲关系”,通过“婚姻证明”中申报人与配偶关系明确“妻亲关系”,日本这种客观验证的方式显得更科学。但是国人出生证明能保留到现在的是极少数,解决办法是准备“出生公证书”,血缘远的亲属需要多份公证书间接证明亲属关系。

「親族関係書類」については、法令上、書類の発行日に関する規定はありませんので、書類の提出日より 1 年以上前に発行されたものであっても有効な書類として認められます。原本の提出又は提示が必要となります。

外国政府又は外国の地方公共団体が発行した書類(国外居住親族の氏名、生年月日及び住所又は居所の記載があるものに限ります。)

因此在开具公证书时一定要求注明以上个人信息。亲属有护照的加注护照号码,将来办理其他事宜更方便(如申请签证)。

申请方法

提交资料(向公司):汇款单、亲属关系公证书(原件)

提交资料(向公司):汇款单、亲属关系公证书(原件)申报方法:在每年的“年末調整”时,向公司提交“扶養控除申告書”。

注①:填写的是“年所得金额”。如图周伯宜的退休金为75万円/年,所得金额即为10万(75万-65万)。注意:抚养亲属不要过多,正所谓“适度的人生才最美”。尤其是对于申请永住——过多的抚养亲属,会被视作生活负担过重,不具备申请的条件。

注②:填写汇款金额,如图鲁树人向父母各汇款1万円(税法上并没有明确的金额要求)。

提交资料(向税务所):源泉徴収票、汇款单、亲属关系公证书(原件)

申报方法:“扶養控除”报税演示

最后总结

|

优势

|

1)认可“三亲六戚”的亲属关系,并且不限定要生活在一起

2)每抚养一个亲属,可获个税减免额度:38万円~63万円

|

|

条件

|

1)抚养亲属的年收不超过103万円

2)扶养人汇给被扶养人的海外汇款证明(次数/金额不限)

3)亲属关系公证书(提交原件)

|

|

申请

|

1)通过“年末調整”,由公司代为申报

2)通过“確定申告”,自己向税务所申报

|

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

你好。如果从今年开始申请抚养的话 ,年底前汇款一次能被采纳吗?亲属公证原件为十年前的,也可以吗?

年底前汇款可以,亲属公证没有时效性。

您好,謝謝您的詳細的分享。想問您以下問題。

1. 您文中所提到的「以年收300萬円的普通公薪族為例,對應各稅為10%」–>想請問一下,以我的理解,您這裡所指的應該是「課稅所得」為300萬円,是否正確?

2. 扶養後,可以減免的除了所得稅以外,住民稅也會減免嗎?(您網站上主要提到的好像是所得稅這塊)。 因為用您網站上提供的税金計算機的連結,輸入扶養人後連住民稅都減少了。想請問在住民稅減少這部分,日本會以怎麼樣的形式什麼時候退回?

3. 關於申請永住權,若扶養人數過多導致交的稅金偏少(甚至是接近0)有可能會有拿不到永住權的傳聞,想請問若是以我的狀況,源泉徴収票上的「給与所得控除後の金額」約290万円、且在還未記入任何扶養的情形下「所得控除の額の合計額」約95万円,這樣在扶養2人後,會不會有交太少的疑慮?(經驗上來說)。謝謝您

1.是的,課稅所得。

2.“扶養控除”同样对住民税有减税效果,但计算方法略有不同(可以参考我的另一篇文章)。住民税与所得税是绑定在一起的,只要申报了所得税,就无需另外申报住民税。

住民税的减税部分不会退税,会反映在下一年的住民税中,即下一年住民税减少。因为住民税帐期慢“一年”,本年的住民税是根据“上一年”收入来的,因此今年的“扶養控除”申报,只能反映到下一年去。所以我说所得税是“快枪手”,住民税是“慢性杀手”:)

3.对于猜测,我很难回答,毕竟永住没有规定需要多少金额的纳税。因此,个人认为稳定的工作才是永住审核的要点。至于避税,那是纳税人的权利。但是,的确“0报税”有点过分。

您好,我想问一下,我一月和11月分别给我家乡的父母汇了一万日圆,共计两万日元的话,可以申请退税吗?因为我被公司的税理士同志说金额太小他们的事务所判定无法申报。

公司只能申报一些常规项目,稍微复杂一点的,他们是不愿意接的。理由很简单:出了问题,处理麻烦。因此建议你自己申报。

至于汇款金额,政策没有具体规定。——报税又不收费,即使被拒也没有损失呀:)

您好,請問報扶養不住在日本的父親,父親已經退休沒有工作,收入為老人年金。一年不超過日幣三十萬。現在公司是年末調整時間,正在寫相關文件,因此想請問年收這個部分在填寫扶養扣除申告書時,是否要填入呢?另外是否需要年金收入證明文件呢?謝謝。

“給与所得者の扶養控除書”填写的是所得金额。假如您父亲年收30万円,年所得为0円(30万-65万)。至于海外亲属的收入证明,目前政策没有要求提供。

您好,非常感谢您的解答,那我是否只需要在1-3月间去地方税务所报个确定申告就行了呢?

是的,缴税申报时间为每年2月15日~3月15日。而退税申报时间为:明年的任意时间(5年内有效),建议避开2-3月的报税高峰。

您好, 想請教您,公司這邊希望我在今年11月30日之前提交平成31年度的扶養控除申告書和平成30年度的保険料控除申告書, 關於撫養控除的部分因為我還沒有準備好親屬公證書的材料(目前材料正在中國申請中), 保險料控除申告書已經填寫好了.目前糾結的問題是:

我需要跟公司總務說, 因為材料不全暫時沒有辦法填寫扶養控除申告書, 先交保険料控除申告書, 等來年我再自行”確認申告”扶養控除申告書的內容, 可否這樣呢?

或者是, 今年先海外送金, 但是在提交給公司總務的扶養控除申告書處不填寫任何撫養人, 和保険料控除申告書一併交給總務, 等來年自行”確認申告”時, 我再于扶養控除申告書時填入2018年的撫養人的具體信息, 希望聽一下您的建議, 感謝您!

公司要求你提交明年的扶養控除申告書,只是为了更准确的计算你明年的工资。因此只需按明年抚养计划,提交申告书就可以了。至于证明材料,明年(11月)年末調整时,与其他报税资料,一同提交即可。

另外,海外送金的时间决定了报税年度。明年的抚养申报,只能明年海外送金。

好人啊,太感谢了!

非常感謝您!另外想請教您的是, 因為私人原因不太希望公司知道自己明年的撫養計劃, 比較希望直接走確認申告向稅務所提出申告書. 這樣的情況下, 現在提交給公司的2019年度的扶養控除申告書的時候可否在撫養人處留空, 于2020年(2月-3月)確認申告期間, 向稅務所申告實際的2019年撫養人情況(并向稅務所郵寄證明材料以及2019年度的海外送金證明).

再次感謝您的解答!

假如你打算明年自己报税,那就更简单了——无需向公司提交“扶養控除申告書”。

请记住一个原则:“年末調整”只是公司代替员工报税,它与確定申告不冲突。需要对“年末調整”内容修改、追加的,都可以通过“確定申告”再次申报。换句话说,纳税人“確定申告”的申报内容,才是税务最终核定的征税依据。因此“確定申告”必须全面申报,并提供所有相关证明材料。

我常说,“確定申告”是每一个在日华人的必备生活技能。即使公司服务到位,最好也不要错过这个一年一次打磨“报税技能”的机会。

非常感谢楼主。最近因为老公在日本工作退税的事情被搞得晕头转向,研究了很久,搜了好多文章都没搞明白,差点就去研究日本税法了。

本人老公于今年8月起赴日工作,为期一年,到明年7月底截止。

月本给:317,415,算上不定的加班费,到目前为止,4个月的 課税対象額 合计:1,663,408

已经扣掉了 所得税・復興特別所得税 : 75520 日元 ,

我估计加上12月份的话,課税対象額 合计 大概在200万出头,个税大概不到10万。

学习了楼主的文章,看了上面一些QA,我还有一下几个问题。

1. 考虑到我老公今年在日本的个人总收入不多,已经扣掉的10万左右所得税应该会在年末调整的时候返还大部分,所以没有必要提出对今年的抚养控除申告(要分别给3个人汇款,手续费也不少),我的理解对么?

2.2019年1月-7月的个人所得税抚养控除,需要在今年把亲属关系公证书提交给公司么?如果提交的话,公司会提前把抚养相关的税减免掉么?他在2019年8月就回国了,何时提交2019年的汇款证明呢?

3.最后,可以去邮局汇款么?现在办理711的卡再汇款好像来不及了呢。

以年收入200万计算,可扣除的免税项为社保(健康险、厚生年金、雇用险)约28万。

1)无抚养:个税约2.8万、住民税约6.3万。

2)抚养一位老人:个税约7000、住民税约2.8万。

3)抚养两位老人:个税为0、住民税5000。

1. 今年虽然收入不高,但还是抚养1-2人的税负更低。

2.假如2019年中途回国,那么2019年提交“抚养控除”就没有意义了。因为2019年的收入,要在2020年才能申报退税。

3.任何金融机构的汇款都可以,只要能提供汇款底单即可。

非常感谢楼主,请问中国国内的送金证明可以吗?

不行。因为无法证明抚养费是来自日本的收入。

您好,想请问您关于公证书一事,“亲属关系公证书”和“出生证明公证书”都可以办理的情况下,抚养免除使用为目的 的话,应该优先办理哪个公证书呢?