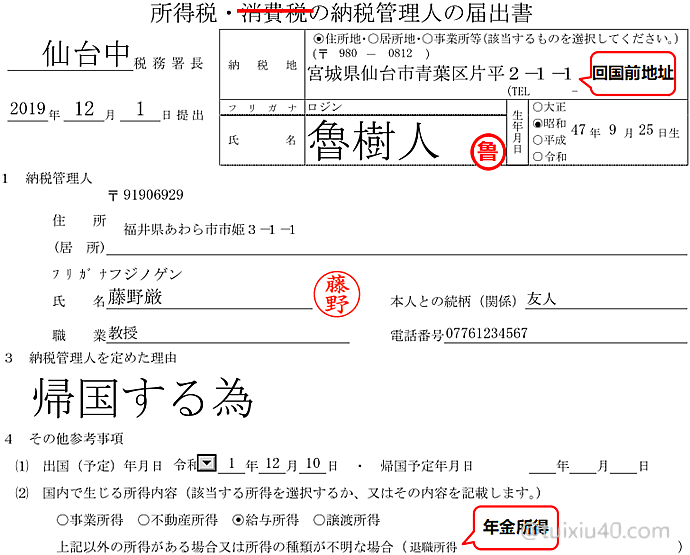

小武,常有人问我:回国后还能申报退税吗?回答是肯定的——纳税是义务,而退税也是权利。它与签证、国籍无关,不会因为我们回国就消失,但会因为我们没有日本的联系地址,而给税务处理造成麻烦。因此日本规定:海外居住的日本纳税人,报税需要通过在日本居住的“纳税管理人”。然而,委托了“纳税管理人”并不等于可以放任不管,“管理人”只是一个代替你在日本的“联络人”,具体报税还是要靠自己。给“管理人”的麻烦越少,报税才能越顺利。

之前我以鲁树人为例,介绍了“回国前必做的四件事”。在最后,我还留了一个尾巴没说完——如何申退“厚生年金税”。这一回我们就来演示一下鲁树人是如何委托“纳税管理人”——友人“藤野厳”来帮他申报退税的。

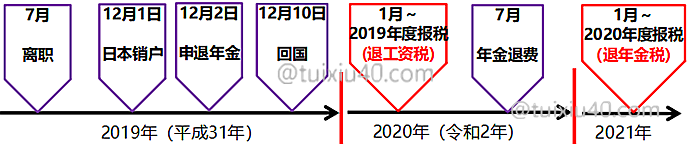

还记得鲁树人的情况吗?他是2019年12月申请“退出年金”的,我们假设他回国半年后收到了年金退款,这时他能立刻申退“年金税”吗?——如图所示,是不能的。鲁树人被扣的“年金税”是属于2020年度的,这个退税需要等到2021年才能申报。然而,2020年鲁树人还是需要报税的,因为2019年他离职前的“工资税”是有退税的——至于为什么中途离职有退税,我在文章“年末調整的由来”中有过详细的介绍,这里不再重复了。

也就是说,一个普通工薪族辞职回国后,通常是有两笔税可以退的——工资税和年金税,而“跨年度”的税收,是需要分两年报税的。报两次税太麻烦?其实有一个省事的办法:利用“退税申报”五年内有效的政策将“工资税”推迟,与“年金税”一起申报。如示例鲁树人,本来应该在2020年申报2019年的“工资税”,但他可以将其推迟至2021年与“年金税”一起申报。下面我们就来演示一下鲁树人是如何一次申报这两个税的。

退工资税

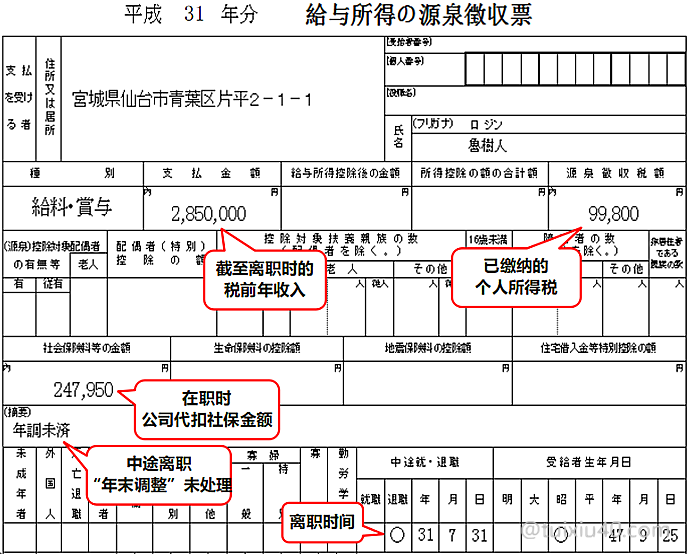

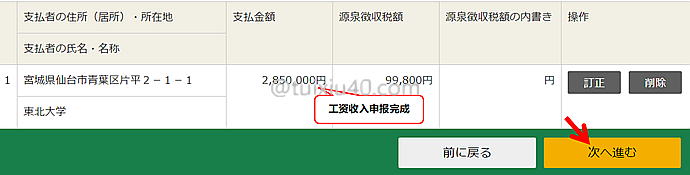

“源泉徴収票”是公司为员工报税后的“完税证明”,从鲁树人的“源泉徴収票”可知:他离职时的税前工资为285万円,公司扣除个税99,800円,我们看看他能退回多少“工资税”。

首先登录国税厅网上报税工具,点击“作成開始”并选择邮寄报税方式——“書面提出”。

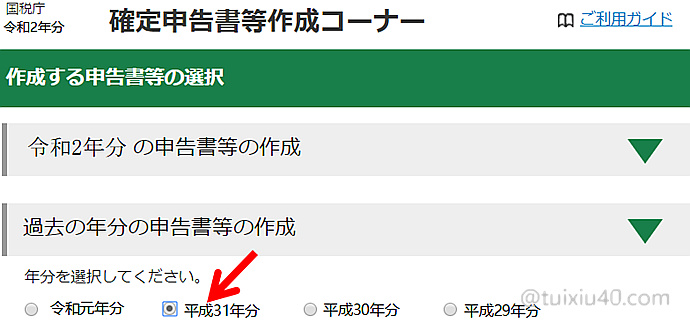

因为是补报鲁树人2019年的“工资税”,因此这里勾选申报年份——平成31年。

注1:“確定申告”是针对上一年收入(1月~12月)报税的,如:令和2年申报令和1年的税收。

注2:年收是按“发生制原则”计算的——1月到手的12月工资,也需要计入上一年的年收中。

注1:“確定申告”是针对上一年收入(1月~12月)报税的,如:令和2年申报令和1年的税收。

注2:年收是按“发生制原则”计算的——1月到手的12月工资,也需要计入上一年的年收中。

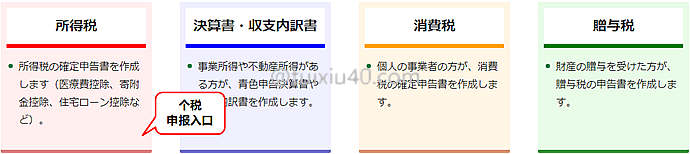

点击“所得税”,开始个税申报。

1)いえ:鲁树人只有工资性收入;

1)いえ:鲁树人只有工资性收入;2)はい:鲁树人只有一处工资收入;

3)いえ:鲁树人因中途离职,因为未参加公司的“年末调整”;

4)いえ:鲁树人没有列表中的减税项;

5)いえ:鲁树人未收入纳税账单;

申报前需要回答纳税人目前的报税状态,系统会根据这些回答显示不同的申报页面,因此如实回答即可。点击“次へ”进入申报页面。

申报前需要回答纳税人目前的报税状态,系统会根据这些回答显示不同的申报页面,因此如实回答即可。点击“次へ”进入申报页面。

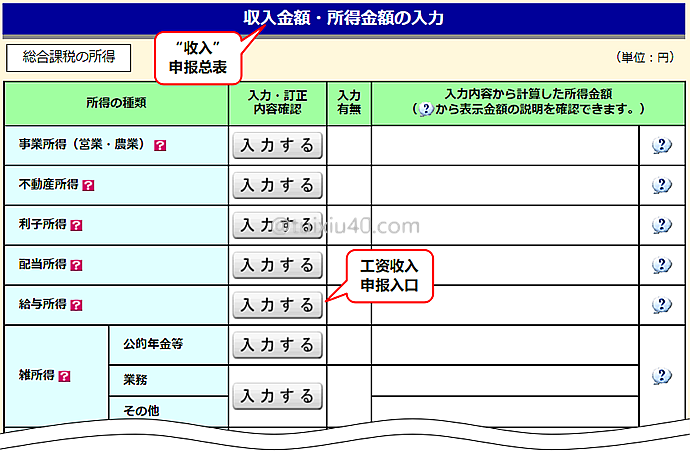

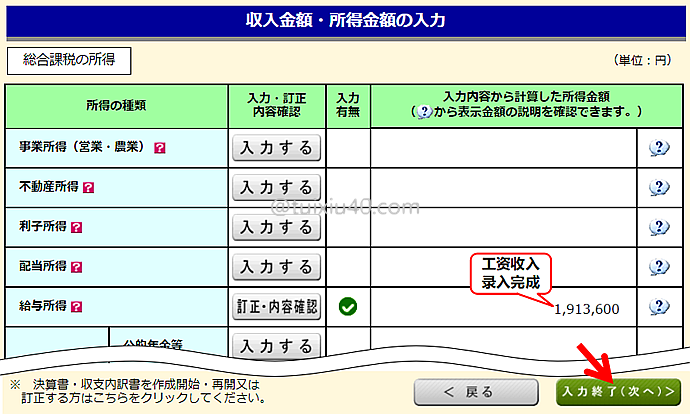

进入申报系统首先看到的是“收入”申报总表,这里的项目都是与收入有关的——本次报税其实极为简单,只有鲁树人的工资收入,找到“給与所得”一项。

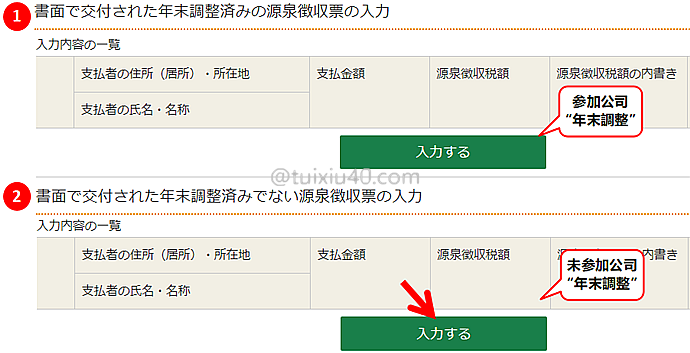

申报工资收入有两个入口:一个是参加过公司“年末調整”的,一个是未参加过公司“年末調整”的。示例鲁树人因中途离职未参加公司的“年末調整”,因此这里选择第②项录入工资收入。

申报工资收入有两个入口:一个是参加过公司“年末調整”的,一个是未参加过公司“年末調整”的。示例鲁树人因中途离职未参加公司的“年末調整”,因此这里选择第②项录入工资收入。

按照公司开具的“源泉徴収票”来录入各项数据。

按照公司开具的“源泉徴収票”来录入各项数据。

确认无误后,点击“次へ”。

确认无误后,点击“次へ”。

这时回到“收入”总表,工资所得已经录入完成。点击“次へ”,进入第二张表“减税项总表”。

这时回到“收入”总表,工资所得已经录入完成。点击“次へ”,进入第二张表“减税项总表”。

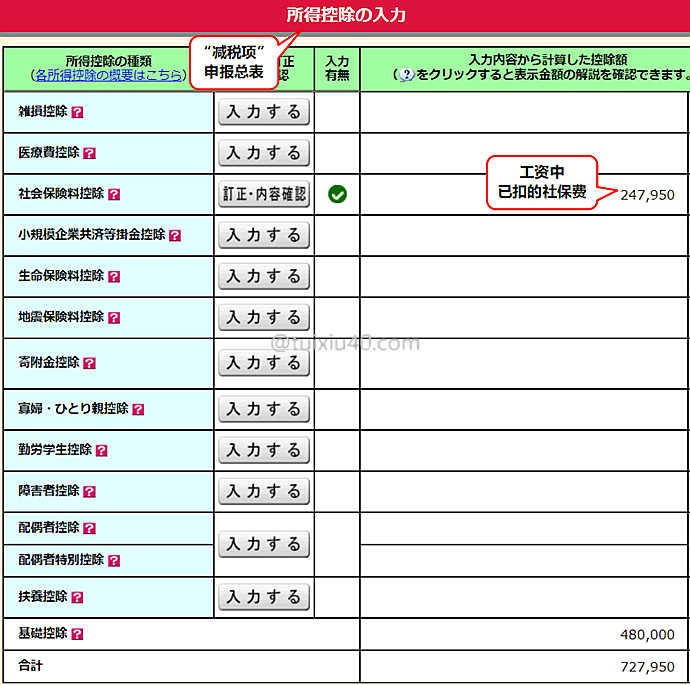

这张表都是与减税相关的项目,假如有其他减税项直接在这里录入即可。点击“次へ”,进入下一步“税額控除”。

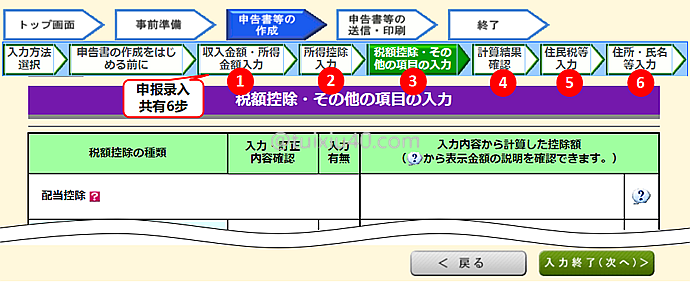

通常我们是用不到“税額控除”的,直接跳过进入下一步“計算結果”。

通常我们是用不到“税額控除”的,直接跳过进入下一步“計算結果”。

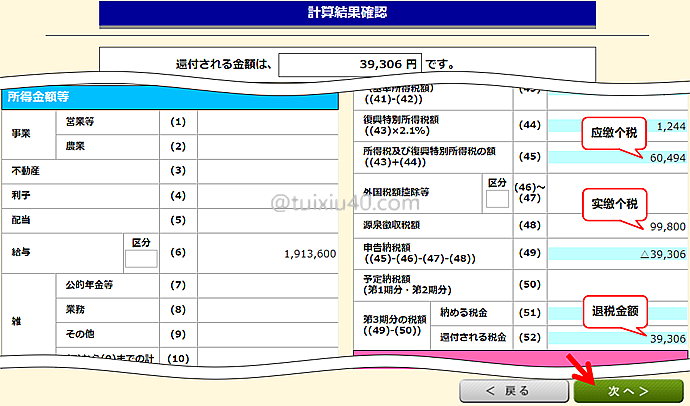

“計算結果”是一个数据汇总页——收入与减税申报数据都在这里。鲁树人通过申报退回了工资中被多扣的39,306円个税。

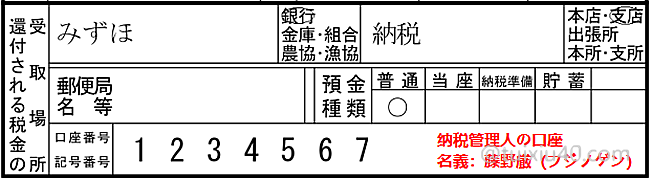

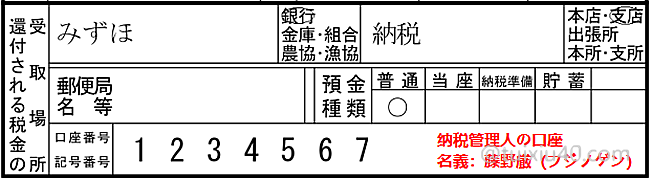

接下来就是填写“接收退税”的银行信息,因为是通过“纳税管理人”报税,因此这里填写“藤野厳”的账户。

这里插一句:下面是填写报税人的联系方式以及个人信息。但有个问题——报税系统没有设置“纳税管理人”的录入项目,因此后面就只能凑合着填写。有关“纳税管理人”的信息,需要将申报表打印出来再手写来补全,具体的填写方法我在后面有演示。

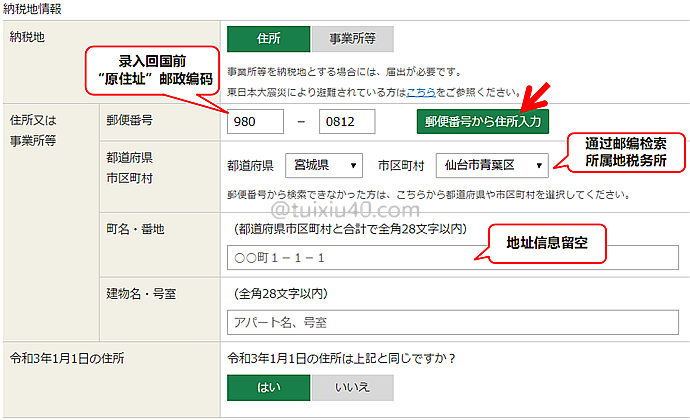

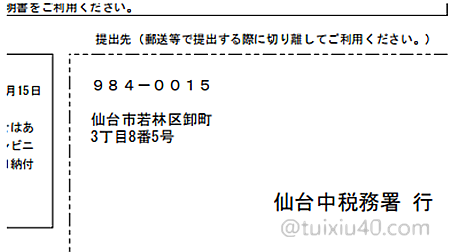

申报人地址可以暂时留空,但“所属税务所”的信息是要填写的。如图所示:录入“原居住地”邮政编码,即可检索出所属地税务所的信息。再强调一遍:回国后仍然是向日本“原住地”税务所报税(与纳税管理人的住址无关)。

然后是填写报税人的个人信息,电话留“纳税管理人”的即可。

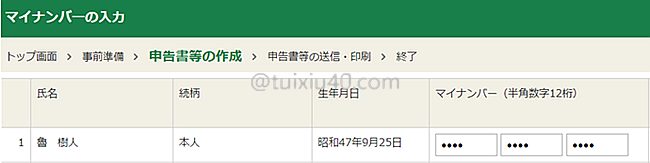

然后是填写报税人的个人信息,电话留“纳税管理人”的即可。 最后是填写“个人编号”,点击“作成終了”,至此数据录入完成。

最后是填写“个人编号”,点击“作成終了”,至此数据录入完成。

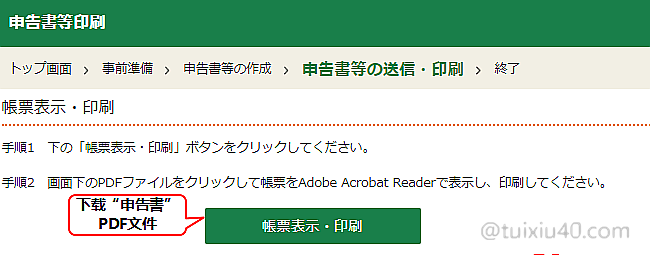

点击“帳票表示”,下载并打印“申告書”PDF文件。至此,报税还没有结束。前面说过了——因报税系统的限制,最后我们需要将“纳税管理人”的相关信息手写填全。

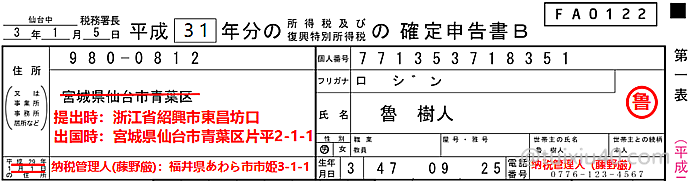

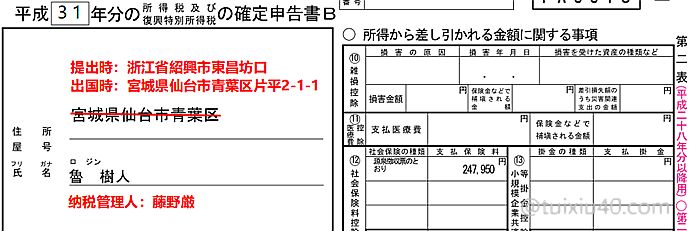

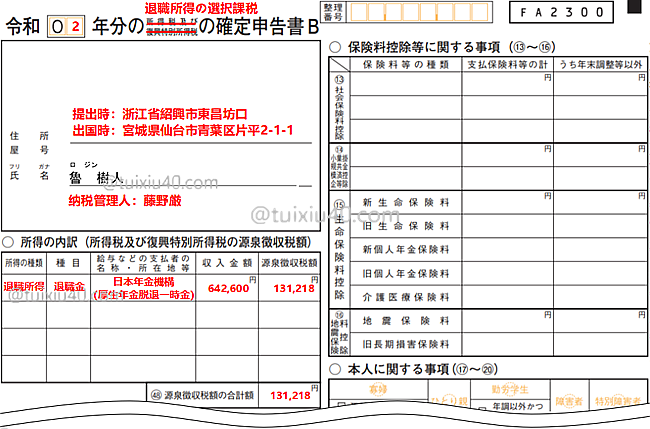

“第一表”地址栏中填写申报时(国内)和回国前(日本)的地址,还有纳税管理人的相关信息。

在“第一表”右下部的“银行账户栏”中,标注此处为“纳税管理人”的银行账号。

在“第二表”的地址栏中,同样填写申报时和回国前的地址,还有纳税管理人的信息。

至此,申退“工资税”完成,鲁树人需要邮寄的资料如下:

|

表格

|

用途

|

邮寄税务署

|

|

①申告書B第一表

|

(平成31年)报税用申报表1

|

邮寄

|

|

②添付書類台紙

|

粘贴相关证明资料:

マイナンバー・カード(复印件)

|

邮寄

|

|

③申告書B第二表

|

(平成31年)报税用申报表2

|

邮寄

|

|

④申告書B第一表【 控用 】

|

自己留存

|

—

|

|

⑤申告書B第二表【 控用 】

|

自己留存

|

—

|

|

⑥提出書類等のご案内

|

用于剪贴税务署地址

|

—

|

退年金税

下面接着演示如何申退“年金税”。我在“如何申退年金”一文中介绍过,被扣的“厚生年金税”只是一个预扣税费,实际上它属于“退職所得”,课税比工资要轻的多,因为它有一个非常给力的减税项——“退職所得控除”:

|

工作年数

|

退職所得控除

|

|

20年以下

|

40万円×工作年数

|

|

20年以上

|

800万円+(工作年数-20年)×70万円

|

可见,根据工作年数,“退職所得”每年有40万的减税额度,而外国人“厚生年金”最多只能退五年,因此对于大多数回国的工薪族来说,被预扣的“厚生年金税”是可以全额退税的。

注1:工作年数是指曾经就职过的所有公司工作时间的总和,即缴纳厚生年金的累计年数。不清楚的,可以登录“日本年金机构”官网,在哪里可以查询到缴费明细。

注2:工作时间的“月零头”按一整年计算。如工作三年1个月的:工作年数即为——四年。

注2:工作时间的“月零头”按一整年计算。如工作三年1个月的:工作年数即为——四年。

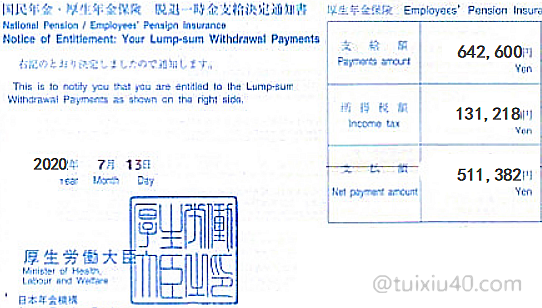

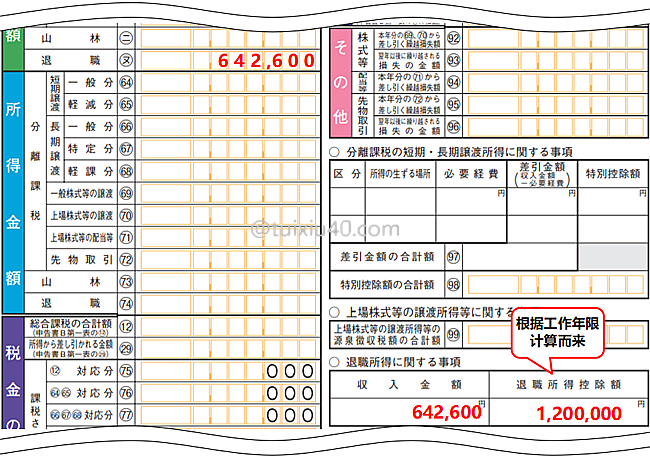

假设鲁树人回国半年后,收到了年金退款和日本年金机构寄来“脱退一時金決定通知書”。如图所示:鲁树人应退“厚生年金”642,600円,但实际到手只有511,382円,被扣年金税(20.42%)131,218円——这只是一个预扣税费,实际税费的计算公式为:

退職所得=(脱退一時金額—退職所得控除額)÷2

鲁树人工作满三年,“退職所得”的减税额度为120万,套用以上公式为:(642,600-1,200,000)÷2。可见,鲁树人的“退職所得”为负数——即可全额退税。

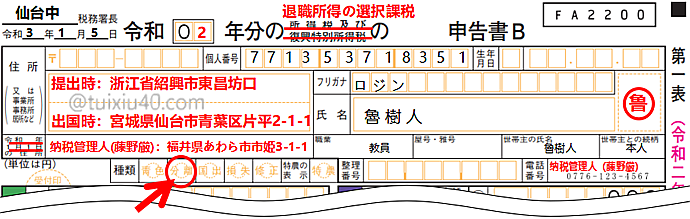

申报“退年金税”也许算是个例,日本税务并没有为“退職所得”设置专用的申报表。不过没关系,在国税厅官网下载空白的“申告書B”,可以用它稍微改一下申报。如图所示:将“第一表”的名称——改为“退職所得の選択課税”。“地址栏”——同样需要填写自己在国内和原日本的地址,还有纳税管理人的相关信息。“種類栏”——圈选“分離”。注意:报税的对象年份不要搞错(示例鲁树人的年金税发生在令和2年)。

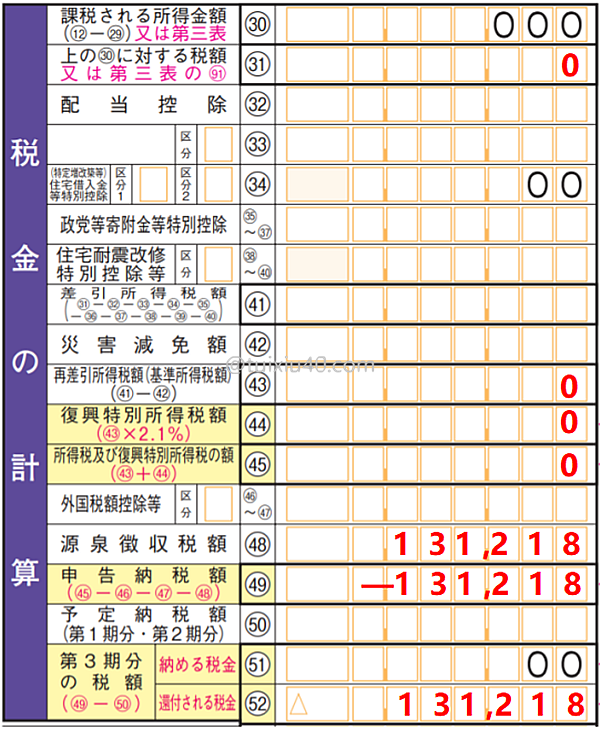

申报“退年金税”也许算是个例,日本税务并没有为“退職所得”设置专用的申报表。不过没关系,在国税厅官网下载空白的“申告書B”,可以用它稍微改一下申报。如图所示:将“第一表”的名称——改为“退職所得の選択課税”。“地址栏”——同样需要填写自己在国内和原日本的地址,还有纳税管理人的相关信息。“種類栏”——圈选“分離”。注意:报税的对象年份不要搞错(示例鲁树人的年金税发生在令和2年)。 本次报税为全额退税,因此“第一表”右侧第31~52项填写鲁树人被扣的全部税金131,218円。

本次报税为全额退税,因此“第一表”右侧第31~52项填写鲁树人被扣的全部税金131,218円。注:第43和45项是实际应缴税额→所以填0;第48项是已经被征收的税额→所以填131,218;第49项按照公式算出→所以填-131,218;第52项是申报退税金额→所以填131,218;

“第一表”右下部的“银行账户栏”,这里同样填写“纳税管理人”的银行账号。

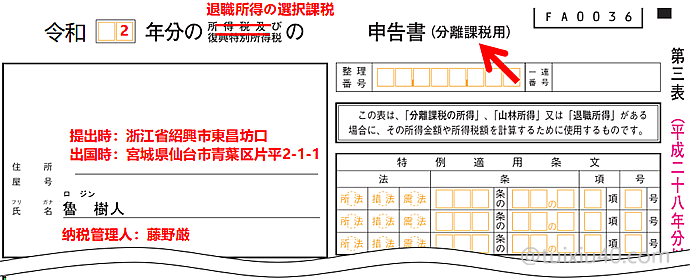

“第二表”的填写方法如图所示。

“第三表”的填写方法如图所示。至此,申退“年金税”完成。

以上鲁树人一次申报了两个税,邮寄资料汇总如下:

|

表格

|

用途

|

邮寄税务署

|

|

①申告書B第一表

|

・(平成31年)退个税用申报表1

・(令和2年)退年金税用申报表1 |

邮寄

|

|

②添付書類台紙

|

粘贴相关证明资料:

1)マイナンバー・カード(复印件)

2)脱退一時金決定通知書(原件)

|

邮寄

|

|

③申告書B第二表

|

・(平成31年)退个税用申报表2

・(令和2年)退年金税用申报表2 |

邮寄

|

|

④申告書B第三表

|

(令和2年)退年金税用申报表

|

邮寄

|

|

⑤申告書B第一表【 控用 】

|

自己留存

|

—

|

|

⑥申告書B第二表【 控用 】

|

自己留存

|

—

|

|

⑦申告書B第二表【 控用 】

|

自己留存

|

—

|

|

⑧提出書類等のご案内

|

用于剪贴税务署地址

|

—

|

最后,将税务署的地址剪下,贴到信封上即可。注意不要直接邮寄日本税务,需要交由“纳税管理人”转寄。之后和税务的联系,就要通过他来“传话”了。你看出来了吗?只要准备的充分,对“纳税管理人”的负担其实很小,即使他对税务知识完全不清楚,也能轻松替你向日本退税!

写在最后

1)回国后也可以申报日本退税,但需要通过在日本居住的“纳税管理人”;

2)“管理人”只是一个在日的“联络人”,具体报税还是要靠自己;

3)一个普通工薪族,回国后通常有两笔退税——工资税和年金税;

4)为避免两次报税,可以将“工资税”推迟,与“年金税”一起申报(注意申报的年份);

5)对于大多数工薪族来说,“厚生年金税”是能够全额退税的;

6)申报“年金税”没有专用的申报表,可以用“申告書B”代替;

7)报税资料需由“纳税管理人”转寄,退税也只能通过“管理人”的银行账户接收;

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

您好,如果按照您这个说法,比如我2022年8月离职后回国,2023年申请退出厚生年金,那么2023年就可以不报税,等到2024年再一起申报2022年的工资退税和2023年的年金退税,对么?

对的,退税申报”五年内有效。

退年金税可以用ゆうちょ接受吗?

年金退款不支持ゆうちょ銀行

您好,退年金稅那裏的第一表右上角,忘了蓋印章會有影響嗎?謝謝!

日本人做事一板一眼,估计不行。。。

謝謝,聽說2021年之後税制改正了,貌似不用了……不過還是七上八下的。

確定申告書も、脱ハンコ!

「税務関係書類における押印義務の廃止」

確定申告書も含め、税務署や地方自治体に提出する税務関係書類については、原則、押印不要となりました。

小武爸爸 你好,年金退税留自己在日本的账户,可以吗?

可以。

小武爸爸你好

想请问一下年金退80%,年金退税20%和个人所得税都可以填写自己在日本的银行账户吗?(非邮政),还是说年金退80%可以用自己账户,退年金税和个人所得税均需代理人的账户呢?谢谢。

退年金可以用自己日本银行的账号。而通过代理人报税的,需要用他的账号收款。

您好,想請問我能否只報年金退稅

而不報所得稅退稅的部分呢?

謝謝您

当然可以。这是两个独立系统,互相不影响。

非常感謝小武爸爸的詳細解說與耐心解答!

您的文章詳細易懂, 造福無數留日回國學子/打工人~~

感謝您!!!

您好,想請問一下

我已經收到 脱退一時金決定通知書 因為我之前是有繳 國民年金 跟 厚生年金 請問這兩個都可以退嗎?只要照這個填就可以一起退了嗎?

一起退的。

您好!请问2019年3月末办理离职回国,2021年1月收到脱退一时金,但未办理脱退一时金退税。请问现在2024年2月还可以办理脱退一时金退税吗?

可以,退税申报5年内有效。

你好,非常感谢您制作的信息,帮助很大。

所以年金税也只能在拿到脱退一时金通知书后才能发起申请办理对吗?就没有别的办法,人还在日本时就一起申请提交了。这样钱就可以打到自己的账户。

这个不行,因为税金还无法确定。。。