小武,在日本做股票投资,就一定离不开证券账户——特定口座(源泉徴収あり)。它可攻可守,投资者自己掌握报税的主动权。假如投资赚钱了,它可以省去报税的繁琐;假如投资亏钱了,它可以申报亏损流转,为将来(最大三年)的投资盈利减税!本次就以工薪族鲁树人为例,演示他利用特定口座申报“亏损流转”的整个过程。

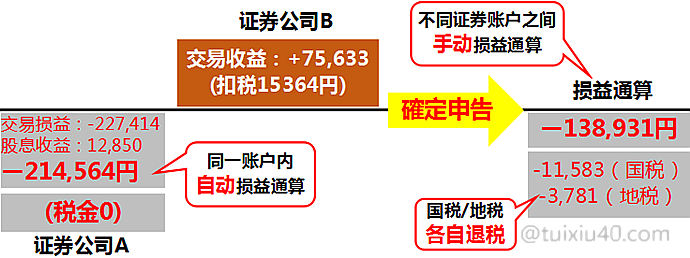

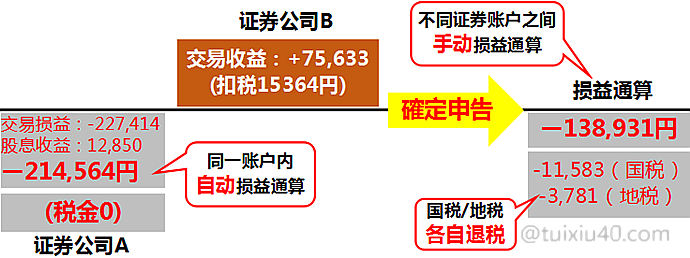

我在文章“避税利器:特定口座(源泉あり)”中介绍过——同一证券账户内,特定口座(源泉あり)是自动损益通算的。但是,不同账户之间的损益,就只能通过“確定申告”手工损益通算。本次就假设鲁树人在两家证券公司有特定口座(源泉徴収あり)账户,一年下来投资结果如下:

两个账户的投资结果一亏一赚,整体亏损138,931円,因此鲁树人需要去申报“红箱”的损益通算,将全部亏损流转至次年,为他将来的盈利节税。另外,因为损益通算结果为亏损,因此鲁树人还可以要回证券B扣除的盈利税15364円!

注:以下特定口座(源泉徴収あり)简称为红箱。什么是红箱可以参考我的三只箱子理论。

报税前,“鲁树人”备好了以下相关资料:

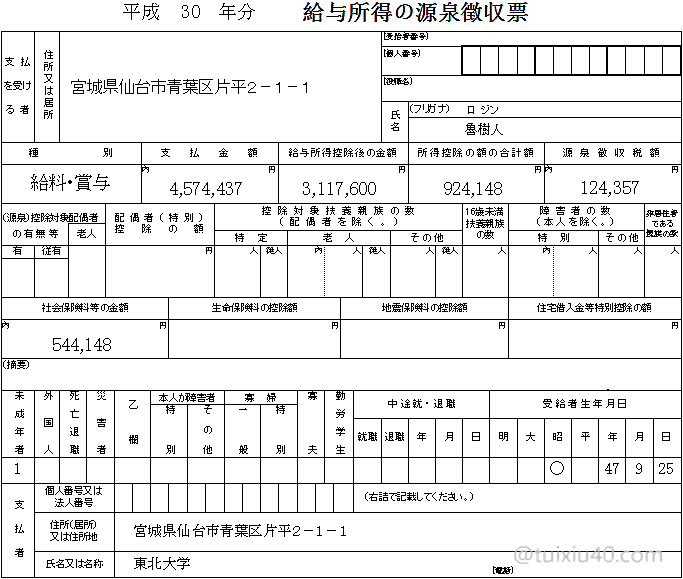

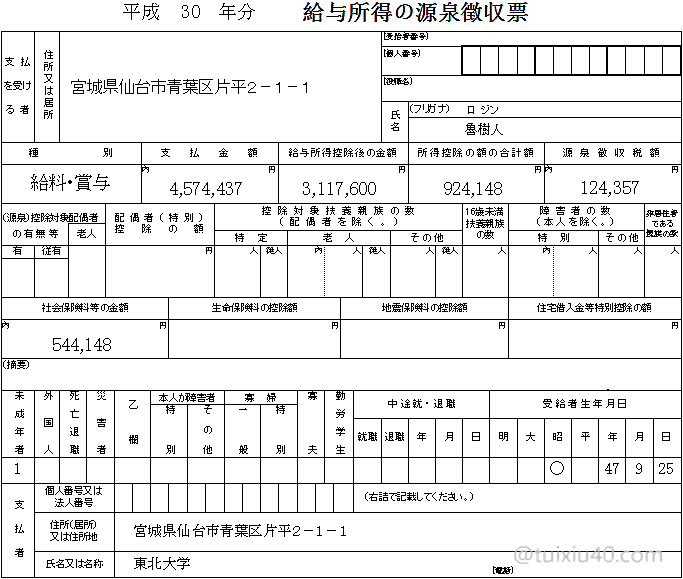

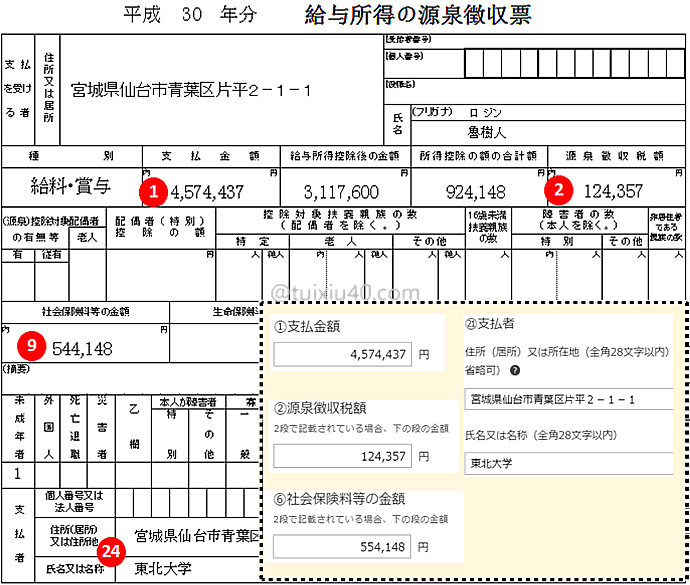

1)“源泉徴収票”

“確定申告”不能只申报投资亏损,它需要全面报税。因此鲁树人首先备好了“源泉徴収票”——它是公司开具的员工“完税证明”,是工薪族最重要的报税证明。

“確定申告”不能只申报投资亏损,它需要全面报税。因此鲁树人首先备好了“源泉徴収票”——它是公司开具的员工“完税证明”,是工薪族最重要的报税证明。

“確定申告”不能只申报投资亏损,它需要全面报税。因此鲁树人首先备好了“源泉徴収票”——它是公司开具的员工“完税证明”,是工薪族最重要的报税证明。

“確定申告”不能只申报投资亏损,它需要全面报税。因此鲁树人首先备好了“源泉徴収票”——它是公司开具的员工“完税证明”,是工薪族最重要的报税证明。

这里多说一句:日本为了普及网上报税eTAX,从2019年起大幅简化了报税手续,放宽部分申报项目——只要申报即可,无需再向税务提交证明资料。其中,“源泉徴収票”就是简化项目之一。但要注意的是——无需提交不代表可以没有,“源泉徴収票”是工薪族重要的报税证明,“確定申告”时还是要根据它提供的数据申报才行。假如公司未交付“源泉徴収票”、或遗失的,处理办法可以参考这里。

2)“特定口座年間取引報告書”

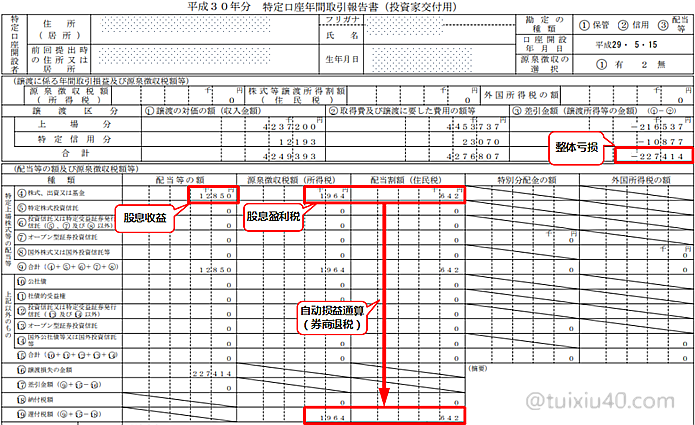

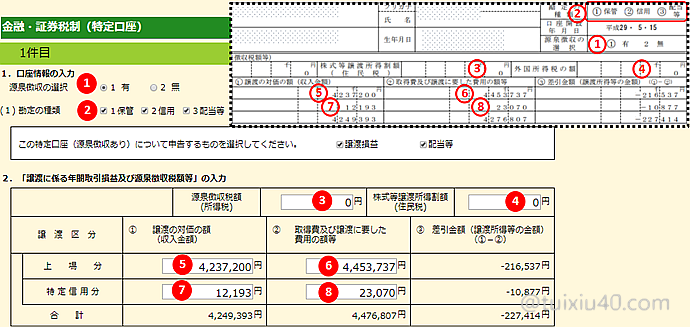

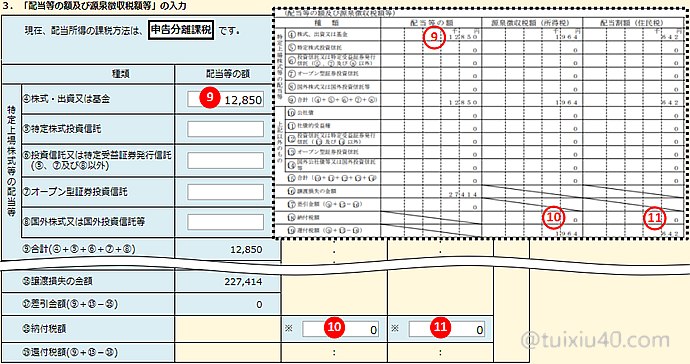

申报“红箱”亏损流转还需要证券公司开具的“年間取引報告書”。图示为鲁树人在证券公司A的交易情况——整体亏损-227,414円。上面介绍过了,同一证券账户内,“红箱”是自动损益通算的。因此券商A自动退回了前置扣除的股息盈利税:1964円(所得税)+642円(住民税)。

申报“红箱”亏损流转还需要证券公司开具的“年間取引報告書”。图示为鲁树人在证券公司A的交易情况——整体亏损-227,414円。上面介绍过了,同一证券账户内,“红箱”是自动损益通算的。因此券商A自动退回了前置扣除的股息盈利税:1964円(所得税)+642円(住民税)。

申报“红箱”亏损流转还需要证券公司开具的“年間取引報告書”。图示为鲁树人在证券公司A的交易情况——整体亏损-227,414円。上面介绍过了,同一证券账户内,“红箱”是自动损益通算的。因此券商A自动退回了前置扣除的股息盈利税:1964円(所得税)+642円(住民税)。

申报“红箱”亏损流转还需要证券公司开具的“年間取引報告書”。图示为鲁树人在证券公司A的交易情况——整体亏损-227,414円。上面介绍过了,同一证券账户内,“红箱”是自动损益通算的。因此券商A自动退回了前置扣除的股息盈利税:1964円(所得税)+642円(住民税)。

插一个小知识:“年間取引報告書”也是报税简化项目之一——只要申报数据即可,无需再向税务提交原件。“年間取引報告書”在券商交易平台下载即可。

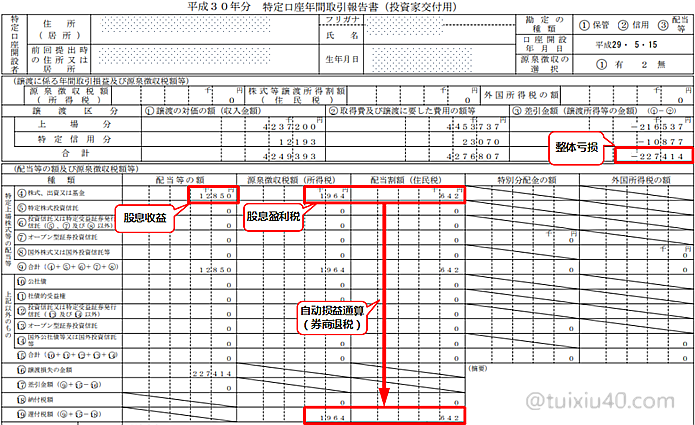

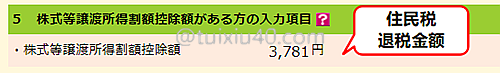

鲁树人在证券公司B的投资结果为盈利75,633円,因此被扣盈利税11,583円(所得税)+3,781円(住民税)。这就是通过本次申报“红箱”损益通算,能够退回来的税金。

总结一下本次鲁树人的报税情况:

|

|

证券A

|

证券B

|

损益合算(確定申告)

|

|

交易收益

|

-227,414

|

75,633

|

-151,781

|

|

分红收入

|

12,850

|

0

|

12,850

|

|

盈亏合计

|

-214,564

|

75,633

|

-138,931

|

|

盈利税

|

0

|

15364

|

-11,583(国税)

-3,781(地税)

|

申报开始

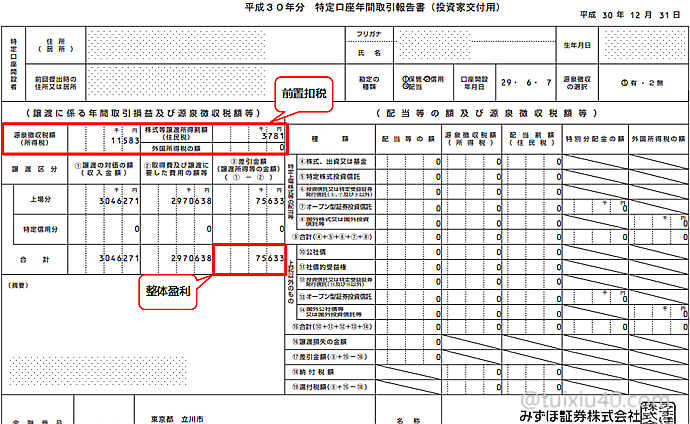

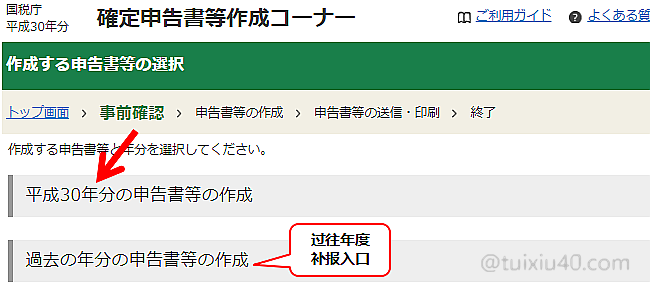

下面进入具体申报流程,本次演示重点是——“红箱”特定口座(源泉徴収あり)交易数据的录入方法。首先登录国税厅网上报税工具“確定申告書作成コーナー”,点击“作成開始”。选择申报的提交方式,本次演示邮寄方式——选择“書面提出”。

选择申报的年份。

注1:“確定申告”是针对上一年收入(1月~12月)报税的,即平成31年申报平成30年的税收。

注2:年收是按“发生制原则”计算的——1月到手的12月工资,也需要计入上一年的年收中。

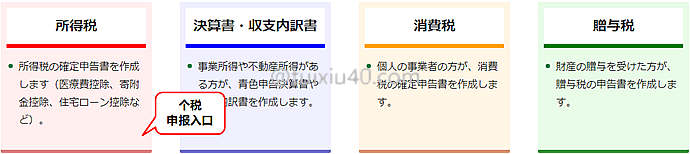

点击“所得税”,开始个税申报。

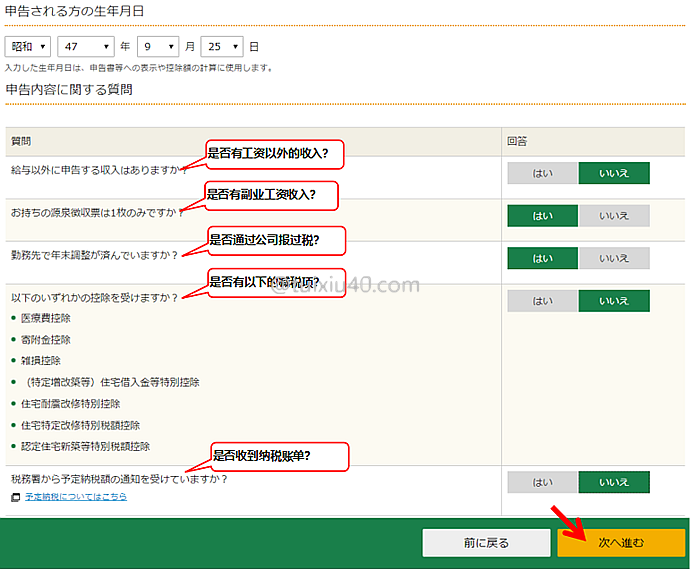

1)いえ:鲁树人只有工资性收入;

1)いえ:鲁树人只有工资性收入;2)はい:鲁树人只有一处工资收入;

3)はい:鲁树人公司已完成“年末调整”;

4)いえ:鲁树人没有列表中的减税项;

5)いえ:鲁树人未收入纳税账单;

申报前需要回答纳税人目前的报税状态,系统会根据这些回答显示不同的申报页面,因此如实回答即可。点击“次へ”进入申报页面。

申报前需要回答纳税人目前的报税状态,系统会根据这些回答显示不同的申报页面,因此如实回答即可。点击“次へ”进入申报页面。

录入数据

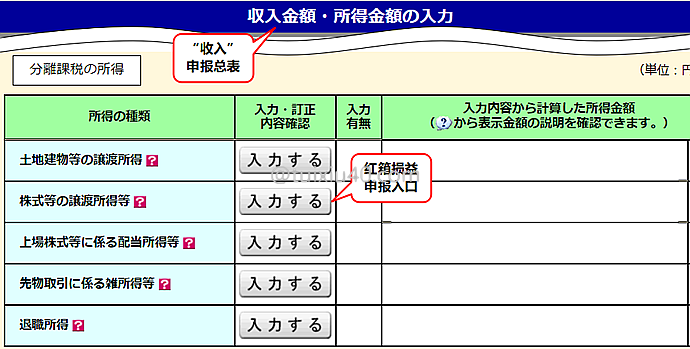

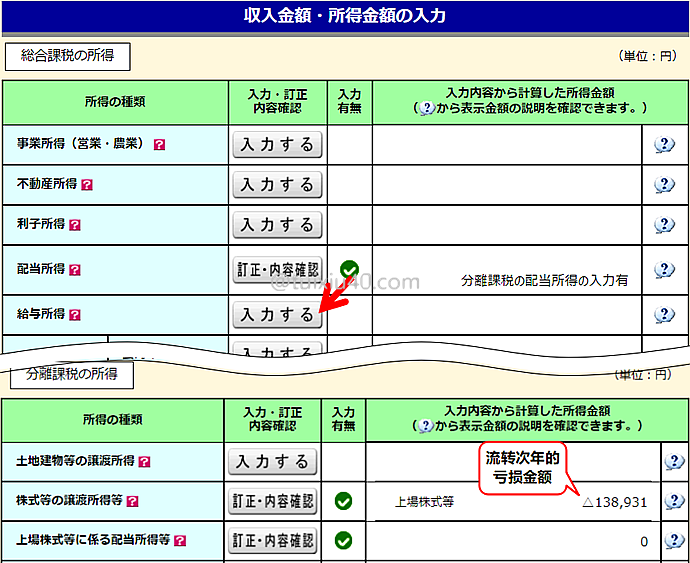

进入申报系统首先看到的是“收入”申报总表,首先录入鲁树人“红箱”中的投资收益。将页面向下拉,在“分離課税の所得”中找到——“株式等の譲渡所得”。

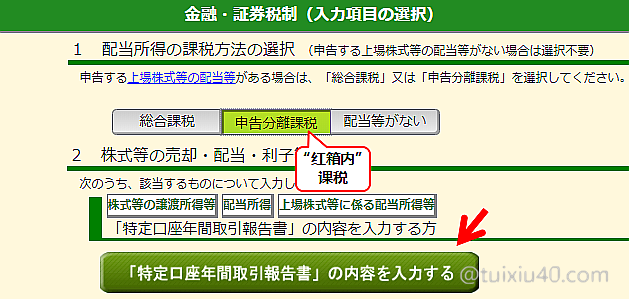

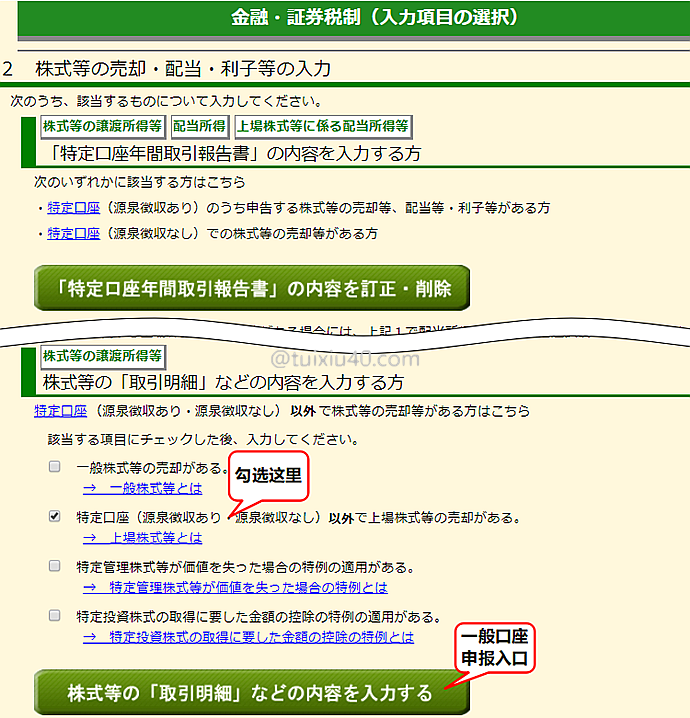

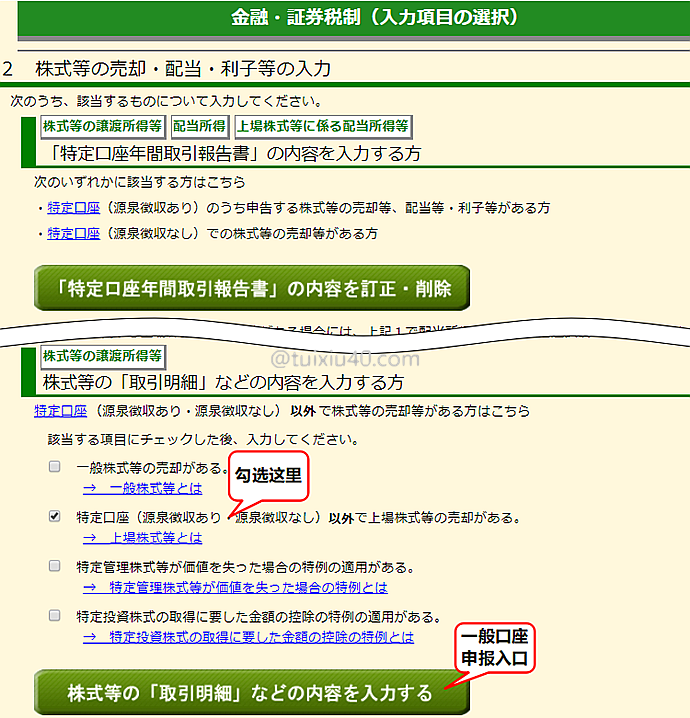

“配当”课税方式选择——“申告分離課税”,点击“特定口座年間取引報告書内容入力”。

再插一个小知识:通过“一般口座”交易的,证券不提供“年間取引報告書”,需要计算损益后自己申报,“申报入口”如图所示。

再插一个小知识:通过“一般口座”交易的,证券不提供“年間取引報告書”,需要计算损益后自己申报,“申报入口”如图所示。

再插一个小知识:通过“一般口座”交易的,证券不提供“年間取引報告書”,需要计算损益后自己申报,“申报入口”如图所示。

再插一个小知识:通过“一般口座”交易的,证券不提供“年間取引報告書”,需要计算损益后自己申报,“申报入口”如图所示。

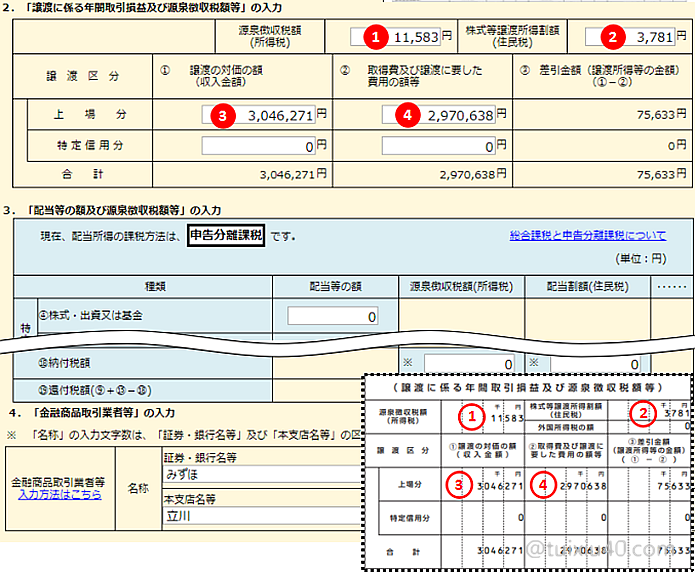

根据证券公司A出具的“年間取引報告書”,逐一录入①~⑧的数据。

继续录入⑨~⑩的数据。你看,录入“红箱”数据完全不用动脑子,在相应位置机械的录入数据即可。这里的知识点是——“年間取引報告書”是券商出具的“完税证明”,因此需要忠实的录入各项数据。

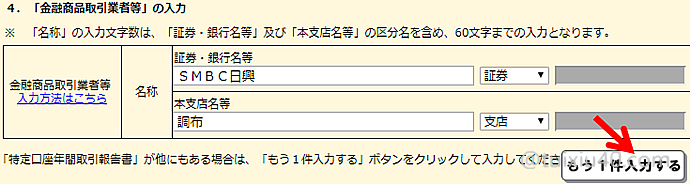

最后填写金融机构名称,点击“もう1件入力する”,开始录入券商B的数据。

根据证券公司B出具的“年間取引報告書”,录入所有相关数据。

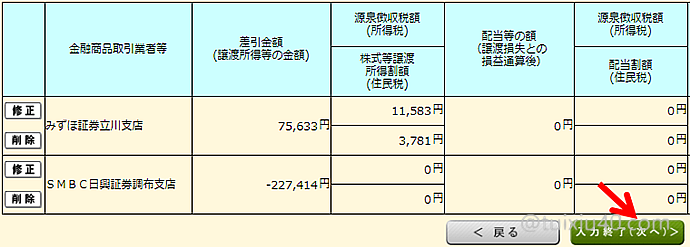

至此“红箱”数据录入完成!在页面最下端,是这两个账户的数据汇总。点击“次へ”,回到“株式等の譲渡所得”页面。

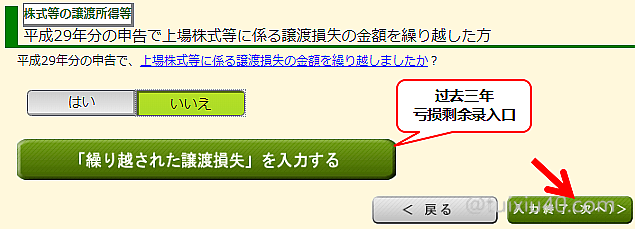

回到“株式等の譲渡所得”页面。示例鲁树人上年因为没有亏损,因此“繰越譲渡損失”一栏选择“いいえ”,然后点击“次へ”,回到“收入”申报总表。

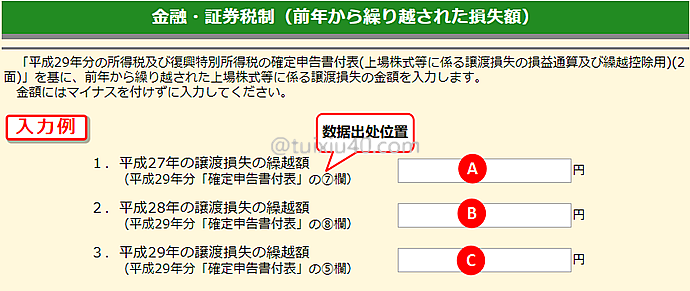

这里插一句:假如上一年有“亏损”的,选择“はい”并点击“繰越譲渡損失”,录入过去三年的“亏损流转”金额。

这里插一句:假如上一年有“亏损”的,选择“はい”并点击“繰越譲渡損失”,录入过去三年的“亏损流转”金额。

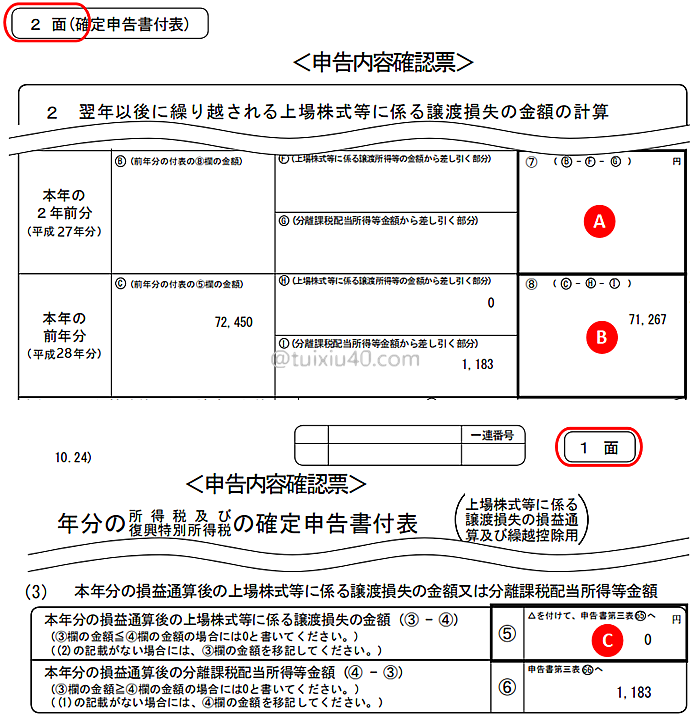

过去三年的“亏损流转”金额在上一年的申报表里可以找到。

过去三年的“亏损流转”金额在上一年的申报表里可以找到。

・前一年的亏损金额:在“確定申告付表”1面的第⑤栏中;

・前一年的亏损金额:在“確定申告付表”1面的第⑤栏中;

・前两年和前三年的亏损金额:分别在“確定申告付表”2面的第⑦和第⑧栏中可以找到。

话说回来,在收入申报总表的“分離課税の所得”一栏中,鲁树人投资损益已经得到反映,他流转次年的亏损金额为-138,931円。接下来录入他的工资收入,找到“給与所得”这一项。

根据“源泉徴収票”录入各项数据并填好公司的地址和名称后,点击“次へ”,进入第二张表——“减税项总表”。

这张表都是与减税相关的项目,假如有其他减税项的,直接在这里录入即可。如图所示:前面录入的“社会保険料控除”数据已经反映在这里了。点击“次へ”,进入下一步“税額控除”。

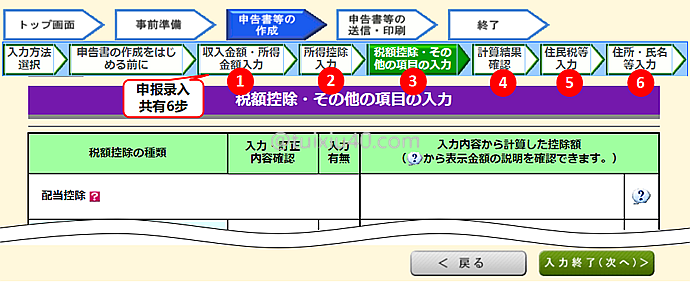

这里补充一点:录入数据一共分六步。在页面顶部有当前状态的提示。其中第一步“收入”和第二步“控除”是最重要的两步。

这里补充一点:录入数据一共分六步。在页面顶部有当前状态的提示。其中第一步“收入”和第二步“控除”是最重要的两步。

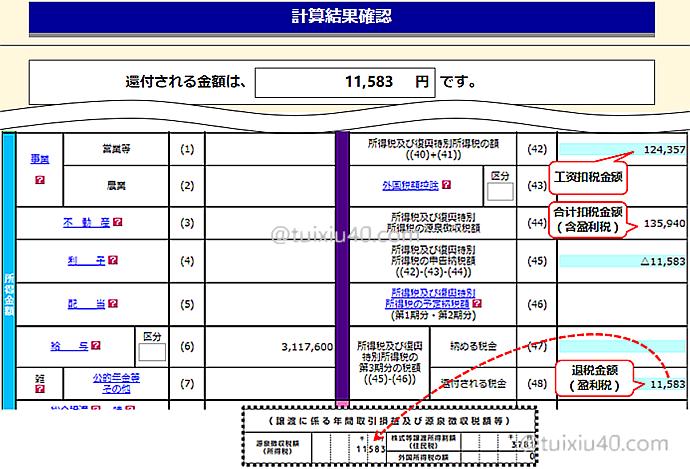

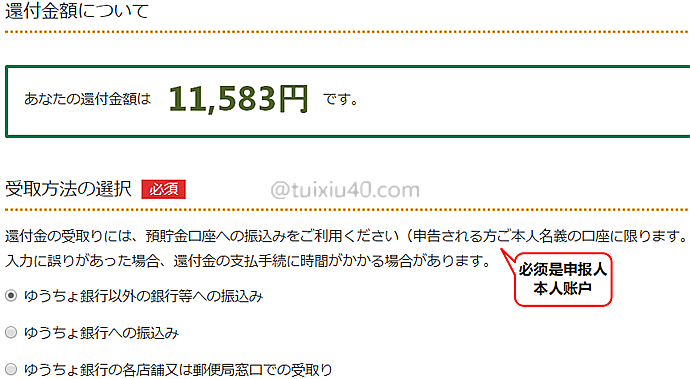

“計算結果”是一个数据汇总页——收入与减税申报数据都在这里。鲁树人通过申报“红箱”损益合并,帮他从已缴纳的个税(135,940)中,退回税金11,583円!

申报完成

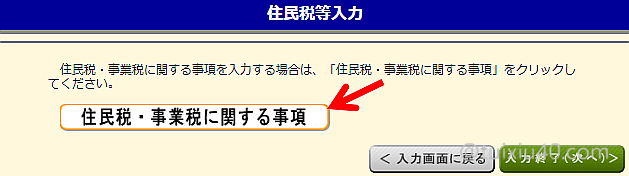

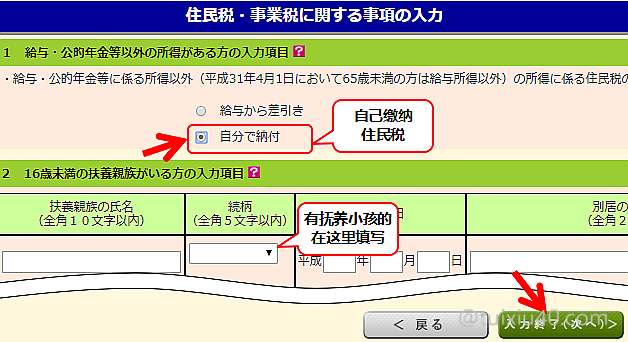

最后进入报税的收尾阶段,点击“住民税・事業税”,录入住民税的相关信息。

这里选择“住民税”的支付方式。我建议——利用报税机会,将住民税由工资中扣除,改为“自分納付”。因为通过“Nanaco卡支付”,有1%的折扣。别小看它,例如年薪500万円的工薪族,一年的住民税大约是24万円,这就能节省出2400円!

注1:日本很多地区“住民税”也支持信用卡支付,但因为有手续费,就不推荐了。

注2:有16岁以下抚养孩子的,在这里填写孩子个人信息。孩子分居国内的,还需另外提交相关证明——孩子出生公证书和海外汇款单(用于证明扶养事实)。

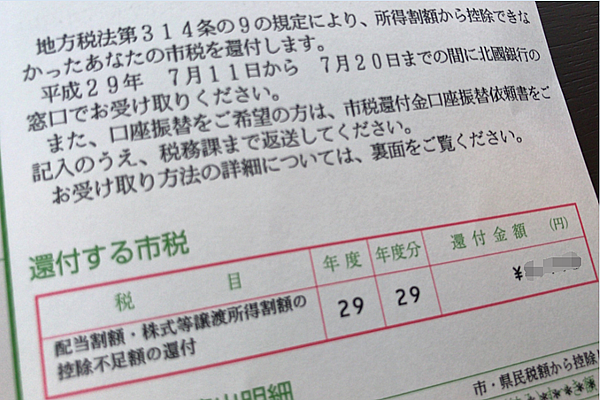

再插一句:住民税的“退税金额”,在这一页的第5项中可以找到。

再插一句:住民税的“退税金额”,在这一页的第5项中可以找到。

“住民税”相关信息录入完成后,接下来就是填写银行账户信息用于接收退税。点击“次へ”,填写报税人的个人信息。

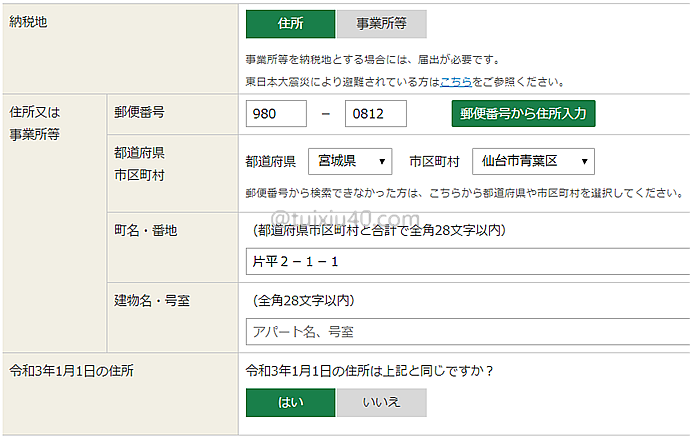

录入居住地“邮政编码”,就能自动检索出所属地税务所的信息。

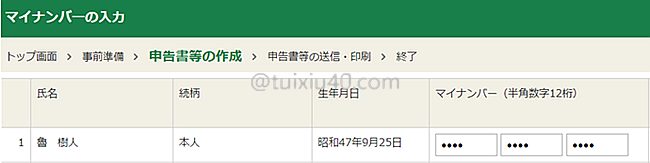

填写报税人的个人信息。

2017年起在日长期居住的居民需要凭“个人编号卡”报税。还没有的要从速办理了。

2017年起在日长期居住的居民需要凭“个人编号卡”报税。还没有的要从速办理了。

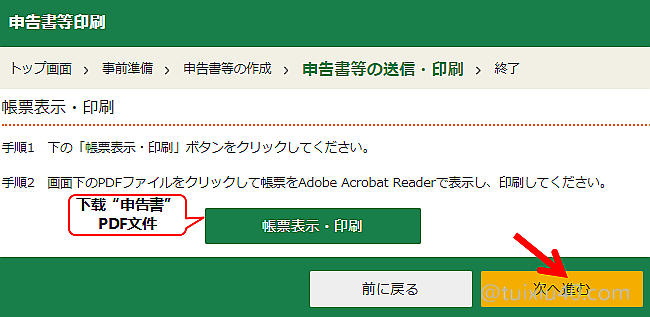

点击“帳票表示”,下载“申告書”PDF文件——这一步是关键,否则前面的工作就白费劲了!

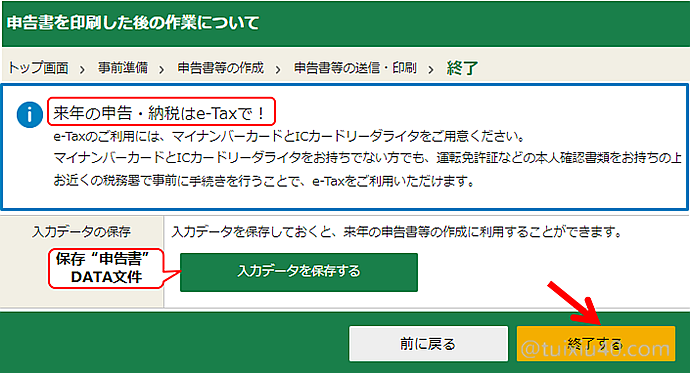

点击“入力データ保存”,保存data数据。有了它既可方便修改,又可用于明年报税。至此点击“終了”,完成整个申报过程!

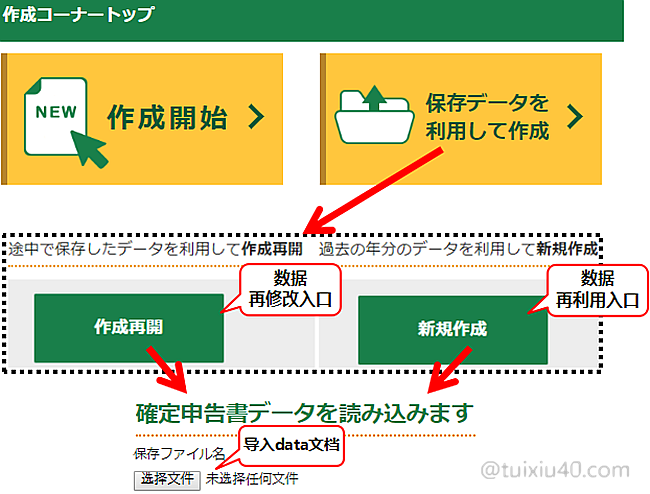

这里再插一句,上传data数据是在报税工具的首页。点击“保存データ利用作成”,会出现两个入口:“作成再開”——用于再修改和“新規作成”——用于次年报税。

邮寄提交

至此,报税工作还没有结束,邮寄方式还需要最后整理文档、邮寄和提交资料。

1)打印文档

首先打开前面保存好的pdf文件,打印全部12份文档(申报内容不同,表格份数也略有不同):

|

表格

|

用途

|

邮寄税务署

|

|

①申告書B第一表

|

报税用申报表1

|

邮寄

|

|

②申告書B第一表【控用】

|

用于取得申报回执

|

邮寄

|

|

③添付書類台紙

|

用于粘贴相关证明资料

|

邮寄

|

|

④申告書B第二表

|

报税用申报表2

|

邮寄

|

|

⑤申告書B第二表【控用】

|

用于自己留存

|

—

|

|

⑥申告書第三表(分離課税用)【提出用】

|

红箱申报表3

|

邮寄

|

|

⑦申告書第三表(分離課税用)【控用】

|

用于自己留存

|

—

|

|

⑧申告書付表【提出用】

|

亏损流转申报表

|

邮寄

|

|

⑨申告書付表【控用】

|

用于自己留存

|

—

|

|

⑩譲渡所得等計算明細書【提出用】

|

交易收益计算明细

|

邮寄

|

|

⑪譲渡所得等計算明細書【控用】

|

用于自己留存

|

—

|

|

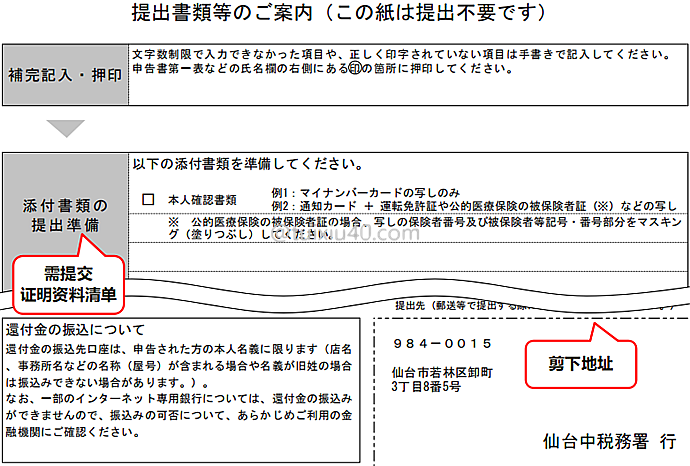

⑫提出書類等のご案内

|

需提交的证明资料清单

|

—

|

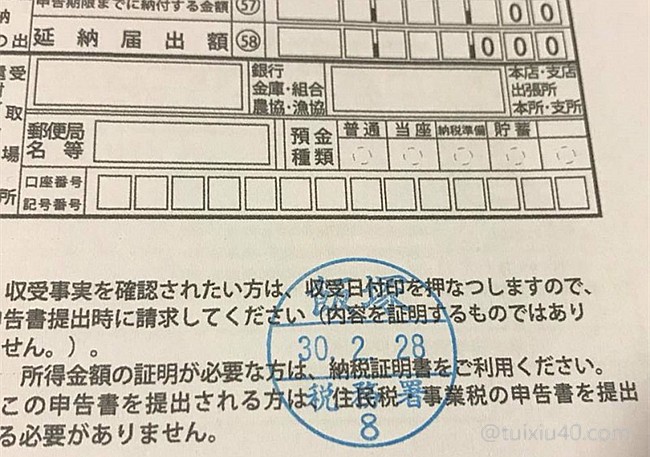

2)盖人名章

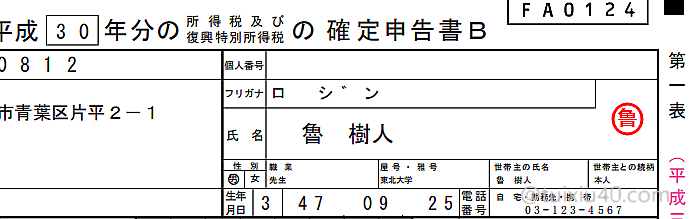

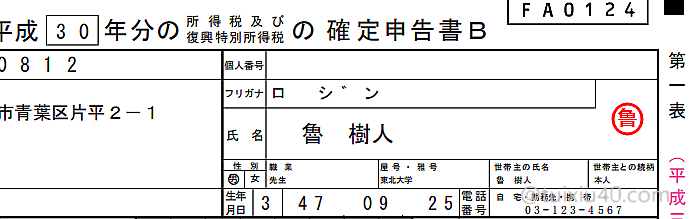

在①申告書B第一表,盖报税人的人名章。

在①申告書B第一表,盖报税人的人名章。

在①申告書B第一表,盖报税人的人名章。

在①申告書B第一表,盖报税人的人名章。3)粘贴资料

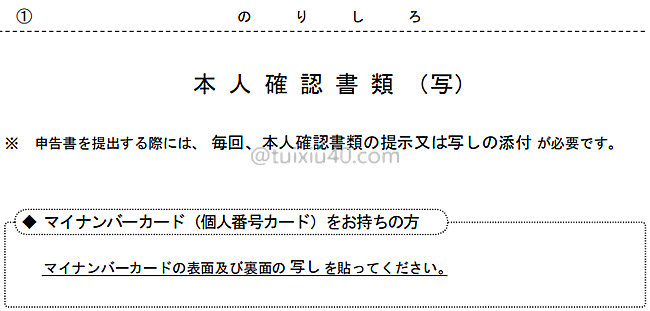

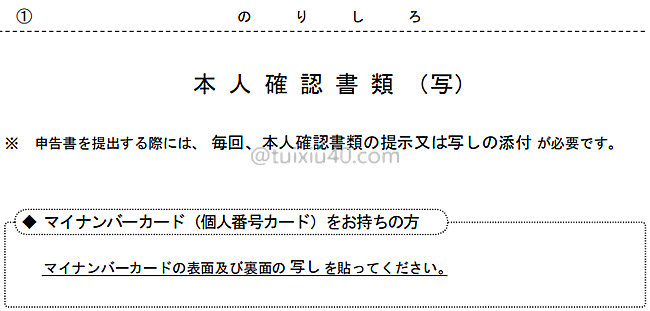

添付書類台紙 :这张台纸是专门用来粘贴个人编号卡”的,将它正反面复印件剪成两个“豆腐块”,整齐的粘贴在指定位置。如有其他证明资料,可以粘在它的背面或另附A4纸。

添付書類台紙 :这张台纸是专门用来粘贴个人编号卡”的,将它正反面复印件剪成两个“豆腐块”,整齐的粘贴在指定位置。如有其他证明资料,可以粘在它的背面或另附A4纸。

添付書類台紙 :这张台纸是专门用来粘贴个人编号卡”的,将它正反面复印件剪成两个“豆腐块”,整齐的粘贴在指定位置。如有其他证明资料,可以粘在它的背面或另附A4纸。

添付書類台紙 :这张台纸是专门用来粘贴个人编号卡”的,将它正反面复印件剪成两个“豆腐块”,整齐的粘贴在指定位置。如有其他证明资料,可以粘在它的背面或另附A4纸。

4)确认提交资料

提出書類等のご案内:这个是在提醒我们需要提交的“证明资料”。确认资料齐全无误后,最后剪下申报税务署的地址,贴到邮封上即可。如图所示:本次鲁树人申报项目中没有另外需要提交的资料,仅需提供“个人编号卡”即可。

提出書類等のご案内:这个是在提醒我们需要提交的“证明资料”。确认资料齐全无误后,最后剪下申报税务署的地址,贴到邮封上即可。如图所示:本次鲁树人申报项目中没有另外需要提交的资料,仅需提供“个人编号卡”即可。

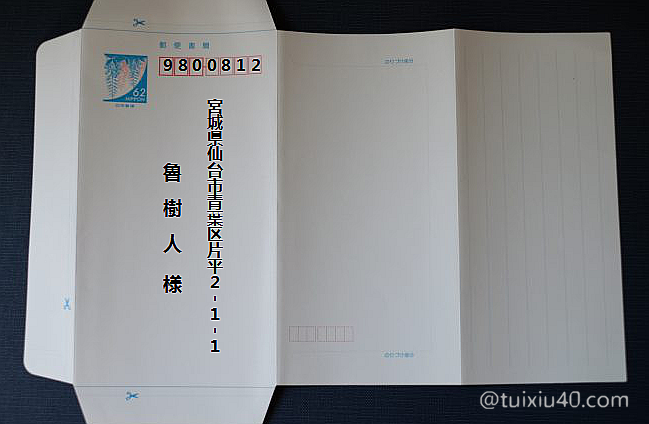

5)邮寄资料

邮寄报税资料,建议选用相对安全的邮寄方式。个人推荐性价比优秀的邮局“特定記録”服务,只需多付160円即可在网上查询签收状态。资料较多的,可以选择レターパック370,它们都是确保“报税资料”安全送达的好方式。

对于核税“合格”的申报,税务署会在④申告書B第一表【 控用 】,加盖受理印章。可惜,税务署不会主动邮寄这份“回执”,除非报税人加寄了——贴有邮资和写有地址的信封。

回执信封建议用邮局的“ミニレター”。只需62円“邮资和信封”即可一并搞定(记得写好自己的地址和姓名)。获得这份报税“回执”很重要,它既是报税合格的“通知”,也是最好的完税“证明”。“児童手当”的家庭现状确认,保育料的计算,房贷置换审查等,都会用到它。

写在最后

1)无需提交“年間取引報告書”原件,但数据文档需保存备查;

2)亏损最大可流转三年,隔年未申报的,亏损额度将作废;

3)特定口座(源泉あり)同一账户内自动损益通算,不同账户之间需要自己申报损益通算;

4)“红箱”的亏损不能与“黑箱”收入合并,因此不能拉底工资的税负;

2)亏损最大可流转三年,隔年未申报的,亏损额度将作废;

3)特定口座(源泉あり)同一账户内自动损益通算,不同账户之间需要自己申报损益通算;

4)“红箱”的亏损不能与“黑箱”收入合并,因此不能拉底工资的税负;

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

可能有点误会。“亏损流转”不是指账面的浮亏,而是实际发生的亏损。至于损益流转申告对住民税是没有影响的,因为投资所得属于“分離課税”,它是单独计税的。

请问在一个券商账户内的亏损是否会次年自动流转?今年还没平仓过 所以不确定

平仓有实际亏损的,需要申报才能流转次年。

三月份您最忙的时候提问留言不好意思:)我已经理解了通过申报亏损才可以流转次年,那么请问,

A,到了次年,是不是税务局会把我申报的亏损信息告诉证券公司,证券公司在次年会把该亏损计入到我的账户,只要通算没有盈利,就不会事先扣除我的盈利税?

B,还是说,证券公司到了次年也不管我前年是不是亏损盈利,还是每次交易获益后提前扣除盈利税,到了年底,我自己要通过做确定申告,才可以把前年的亏损抵消掉次年的盈利,来做退税?

以上,A和B ,是不是B的理解是正确的?谢谢!!!

B正确。注意:报税完成后一定要保留申报数据。明年再申报时,调用上一年的报税数据,就可以在申报表里看到过去三年的“亏损流转”金额了。

关于这个亏损流转有个疑问请教一下:流转未来三年,次年统计下来还是亏损的状态,这个亏损金额是不是还可以流转到次年起后的三年,每年都可以续下去呢?

“流转”只是为了便于理解,准确的说法应该是:上溯过去三年的亏损合计。