什么是特定口座(源泉あり)?要做证券投资,当然首先需要开设证券账户。在日本共有三类账户,它们之间的主要区别在于课税方式的不同。特定口座(源泉あり)就是其中的一类,

它税率固定(20.135%)、课税独立且无需报税,因此不会影响投资者的社保负担。

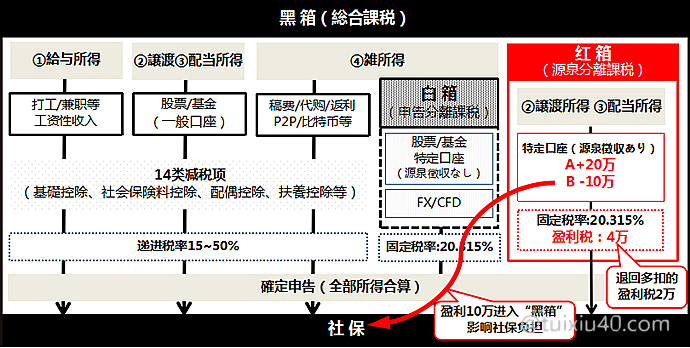

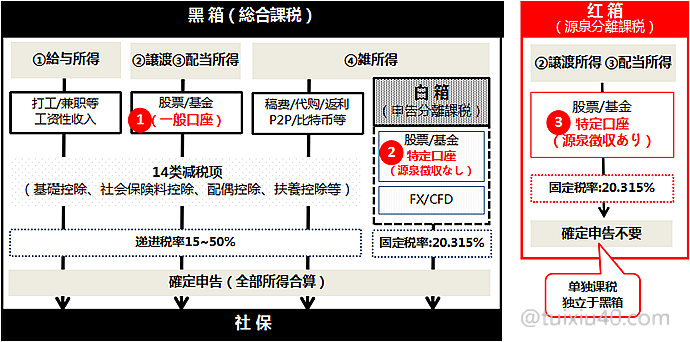

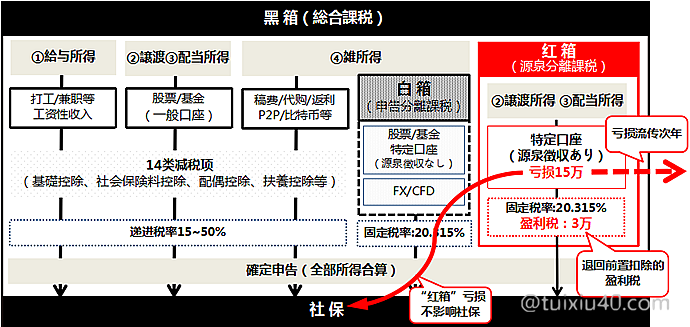

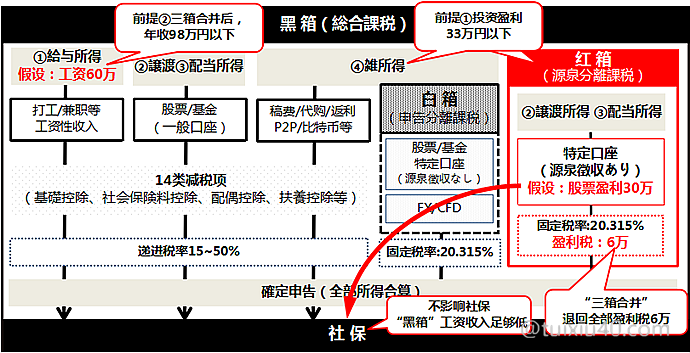

我喜欢把日本纷杂的课税制度看作

“三只箱子”——每只箱子装的收入不同,课税方式也不同。三类证券账户正好分属在三只箱子中,这里就重点介绍那只最友好的“红箱”。说它友好,是因为它独立于黑箱存在,无论红箱中的收益有多少,都不会对黑箱的“社保”造成影响!

“红箱”是由特定口座(源泉徴収あり)打造而成,只有该账户的损益才能进入红箱,因此我习惯把这个拗口的特定口座(源泉あり)称为——红箱。“红箱”的扣税方式与工资相同,为“前置扣税”方式,即只要投资产生盈利,开户证商即会扣税,并代替投资人报税。总之,通过特定口座(源泉徴収あり)账户投资,有两个优势:

1)无论盈利多少,不会影响投资者的社保负担;

2)无论盈利多少,无需投资者自己去报税;

损益合并

不是所有的投资产品都可以进入“红箱”,只有特定口座(源泉あり)账户可以交易的产品,如股票、基金、ETF、REIT等——证券类产品才能进入“红箱”。像热门的FX、比特币、P2P等衍生类金融产品,是不能在特定口座中交易的,自然也就不能进入“红箱”了。

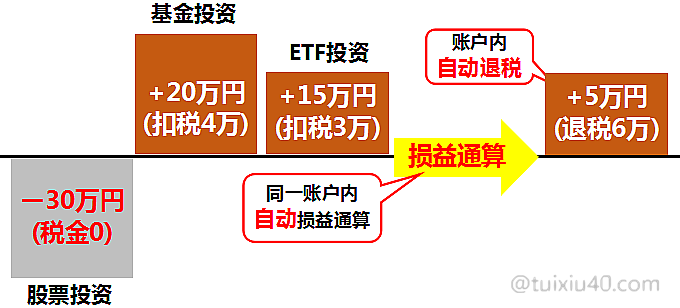

“红箱”在每年的最后一个交易日,对不同产品之间自动进行——“损益通算”,前提是在同一个特定口座(源泉あり)账户内。“损益通算”对节税非常重要!因为合算后的剩余盈利,才是最终的课税对象。

如图在同一账户内,假如分别投资三类金融产品:股票、基金和ETF。其中,基金和ETF共盈利35万円,按“红箱”前置扣税原则,应前置扣税约7万円。然而,股票亏损了30万,因此在年底“损益通算”时,“红箱”修正最终的盈利为5万円,实际应缴盈利税约1万円,税金的差额部分(约6万円)由开户券商退回该账户。

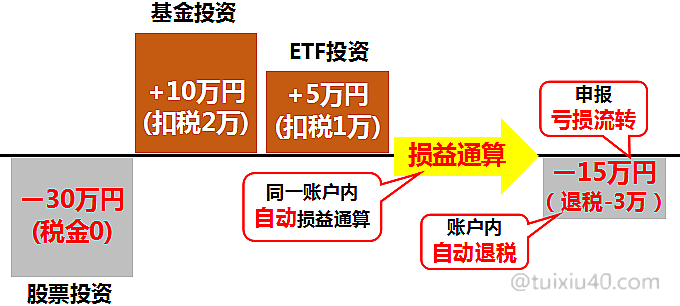

“损益通算”税金的调整过程是由开户券商自动操作,投资者完全不用操心。“红箱”的节税能力还不仅如此,假如“损益通算”后整体亏损,还可以申报“亏损流转”。

亏损流转

继续刚才的示例,假如基金和ETF盈利只有15万円,年底损益合算后,最终变为亏损15万円。那么“红箱”除了要退税约3万円,亏损的15万円还可流转至次年,继续与次年的盈利相对冲。

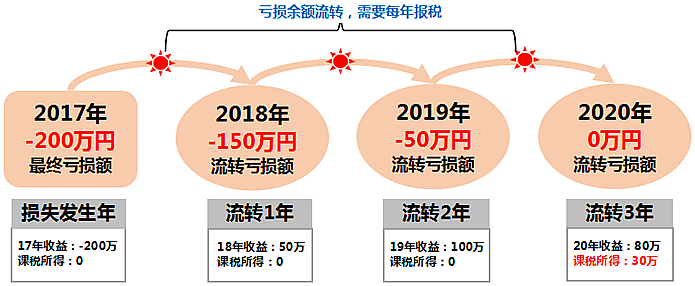

亏损能流转多久呢?“红箱”最大可亏损流转三年!如图,假如2017年红箱出现亏损,即可将200万亏损转至次年。假如次年只盈利50万,那么剩余的150万亏损可转至2019年。假如2019年损益合算后还有亏损,可继续流转至第三年。

遗憾的是,

“红箱”亏损流转不是自动的,需要投资者自己“確定申告”——“申报”是亏损流转的前提,而且需要每年连续申报。假如出现隔年未申报的,亏损额度将作废!如何通过“確定申告”申报亏损流转呢?申报方法可以参考文章“

特定口座亏损流传演示”,这里就不再赘述了。

多个账户

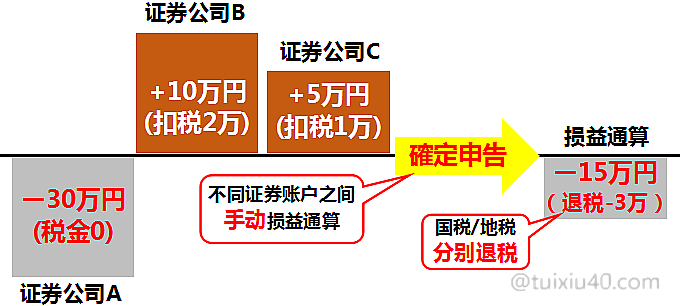

特定口座(源泉あり)还有一个特点:就是不限制开户数量,在任何一家券商都可以开设“红箱”账户。但这也带来一个问题——不同账户之间的损益是无法自动合并的。投资者在多家证券公司有“红箱”交易的,只有一个办法合并不同账户之间的损益——“確定申告”。

将上面示例变化一下——把在同一账户中的投资,换成在三家证券公司有“红箱”交易。其中账户B和C的投资是盈利的,但账户A是亏损的,通过“確定申告”损益合算后,同样是亏损15万、退税3万円,但因为是在不同账户中的交易,因此退税主体由券商变成了税务署。要想合并这三个账户之间的损益,只有通过“確定申告”才能实现损益合算,才能获得国税和地税的各自退税。

可见,

“红箱”整体亏损情况下,申报不但可以“亏损流转”,还能获得退税。问题来了,这背后税务是如何运作的呢?这里同样用我的

“三箱理论”来说明。上面介绍过了,红箱的最大优势是:课税独立,无需报税——即“红箱”本来并不需要报税,假如因为亏损而去“確定申告”时,就相当于将红箱置于黑箱之中,是将三只箱子放在一起课税,

因此我称它为——“三箱合并”。

如图所示,

申报“红箱”就相当于申报“三箱合并”——因为示例损益通算后是亏损的,因此不会增加“黑箱”的社保负担。又因为“红箱”课税独立,因此退回了多缴的盈利税。

这里注意的是:红箱亏损并不会拉底黑箱的社保,因为它的亏损是不出“红箱”的,要流转至次年的。

2)盈利情况下:

另一种情况,是“红箱”损益通算后整体盈利:

| |

证券A

|

证券B

|

损益合算(確定申告)

|

|

损益合计

|

20万

|

-10万

|

10万

|

|

前置扣税

|

4万

|

0

|

—

|

|

盈利税

|

4万

|

2万

|

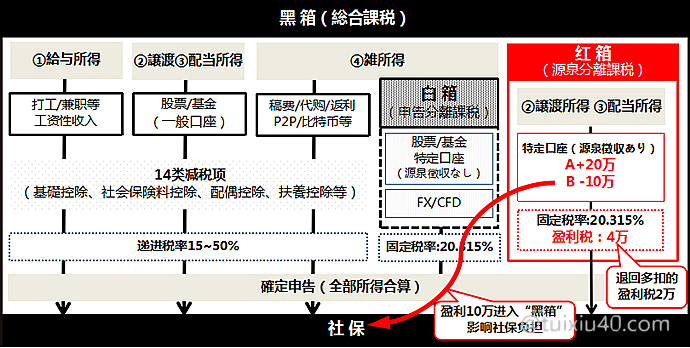

账户A盈利20万、账户B亏损10万,合计前置扣税4万円。假如申报“红箱”损益合算,两个账户合算后的盈利降为10万,因此实际应缴税金为2万。通过“三箱合并”,可以退回多交的2万円盈利税。问题是,“红箱”整体盈利情况下,“三箱合并”是否合适呢?我的回答是不确定,也许合适也许不合适。。。

如图,申报“三箱合并”虽然能退回2万円盈利税,但10万盈利也就此进入“黑箱”,它将直接影响社保、间接影响住民税。。。至于社保增加部分是否超过退税的金额,则要根据黑箱其他的收入情况(如工资等)。这个计算就复杂了,至少我算不清楚。因此我只能粗暴的给出一个并不完全正确的结论——“红箱”整体盈利情况下,不适合申报“三箱合并”。

3)持平情况下:

还有一种特殊情况,是“红箱”损益通算后盈利为“零”:

|

|

证券A

|

证券B

|

证券C

|

损益合算ABC

|

损益合算AB

|

|

损益合计

|

20万

|

-20万

|

40万

|

40万

|

0万(证券C:40万)

|

|

前置扣税

|

4万

|

0

|

8万

|

—

|

—(证券C:8万)

|

|

盈利税

|

12万

|

8万

|

-4万(实际盈利税:4万)

|

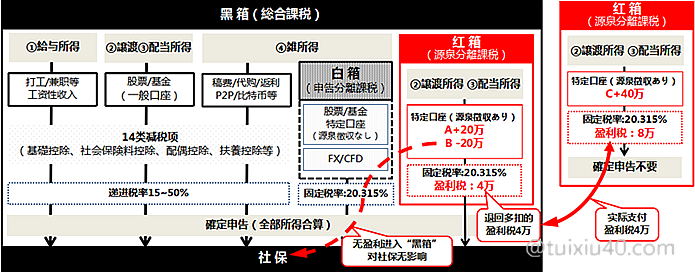

示例三个账户的盈亏非常不平衡,假如采取青色方案:申报三个账户同时损益通算,虽然有一定的节税效果,但40万円的“红箱”盈利会增加社保负担。因此利用账户A和B盈亏持平的特点,采取绿色方案——剥离账户C的盈利,只申报账户“A和B”是一举两得的好办法。这不但能够进一步压缩盈利税,还不影响“黑箱”的社保负担!

如图所示,将“红箱”一分而二:剥离账户C,只申报账户A和B。因为A和B的损益合算为零,所以能够退回账户A前置扣除的所有盈利税,实际支付的盈利税只有4万円。

当然现实中,账户之间盈亏相抵,恰好为零的情况并不多见,但是接近于持平、小幅盈利的情况还是很常见的。只要账户之间合算后是小幅盈利的,就都适合“三箱合并”。因为即使进入“黑箱”一点盈利,对社保的影响也有限。

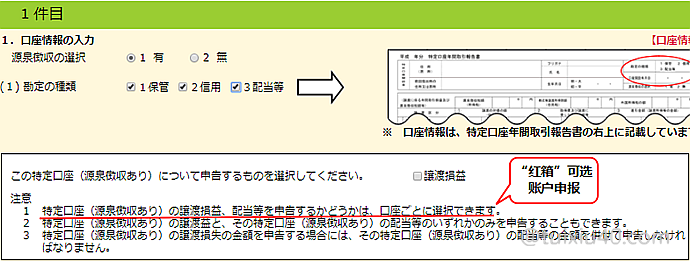

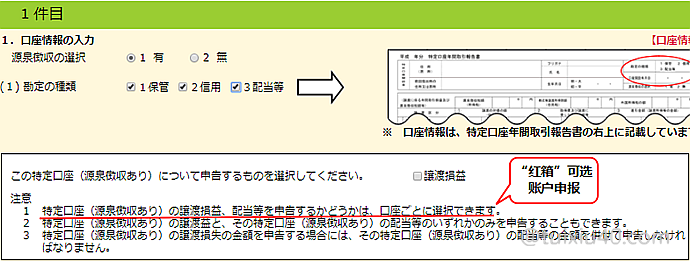

至此,你发现了红箱的隐秘能力吗?是的,它能“分身”!如图所示,假如你申报过“红箱”,在国税厅

报税平台上,就能找到有关“分身”的明确规定——有多个“红箱”账户交易的,投资者可自己选择申报哪个账户。

可见,要想发挥“红箱”的最大节税能力,应该尽量在多个特定口座(源泉あり)账户中做交易。

最后梳理一下,在多个“红箱”账户中有交易的,我得出以下三个结论:

A:损益通算后大幅盈利的,不适合申报“三箱合并”——影响黑箱社保;

B:损益通算后持平或小幅盈利的,适合申报“三箱合并”——即可退税又对社保影响不大;

C:损益通算后亏损的,绝对需要“三箱合并”——亏损流转次年;

特定口座(源泉あり)简直是可攻可守的投资避税利器!因为它的报税主动权是掌握在投资者手中的——亏损了,可以申报亏损流转,持平或小赚可以三箱合并,至于赚大了,就偷着乐吧:)

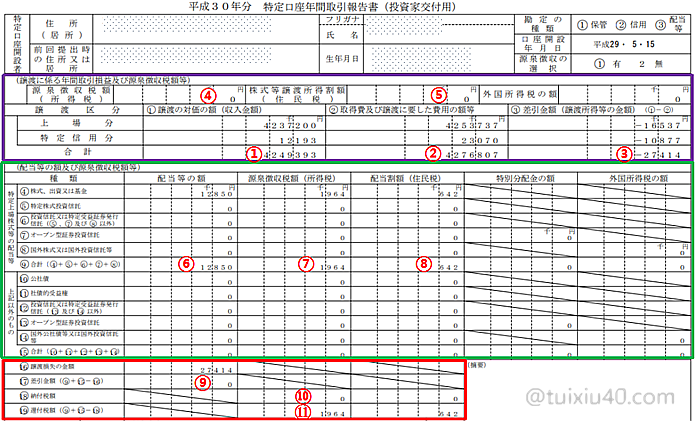

交易报告

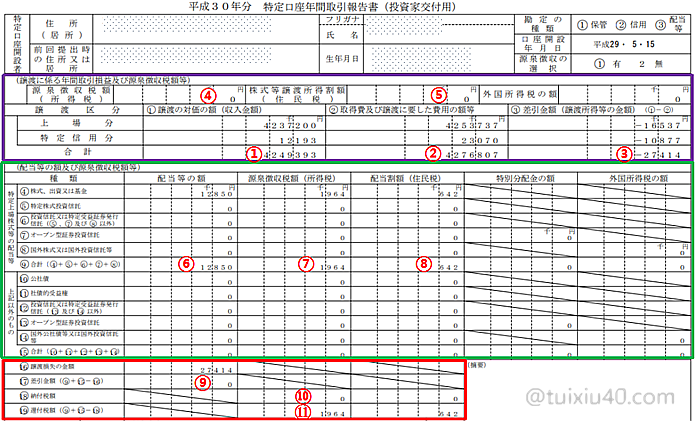

申报“红箱”并不复杂,因为每年的1月底,证券公司会汇总上一年的所有交易,并出具最终交易报告:

“特定口座年間取引報告書”,它由三个部分组成:

1)证券交易损益(紫色):通过买卖产生的价差损益

1)证券交易损益(紫色):通过买卖产生的价差损益

①交易收入合计;②交易成本合计;③交易损益合计;

④⑤交易盈利税(所得税和住民税):图示交易收益为亏损,因此该部分盈利税为零。

2)股息红利收入(绿色):通过持有获得的利息收入

⑥股息收入合计;

⑦⑧交易盈利税(所得税和住民税):图示股息收益为12,850円,因此该部分有盈利税。

注:要合并汇总股息收益,需要在证券账户内设定配息方式为——“株式比例配分方式”。

3)盈利税合计(红色):最终应缴的盈利税

⑨1)和2)的收益合计:图示交易与股息收益合计后为-14,564円,因此这里收益为零。

⑩应缴的盈利税:图示无收益,因此盈利税为零。

⑪应退的盈利税:图示无收益,因此证券公司退回了股息的全部税金。

由图示可见,特定口座(源泉あり)发生亏损的,证券公司代扣的税金是自动被退回的,但它并不能帮我们申报“亏损流传”的。申报亏损还是需要自己去“確定申告”,申报时需要提交“年間取引報告書”的原件。

写在最后

1)特定口座(源泉あり)的税率固定(20.135%)、课税独立且无需报税;

2)同一账户内自动损益通算,不同账户之间手工(確定申告)损益通算;

3)亏损需要申报,最大可流转三年。隔年未申报的,亏损额度将作废;

4)“年間取引報告書”是券商出具的完税证明,申报红箱时需提供其原件;

5)要想最大限度的节税,应该尽量在多个“红箱”账户中做交易;

6)在多个账户有“红箱”交易的,账户之间损益通算后:

A:大幅盈利的,不适合申报“三箱合并”——影响黑箱社保;

B:持平或小幅盈利的,适合申报“三箱合并”——即可退税又对社保影响不大;

C:亏损的,绝对需要“三箱合并”——亏损流转次年;

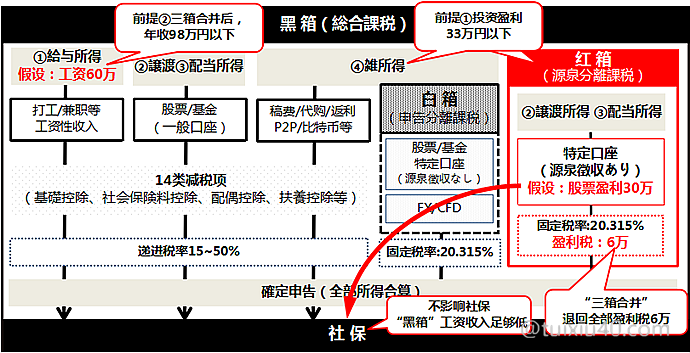

最后再补充一点:大幅盈利,不适合申报“三箱合并”。——这个结论,也有例外:

如图所示,假如工资年收只有60万,红箱盈利30万,“三箱合并”后的总收入为90万。这种情况下就适合“三箱合并”——因为“黑箱”中的工资收入足够低,低到即使合并“红箱”收益后,也不会影响黑箱社保的地步。

即使大幅盈利,也适合申报“三箱合并”的前提条件:

1)“雑所得”等投资盈利在33万円以下的;

2)“三箱合并”后,年收在98万円以下的;

注意:盈利情况下申报“三箱合并”要慎重——它只适合低收入人群,并不适合一般的工资族。

1)证券交易损益(紫色):通过买卖产生的价差损益

1)证券交易损益(紫色):通过买卖产生的价差损益 如图所示,假如工资年收只有60万,红箱盈利30万,“三箱合并”后的总收入为90万。这种情况下就适合“三箱合并”——因为“黑箱”中的工资收入足够低,低到即使合并“红箱”收益后,也不会影响黑箱社保的地步。

如图所示,假如工资年收只有60万,红箱盈利30万,“三箱合并”后的总收入为90万。这种情况下就适合“三箱合并”——因为“黑箱”中的工资收入足够低,低到即使合并“红箱”收益后,也不会影响黑箱社保的地步。

谢谢博主,想请问老公是会社员,我是被抚养人,我不工作的情况下,是不是我的投资收入<98万也可以做三箱合并呢?不计入家庭总收入吧?我的收入变化会影响抚养控除么?谢谢

98万是这样计算的:工资收入65万+投资盈利33万

至于为何是65万,因为这是“給与所得控除”的减税上限。

因此不工作的情况下,三箱合并的前提是:投资盈利不能超过33万。

你好,有两个问题想要请教:

1.如果只有一个账号的话能自动合并损益而且不影响社保, 那么为什么还需要开通多个账号呢?

2.如果是夫妻都有收入, 是否只用一个人的账号来进行投资会比较方便一些呢? (因为可以自动合并损益)

1)因为有些投资一定要开通多个账户,如:IPO

2)对的,假如没有特殊需求,集中在一个账户投资更方便些。

您好,我想问一下,A的情况下,A:损益通算后大幅盈利的,不适合申报“三箱合并”——影响黑箱社保;如果是会社员的话,特定口座源泉徴収あり的利益去申告,虽然拿前一年的损失抵了一部分,是不是会使第二年的住民税上升?本来源泉征收只要交5%的住民税,现在要交10%?谢谢!

损益合并还有盈利的,“三箱合并”一定会影响第二年的住民税和社保。但即使这样,“黑箱”税率在10%以下的情况“合并”还是划算的,即用“红箱”的退税坦补社保的上升。当然具体还需要经过细致的计算,嫌麻烦的建议用更简单的方法处理——只要损益合并有盈利的,就不用“三箱合并”处理。

“三箱合并”时可以选择【特定配当等・特定株式等譲渡所得の住民税申告不要】,这样就不会影响第二年的住民税和社保了。

从今年开始就可以确定申告时直接选择了,以前要去役所申请。

有了这个选项,只要有一个股票账号有损失,都可以通过合并来退税。

但如果损益合并后亏损的话,一定不要选这个【申告不要】,选了住民税就没有【住民税において上場株式等に係る譲渡損失の繰越控除】了。