小武,日本社会“男主外、女主内”的结构特点非常明显。根据民间机构的调查,日本婚育后女性的就业比例率为52%,其中正社员仅有8%!这个数据与实际的感受也大致相同——日本主妇一半在家、一半在打工。我认为造成婚育后日本女性难以回归职场,除了有家务以及育儿负担重的原因以外,还与日本减税制度“配偶者控除”有一定的关系。

“配偶抚养”是极具日本特色的制度:一个家庭中,夫妻收入高的一方可以申请“抚养”收入低的一方。扶养人(通常是丈夫)因为需要负担妻子的社保,因此可以获得一定的减税照顾,这就是减税制度——“配偶者控除”。可以说,该制度是日本“男权社会”下的产物,它是通过“限制妻子收入、补贴丈夫”的办法,鼓励女人们在家老老实实的相夫教子。

然而,随着日本社会劳动力不足的问题越来越突出,日本政府想方设法的刺激主妇们出去工作,这就是2018年“配偶者控除”新政的实施背景,它大幅放宽了对主妇的收入限制。但是,调整后的受益人还是丈夫,社保负担却一点也没减轻,妻子增加的收入只会被社保“吃掉”,因此聪明的日本主妇们自然难以积极响应。下面我就详细剖析一下,为什么“配偶者控除”新政如此不得人心。

配偶者控除新政

2018年“配偶者控除”新政:被抚养人的收入下限由原来的103万提高到了150万円;上限也由原来的141万提高到了201.6万円。

|

妻子年收入

(工资性收入) |

妻子年所得

(非工资性收入) |

丈夫税前抵扣额度(配偶者控除)

|

|

|

所得税

(2018年实施)

|

住民税

(2019年实施)

|

||

|

150万円以下

|

95万円以下

|

38万円

|

33万円

|

|

150~155万円未満

|

95~100万円未満

|

36万円

|

33万円

|

|

155~160万円未満

|

100~105万円未満

|

31万円

|

31万円

|

|

160~166.8万円未満

|

105~110万円未満

|

26万円

|

26万円

|

|

166.8~175.2万円未満

|

110~115万円未満

|

21万円

|

21万円

|

|

175.2~183.2万円未満

|

115~120万円未満

|

16万円

|

16万円

|

|

183.2~190.4万円未満

|

120~125万円未満

|

11万円

|

11万円

|

|

190.4~197.2万円未満

|

125~130万円未満

|

6万円

|

6万円

|

|

197.2~201.6万円未満

|

130~133万円未満

|

3万円

|

3万円

|

|

201.6万円以上

|

133万円以上

|

0万円

|

0万円

|

・妻子年收入在150万円以下的,丈夫享受最高的38万円税前收入抵扣。

假设丈夫个税是最低档的5%,节税金额即为1.9万円(38万円×5%),假设个税是20%档,节税金额即为7.6万円(38万円×20%)。

・妻子年收入在150万~201万円以下的,丈夫享受36万~3万円的税前收入抵扣。

妻子的收入越高,丈夫获得的抵扣越少。

妻子的收入越高,丈夫获得的抵扣越少。

但是,我想说的是:新政看似放松了对主妇的收入限制,但这仅仅是加大了对丈夫的减税力度,主妇们的“税负”一点没变,一点也没减少!主妇们依然要面对五座税负“高墙”。

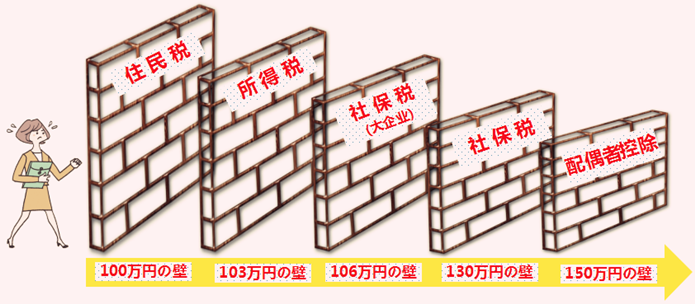

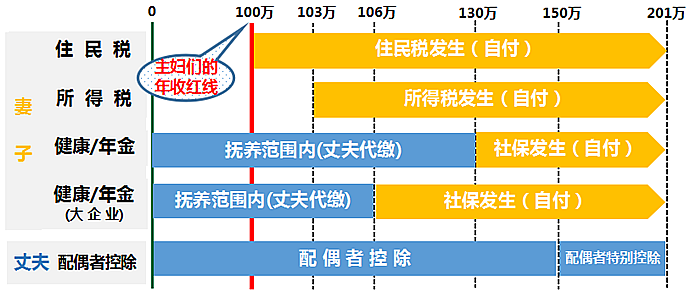

五座税负的高墙

1)100万円の壁:住民税高墙。一旦年收入超过100万円,就要被征收住民税,并且需要主妇们自己报税并支付住民税。住民税是五大税负中最高的墙!

2)103万円の壁:所得税高墙。丈夫虽然可以通过“配偶者控除”获得税负上的减免,但主妇的个人所得税一分不会减少,只要年收入超过103万円,就需要自己报税!

3)106万円の壁:大企业社保(健康和年金)高墙。这是2016年搞出来的政策,针对的是在大企业(员工规模501人以上)打工的主妇们。每周工作20小时以上、月工资8.8万以上,并且预计工作1年以上的主妇们,都需要自己负担健康和厚生年金税!

4)130万円の壁:小企业社保(健康和年金)高墙。在餐馆等小公司打工的主妇们也跑不了,只要年收入超过130万円,丈夫也同样将无法代缴妻子的社保!

5)150万円の壁:“配偶者控除”抵扣上限。年收入不足150万円的,扶养人才能获得“配偶者控除”最高38万円的抵扣额度。一旦妻子的收入超过150万,丈夫的税前抵扣将相应越少,而超过201.6万円红线的,“配偶抚养”关系将被解除,丈夫丧失“配偶控除”的福利。

可见,“配偶者控除”应该称为“丈夫控除”才更准确!它只照顾了丈夫,主妇们却并没有受益。因此只关注“配偶者控除”是不行的!主妇还需要考虑:随着收入的增加,自身的社保负担有多少,因为它直接影响到手工资,这比丈夫的那一点减税要重的多!

100万收入红线

下面我们就来计算一下,主妇们的税负到底有多少。假设一个响应新政努力打工的主妇,她把所有空余时间都拿出来工作,每月工作20日,每日工作8小时,以东京平均“1000円時給”计算,她的年收入为:1000円×8小时×20日×12月=192万円。

|

税前年收入

|

所得税

|

住民税

|

健康保险

(府中市为例)

|

年金

|

到手工资

|

|

192万円

|

-28,500円

|

-63,300円

|

-29,760円

|

-195,120円

|

1,603,320円

|

192万円算是靠打工能赚到的高收入了,虽然她还在丈夫的抚养范围内,但沉重的税负达到了316,680円,抽走了她收入的16.5%!

可见,主妇们越辛苦工作,为国家贡献的就越多。所以聪明的日本主妇才不会拼命打工,她们把自己的收入控制在100万円的红线内,这既可以为丈夫减税,又能为自己完全避税!这是为什么日本主妇情愿相约喝茶,也不去工作,因为这才是最理性的选择。

可见,主妇们越辛苦工作,为国家贡献的就越多。所以聪明的日本主妇才不会拼命打工,她们把自己的收入控制在100万円的红线内,这既可以为丈夫减税,又能为自己完全避税!这是为什么日本主妇情愿相约喝茶,也不去工作,因为这才是最理性的选择。

理想收入模型(夫妻双方受益):

夫妻税负对比:

夫妻税负对比:

|

税负高墙

|

妻子收入

|

妻子

(被抚养人)

|

丈夫

(抚养人)

|

||

|

住民税

|

所得税

|

社会保险

(年金/健康保险)

|

所得税

(配偶者控除)

|

||

|

100万住民税墙

|

100万円以下

|

◯免税

|

◯免税

|

◯丈夫交税

|

◯配偶者控除

|

|

103万所得税墙

|

100~103万円以下

|

×自己交税

|

◯免税

|

◯丈夫交税

|

◯配偶者控除

|

|

130万小企业社保墙

|

103~130万円以下

|

×自己交税

|

×自己交税

|

◯丈夫交税

|

◯配偶者控除

|

|

106万大企业社保墙

|

106~130万円以下

|

×自己交税

|

×自己交税

|

×自己交税

|

◯配偶者控除

|

|

150万配偶控除线

|

150万円以下

|

×自己交税

|

×自己交税

|

×自己交税

|

◯配偶者控除

|

|

201.6万配偶抚养上限

|

150~201万円以下

|

×自己交税

|

×自己交税

|

×自己交税

|

◯配偶者特別控除

|

|

|

201.6万円以上

|

×自己交税

|

×自己交税

|

×自己交税

|

×无配偶者控除

|

主妇同样要报税

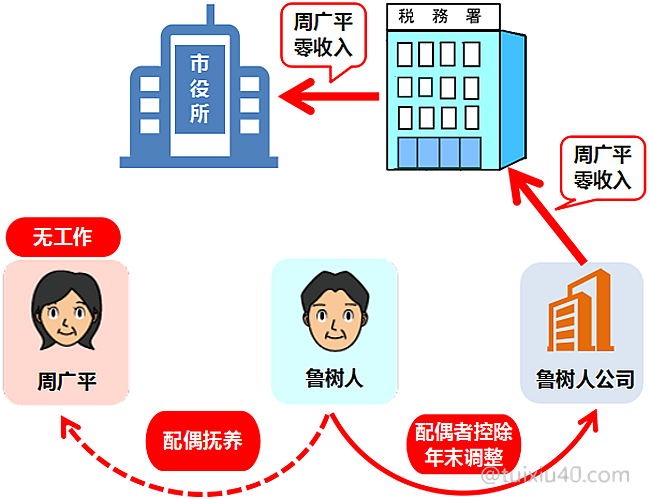

主妇尤其是没有收入的主妇们,报税意识通常不高,因为她们的税务是由扶养人代为申报的。但是,没有报税不代表不需要报税,纳税是每一个居民的义务,它与收入多少无关,人人都需要报税!下面就以主妇“周广平”为例,列举几种主妇们常见的报税情况:

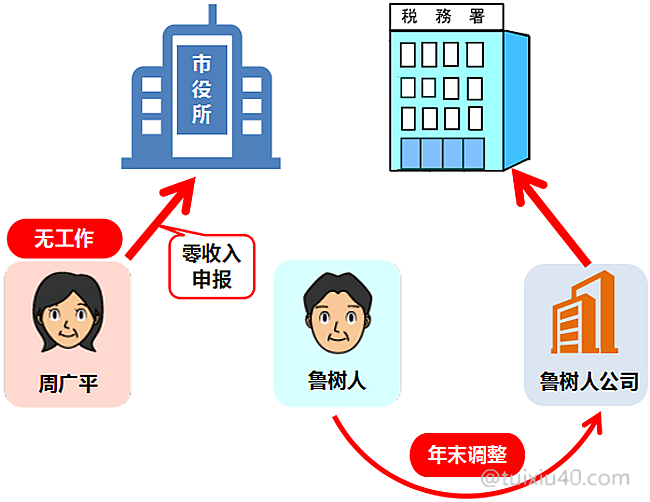

1)不工作

这是一个典型的“男主外、女主内”的日本家庭结构。示例周广平“零收入”的税务信息,是通过丈夫鲁树人向公司申请“配偶者控除”后,以“年末调整”的间接方式报税的。周广平没有自己去报税,但实际是由扶养人代为申报的。

这是一个典型的“男主外、女主内”的日本家庭结构。示例周广平“零收入”的税务信息,是通过丈夫鲁树人向公司申请“配偶者控除”后,以“年末调整”的间接方式报税的。周广平没有自己去报税,但实际是由扶养人代为申报的。

这是一个典型的“男主外、女主内”的日本家庭结构。示例周广平“零收入”的税务信息,是通过丈夫鲁树人向公司申请“配偶者控除”后,以“年末调整”的间接方式报税的。周广平没有自己去报税,但实际是由扶养人代为申报的。

这是一个典型的“男主外、女主内”的日本家庭结构。示例周广平“零收入”的税务信息,是通过丈夫鲁树人向公司申请“配偶者控除”后,以“年末调整”的间接方式报税的。周广平没有自己去报税,但实际是由扶养人代为申报的。

假如扶养人鲁树人疏忽,没有向公司申报“抚养配偶”,那么周广平就需要自己去“零报税”,否则将面临高额税费。

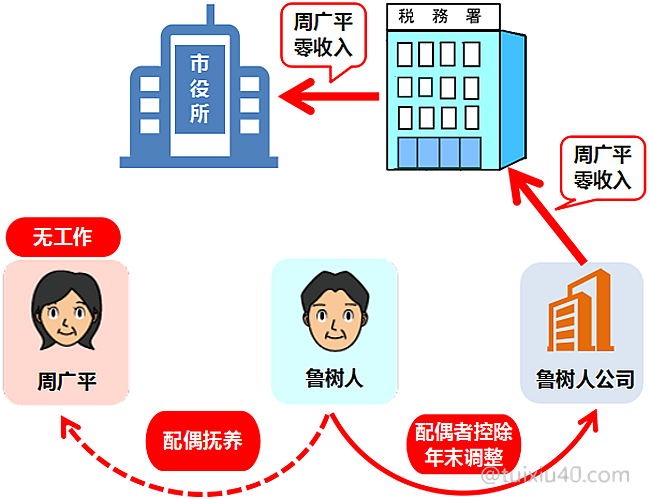

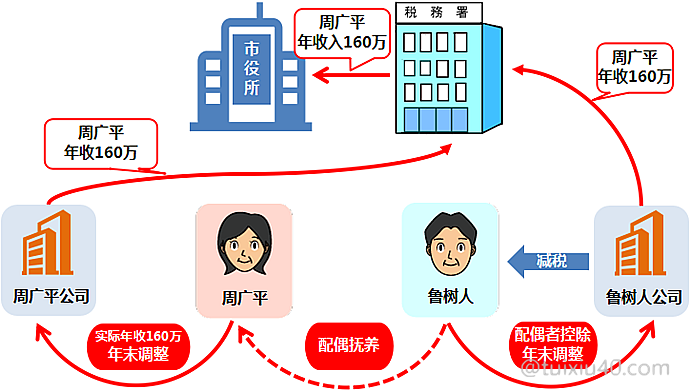

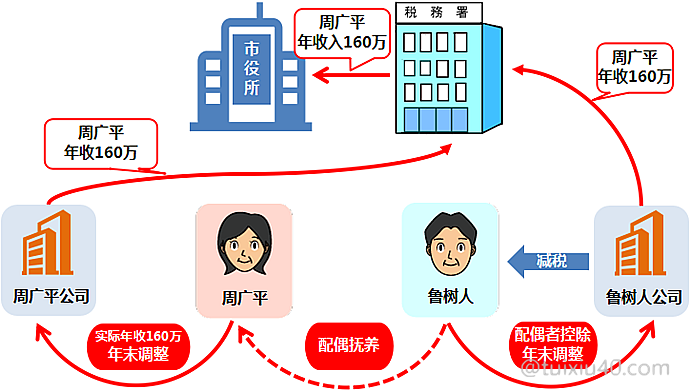

2)有工作

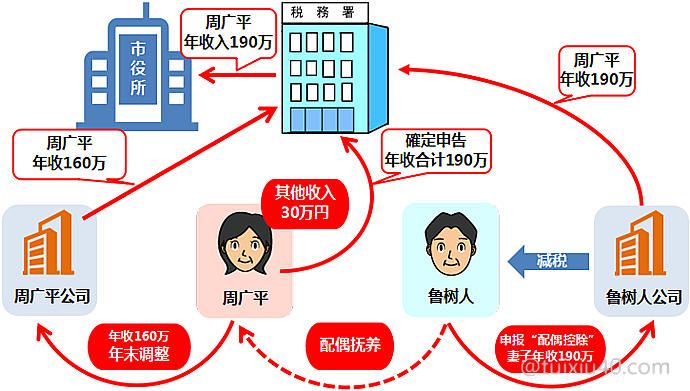

有工作的周广平也不需要自己去报税,因为她的税务信息,是通过公司“年末调整”代为申报的。同时,因为她丈夫向公司申请了“配偶者控除”,因此鲁树人的公司也向税务署申报了周广平相同的税务信息。

有工作的周广平也不需要自己去报税,因为她的税务信息,是通过公司“年末调整”代为申报的。同时,因为她丈夫向公司申请了“配偶者控除”,因此鲁树人的公司也向税务署申报了周广平相同的税务信息。

有工作的周广平也不需要自己去报税,因为她的税务信息,是通过公司“年末调整”代为申报的。同时,因为她丈夫向公司申请了“配偶者控除”,因此鲁树人的公司也向税务署申报了周广平相同的税务信息。

有工作的周广平也不需要自己去报税,因为她的税务信息,是通过公司“年末调整”代为申报的。同时,因为她丈夫向公司申请了“配偶者控除”,因此鲁树人的公司也向税务署申报了周广平相同的税务信息。4)有漏报

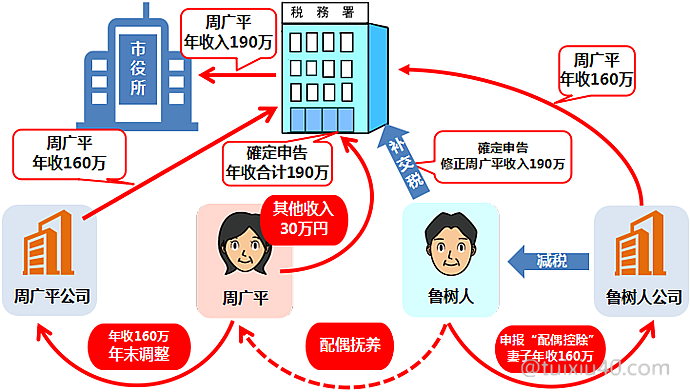

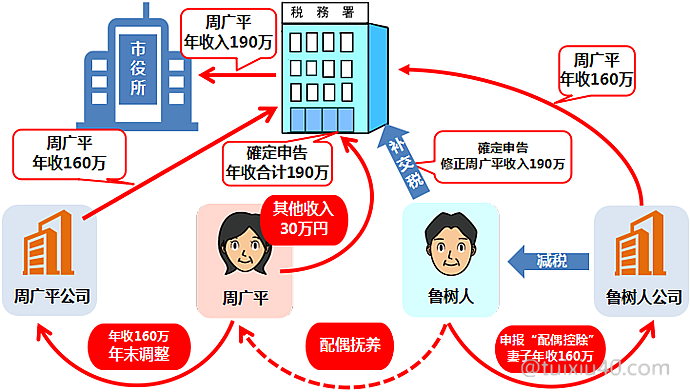

最后再假设一个特殊的情况:鲁树人向公司申请“配偶控除”时,漏报了她的30万副业收入。而周广平“確定申告”申报的是合计后的190万円年收。这时税务署收到了周广平两个不同的所得申报,应该如何修正这个错误呢?

最后再假设一个特殊的情况:鲁树人向公司申请“配偶控除”时,漏报了她的30万副业收入。而周广平“確定申告”申报的是合计后的190万円年收。这时税务署收到了周广平两个不同的所得申报,应该如何修正这个错误呢?

最后再假设一个特殊的情况:鲁树人向公司申请“配偶控除”时,漏报了她的30万副业收入。而周广平“確定申告”申报的是合计后的190万円年收。这时税务署收到了周广平两个不同的所得申报,应该如何修正这个错误呢?

最后再假设一个特殊的情况:鲁树人向公司申请“配偶控除”时,漏报了她的30万副业收入。而周广平“確定申告”申报的是合计后的190万円年收。这时税务署收到了周广平两个不同的所得申报,应该如何修正这个错误呢?首先,周广平申报的是正确的,因此她无需再申报。至于鲁树人“年末调整”时向公司申报的数据不能再修改,他只能通过“確定申告”修正申报,补缴“配偶控除”多减免的那部分税金即可。

写在最后

日本税务分属不同的部门管理:(税务)所得和住民税——由“財務省”管辖,(社保)年金和健保——由“厚生労働省”管辖。因此假如这两个部门不能相互协调,那么任何单方面推出的政策就会像“配偶者控除”一样,成为不能落地的“鸡肋”政策!也许那天开始讨论税务和社保合并为“税社厅”之际,才是主妇们真正的出头之日吧。。。

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

说到底,日本人特别是男人、还是打心底里不想让女人出去工作的,最大的担心就是经济地位决定社会地位!!所以有抚养制度。但是人力资源的不能充分利用,又使得日本有权立法的那伙人用减低抚养免税的额度这种方式,逼底层妇女出来劳动,(虽然这必然使得生育率要么提高不了,要么教育水平提升不了—现在杀人的年轻人和宅着的年轻人多这是最大的成因吧),想保证生活品质的,只能不婚或超级晚婚了。但是这些税收壁垒是根本不会触及高收入阶层的!—这实际上保障了高收入层的男人们的生活品质,以及高收层家庭孩子的受教育特别是充分被教养的可能性。

能否请楼主分享年薪千万(税前)的节税方法。感谢

常用减税手段“在这里”。在此基础上,还可以尝试iDeCo和ふるさと納税。

我能想到的工薪族减税手段基本就这些了。

你好,想请问一下,我是公司社员,我把我的配偶和小孩都办到我名下做抚养,配偶无工作,最近配偶和小孩的健康保险卡以及配偶的年金手账都收到了。

我想请问一下关于我配偶的年金,和健康保险一样,也是我的公司在帮他交吗?如果是这样,那以后我们能领到的年金会不会很少?期待您的回答,谢谢。

1)是的,你配偶的年金是由你来帮他交,公司只是代扣。

2)你配偶加入的是“国民年金”,本来交的就少,当然不能和你的“厚生年金”相比。

您好 请问我今年四月份中途离职被丈夫扶养 那今年头四个月我是交了所得税和住民税的 公司给我邮寄来的离职票里的源泉征收票上写的所得控除额是85万 那明年为了不交税 我再打零工只能再挣17万了吗?希望作者能再出一篇关于中途离职被扶养的报税方法与避税手段

1)根据“所得控除额”,看不出你的收入有多少。你的税前收入“支払金額”是多少呢?

2)中途离职后的报税方法,可以参考这篇文章。至于“被扶养”,它是由“抚养人”申报的,因此可以参考这篇文章。

谢谢整理,想确认下,最后几个图,家庭主妇打工的话算“无工作”对吗?

只要打工就是“有工作”。我最后几个图是想演示一些特殊情况。这些情况下,主妇即使在“抚养配偶”范围内工作,也需要另外报税处理。

您好想请问一下,如果妻子在中国有工作,我在日本可以为她申请抚养吗?谢谢

假如配偶在国内生活的,需要提供关系(婚姻公证书)和抚养证明(海外汇款),申请方法在这里。

您好,我的情况比较特殊

1,妻子是先通过留学签证过来的,所以在市役所没有跟我报在同一个家庭里,虽然住址一样,但都是户主

2,妻子现在换成了家族签证,但是还没有修改市役所的登陆信息

请问我这样的话,年末调整是按照配偶者控除还是抚养控除好呢?

您的情况是有点特殊。我们夫妻不同姓,日本人确实不习惯:)

配偶和抚养的节税效果是一样的,而且“配偶者控除”的申请手续更简单,因此我建议您到市役所申请“世带”合并。

谢谢您,等过一段疫情稳定我就去合并世代。另外请问妻子不工作的话明年也需要交住民税和年金吗?现在每个月是缴纳的国民健康保险。

假如申请了配偶扶养,那么您妻子的保险和年金就都由您来担负(从工资中一并扣除)。至于她的“零报税”,由您明年通过公司的“年末调整”代为申报。

您好,不太明白妻子抚养有什么好处?假如妻子两份工作收入二百万以上没有加保险是否可以?妻子抚养也是丈夫代缴保险是吗,如果妻子收入二百万以上妻子自己交保险合算一些吗?

抚养妻子是为了给丈夫减税。只是妻子收入200万以上的,就不能申请“配偶控除”了。

小武先生,您好,我想請問我的妻子是去年12月離職的,所以她去年的收入證明還是超過200萬的,那因為之後一段時間可能她暫時不會去工作我可以將她報為我的撫養嗎?這種情況該如何出具收入不足200萬的證明呢?謝謝

现在你可以向公司申请扶养配偶,这样她的社保就能转到你的名下了。配偶的预估收入申报“零”,实际收入等到今年“年末調整”时再调整即可。即假如她年底还没有工作,那么你的减税额度不变,也不用提交她的收入证明。假如她有打零工,那么她需要通过公司或自己去报税,同时你需要按她的实际收入重新申报“扶养配偶”(不用提交收入证明,因为你夫人报税时已经提交了)。注意这个情况下,你的减税额度会减少,12月工资要多扣一点税。我说有点绕,你参考本文“主妇同样要报税”的第2个案例会比较清楚。

您好,請問申報撫養收入100萬內,可以是半年不工作,半年集中工作收入100萬嗎?還是同時也有規定每個月收入不能超過多少?我2月份離職,3月份加入了老公的撫養,打算回國一趟之後回來日本再找工作,想知道之後怎樣打工會比較划算?謝謝!!