小武,日本总有一种声音在黑“养老制度”,他们举出各种理由宣称年金制度迟早要破产。这种言论为不愿交养老金的人找到了正当“理由”,还未进入公司的学生、无公司包养的自由职业者,从公司中途离职的,创业的、临时回国的,他们中很多人漠视“国民年金”,毕竟养老问题抵不过眼前的诱惑,我年轻时也是这样的。。。现在真的很后悔。

“交多少拿多少,拒绝白拿的手”是日本养老制度的核心,也是它能够健康持续的关键!至于少子老龄化造成的资金紧张并不是硬伤,完全可以通过对年金征税、资产增值、财政补贴等办法填补亏空。中国与日本养老制度类似,面对的问题也是一样的,未来两国养老金支付减少有可能,但破产说绝对是阴谋论。

被公司“包养”的社员也需要善待“国民年金”!在这个飞速变化的时代里,一个人一生换好几次工作很正常,只要脱离组织,就需要面对“国民年金”。总之,养老金是可以一直领到底的社保制度,活的越长越划算,这是任何商业保险都无法做到的。

人生总有起伏,即便出现财务困难,也有办法,因为我们有养老金救济手段:国民年金减免制度!只要收入在一定标准以下的,就可以申请部分、甚至全部年金的减免!重要的是,减免的年金视做已缴费,即白给的养老金!

日本不是欧洲,它不是养懒汉的国家,怎么会白送养老金呢?因为养老制度还有它社会保障的一面。“年金免除制度”其实是救济制度“生活保護”的替代政策,日本政府的考虑是即使白送一点“养老金”,也比每月十几万的“生活保護”要省钱。

减免年金对“年所得”的限制条件:年金的金额按2016年16,260円/月计算。

|

减免比例

|

支付年金(减免后)

|

“年所得”限制条件

|

|

①全额免除

|

0

|

(抚养亲属人数+1)×35万円+22万円以下

|

|

②3/4减免

|

4,100円/月

|

78万円以下+抚养亲属减免+其他减免

|

|

③1/2减免

|

8,200円/月

|

118万円以下+抚养亲属减免+其他减免

|

|

④1/4减免

|

12,200円/月

|

158万円以下+抚养亲属减免+其他减免

|

年金减免分为四档,其中最高档“全额免除”对“年所得”要求的最严。其他三档“部分减免”的门槛并不高,不但可以加算“社会保険料控除”等个税抵扣项,而且抚养亲属的额度更高。

抚养亲属的减免额度:

|

・70岁以上(如:父母)

|

48万円减免额

|

|

・24~69岁(如:配偶)

|

38万円减免额

|

|

・16~23岁(如:成年孩子)

|

63万円减免额

|

|

・16岁以下(如:未成年孩子)

|

38万円减免额

|

抚养亲属的人数是根据“確定申告”的申报为准。注意:年金与个税设置的减免额度是不同的,如:年金对16岁以下小孩也给予38万円的减免额度。

年金减免对家庭中收入高的一方(丈夫)“所得和收入”的限额:

|

减免比例

|

|

单身

|

2口之家

|

3口之家

|

4口之家

|

|

・全额免除

|

所得

|

57万円

|

92万円

|

127万円

|

162万円

|

|

收入

|

122万円

|

157万円

|

207万円

|

257万円

|

|

|

・3/4减免

|

所得

|

78万円

|

116万円

|

154万円

|

192万円

|

|

收入

|

143万円

|

191万円

|

245万円

|

300万円

|

|

|

・1/2减免

|

所得

|

118万円

|

156万円

|

194万円

|

232万円

|

|

收入

|

194万円

|

248万円

|

303万円

|

357万円

|

|

|

・1/4减免

|

所得

|

158万円

|

196万円

|

234万円

|

272万円

|

|

收入

|

251万円

|

305万円

|

360万円

|

407万円

|

※以上计算设定条件:收入低的一方(妻子)收入为103万円以下,并且小孩未满16岁;

收入核定是以“世代”为对象,家庭成员必须都符合收入的限制标准(只要有一人不符合条件,所有人都不能获得减免批准)。“全额免除”对收入要求最严,减免项仅有抚养亲属。而“部分减免年金”就宽松的多,可抵扣“社会保険料”等其他减免项,普通家庭也有申请的可能!

收入符合条件,但忘记申请减免年金也没关系,过往年金的最大减免申请有限期为2年1个月。例如在平成30年4月申请过往年金的减免,即可申请从平成28年3月~平成30年6月期间的年金减免。

|

申请日

|

减免年度

|

可减免期间

|

审查家庭所得年度

|

|

平成30年4月

|

平成27年度

|

平成28年3月~28年6月

|

平成26年所得

|

|

平成28年度

|

平成28年7月~29年6月

|

平成27年所得

|

|

|

平成29年度

|

平成29年7月~30年6月

|

平成28年所得

|

|

|

平成30年7月~※注3

|

平成30年度

|

平成30年7月~31年6月

|

平成29年所得

|

注1)年金减免期间不是自然年度,而是每年的7月至次年的6月;

注2)收入核定的对象是申请减免年度的上一年家庭所得;

注3)过往年金的减免可随时申请,但当年度的减免申请为7月份之后;

注4)审核时间大约需要2个月,审核结果将以明信片方式通知;

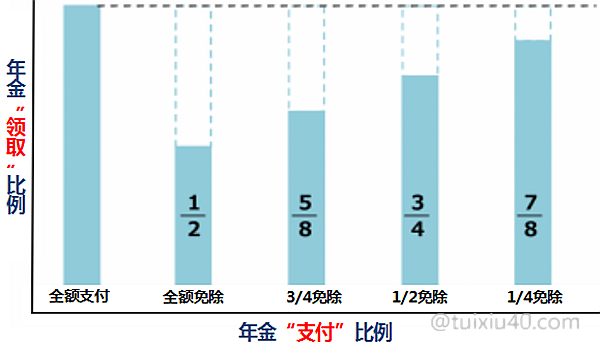

年金领取试算

获得减免的年金视为已缴费,退休后是有养老金拿的!但不是全额领取,按减免比例相应“缩水”。如:全额年金免除的,可领到正常年金的一半,即支付率为50%。

年金减免后的养老金支付比例:

|

减免比例

|

①支付率

|

②领取率

|

②-①白送率

|

|

・全额免除

|

0%

|

50%

|

50%

|

|

・3/4减免

|

25%

|

63%

|

38%

|

|

・1/2减免

|

50%

|

75%

|

25%

|

|

・1/4减免

|

75%

|

88%

|

13%

|

可见,全额免除的年金支付比例最高!虽然领取的养老金被打了折扣的,但这部分年金是政府白给的,“被缩水”也算公平!

试算一:单身小A收入始终在122万以下,获得40年的年金全免,65岁退休时能领多少养老金?

・投入金额:0円(全额免除,无需支付年金)

・领取金额:780,100÷2=390,050円/年(全免支付率为50%)

小A退休后,每年可白领年金390,050円,每月32,504円!

试算二:支付年金40年的小A,漏缴1年的小B,全免1年的小C,这三人退休时年金相差多少?

|

|

领取养老金额

|

与①的差额

|

|

小A:支付年金40年

|

780,100円/年

|

0

|

|

小B:支付年金39年(全额免除1年)

|

770,349円/年

|

-9,751円/年

|

|

小C:支付年金39年(放弃支付1年)

|

760,598円/年

|

-19,502円/年

|

小A:780,100円×(40年×12ヶ月)÷(40×12) = 780,100円/年

小B:780,100円×(39年×12ヶ月+免除12ヶ月×1/2)÷(40×12) = 770,349円/年

小C:780,100円×(39年×12ヶ月)÷(40×12) = 760,598円/年

既不支付,也不申请减免的小C,退休后每年少领年金近2万円!同样少交1年,但申请全免1年的小B,每年多领年金近1万円!总之,无正式工的、中途离职的、临时回国的、开始创业的,即使财务紧张也不要放弃自己的权利,一个月也不要漏的申请“国民年金免除”吧!

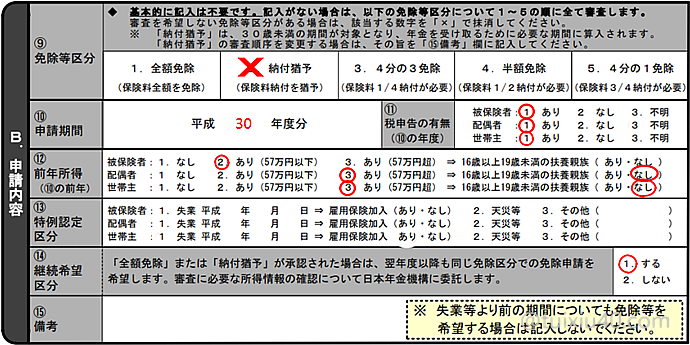

申请减免示例

“年金减免”的申请是在居住地市役所年金课,或年金事务所。“所得”是以上年度申报的收入为认定基准。所以说,每年的报税“確定申告”非常重要,它决定了我们所有税负的起征点。下面以小A为例,演示如何申请减免国民年金。

小A所得计算:年收入157万-給与所得控除65万=92万円

小A“全免”所得限制:(抚养配偶1人+小A本人1人)×35万円+22万円=92万円

小A正好符合全额免除条件。注意:第⑨项原则上不需要填写,年金事务所会审核申请人符合的减免级别。但对于“納付猶予”需要打叉排除,因为它只是延期支付,没有“白送年金”福利。最后记得勾选第⑭项“する”自动延续减免,今后则无需再申请,只要符合条件每年将自动获得减免!

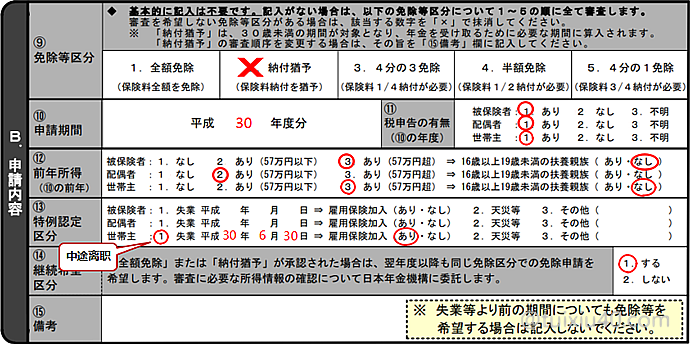

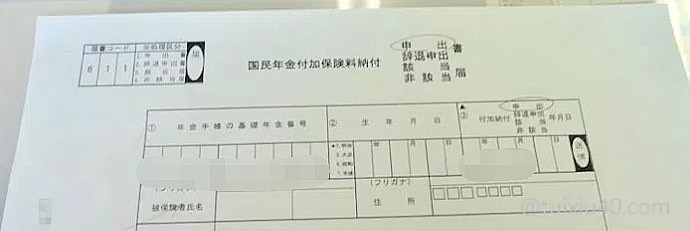

“年金减免”不但要求家庭全员都符合收入限制,申请也需要按人头申请。图例为小A配偶的申请表,不同之处只在第⑫项,被保险者换成了小A的配偶而已。

“年金减免”不但要求家庭全员都符合收入限制,申请也需要按人头申请。图例为小A配偶的申请表,不同之处只在第⑫项,被保险者换成了小A的配偶而已。 小A配偶的所得计算:年收入122万-給与所得控除65万=57万円

小A配偶的“全免”所得限制:小A配偶35万円+22万円=57万円

小A配偶也可全免。总之,搞不清的就填对自己有利的!不怕填错,反正是最后审核结果说了算。

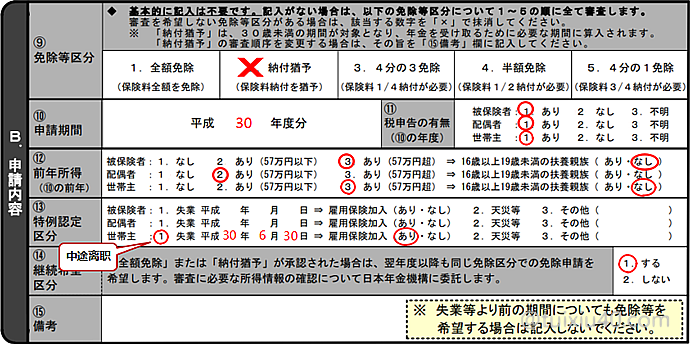

示例2)小B年收入500万円,6月30日从公司离职,抚养配偶年收100万円,无子女

“年金减免制度”对中途离职人员有特别照顾:特例免除制度!离职人员免于收入审查,只要家庭其他成员的收入符合标准,即可申请年金减免。

“年金减免制度”对中途离职人员有特别照顾:特例免除制度!离职人员免于收入审查,只要家庭其他成员的收入符合标准,即可申请年金减免。

“年金减免制度”对中途离职人员有特别照顾:特例免除制度!离职人员免于收入审查,只要家庭其他成员的收入符合标准,即可申请年金减免。

“年金减免制度”对中途离职人员有特别照顾:特例免除制度!离职人员免于收入审查,只要家庭其他成员的收入符合标准,即可申请年金减免。示例小B6月30日离职,他需要在7月份将家庭全员的养老关系从“厚生年金”转移到“国民年金”,在加入“国民年金”的同时,即可申请“国民年金减免”。虽然他500万円的收入远超过减免标准。但只要通过第⑬项“特例認定”,填写离职日期,并提交“离职票”或离职相关证明,即可免于收入审查。第⑭项为自动延续减免。勾选该项,第二年只要符合条件,年金自动延续减免。

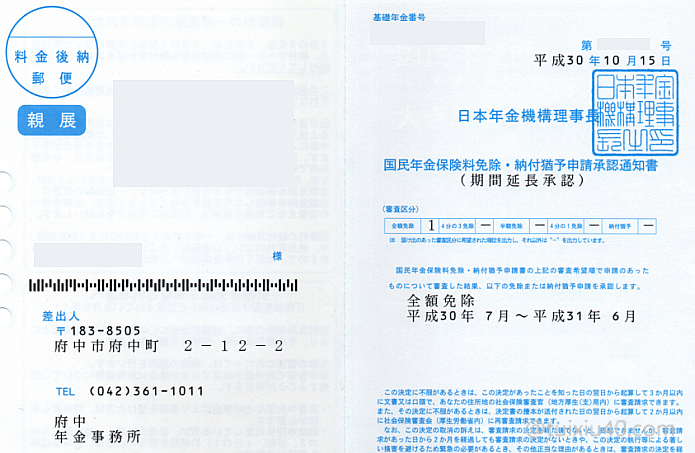

国民年金获得延续减免批准的,每年10月份会收到来自“年金事务所”的信件通知。

国民年金获得延续减免批准的,每年10月份会收到来自“年金事务所”的信件通知。

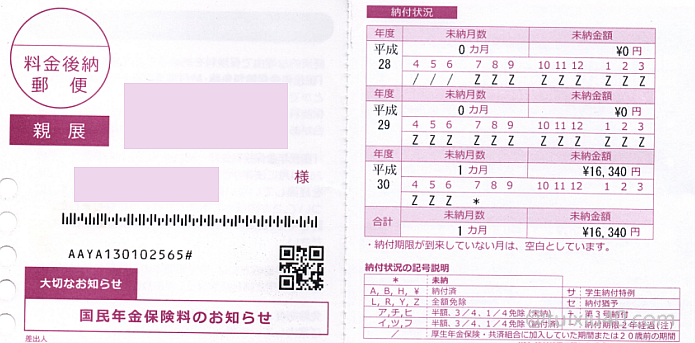

注意的是,即便申请了自动延续减免国民年金,但还是会发生“断档”的现象。这是因为年金减免的周期为每年7月至次年的6月,而“减免延期”的批准是在10月,“7月至10月”为期四个月的时间差是造成“断档”的原因。因此7月份收到催缴账单也不用着急,只需耐心等待延期批准完成后,“断档”的年金会自动得到接续。

注意的是,即便申请了自动延续减免国民年金,但还是会发生“断档”的现象。这是因为年金减免的周期为每年7月至次年的6月,而“减免延期”的批准是在10月,“7月至10月”为期四个月的时间差是造成“断档”的原因。因此7月份收到催缴账单也不用着急,只需耐心等待延期批准完成后,“断档”的年金会自动得到接续。

十年内可补缴

手头宽裕了,10年内还可以随时补缴年金,这被称为“追納制度”。例如获得全额年金免除的小A,在2018年可最大追缴至2008年的年金,10年补缴金额分别如下:

|

年份

|

每月年金(正常)

|

每月年金(补缴)

|

滞纳金

|

费率

|

年化率

|

|

2017年

|

16,490円

|

16,490円

|

0

|

0.0%

|

0.00%

|

|

2016年

|

16,260円

|

16,260円

|

0

|

0.0%

|

0.00%

|

|

2015年

|

15,590円

|

15,610円

|

20

|

0.1%

|

0.04%

|

|

2014年

|

15,250円

|

15,280円

|

30

|

0.2%

|

0.05%

|

|

2013年

|

15,040円

|

15,130円

|

90

|

0.6%

|

0.12%

|

|

2012年

|

14,980円

|

15,160円

|

180

|

1.2%

|

0.20%

|

|

2011年

|

15,020円

|

15,310円

|

290

|

1.9%

|

0.28%

|

|

2010年

|

15,100円

|

15,520円

|

420

|

2.8%

|

0.35%

|

|

2009年

|

14,660円

|

15,260円

|

600

|

4.1%

|

0.45%

|

|

2008年

|

14,410円

|

15,170円

|

760

|

5.3%

|

0.53%

|

可见,3年前(2015~2008年)的补缴需要支付滞纳金,而且补缴的越晚,滞纳金越高。2年内(2016~2017年)的补缴免滞纳金。和延误信用卡账单要罚息一样,补缴年金要罚息也算合理。即便如此,滞纳金折合年化率后仅有0.04%~0.53%,简直是10年期的低息贷款呀!

无理由拒绝支付国民年金的,只保留2年的补缴期。一个保留10年、少交将来还有年金拿;一个仅保留2年,不交将来什么也没有。孰优孰劣,不言而喻。

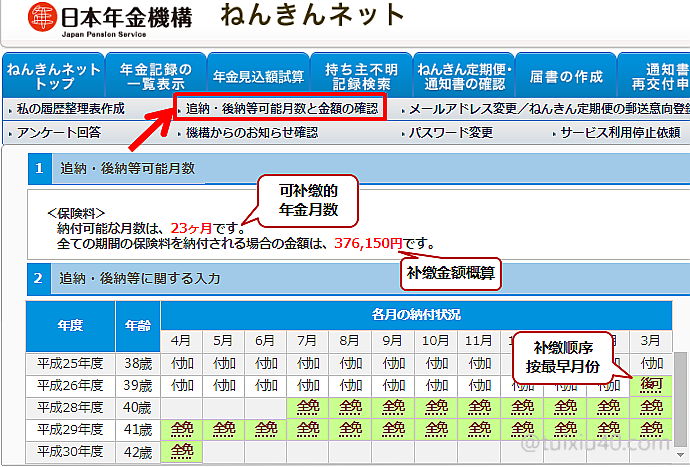

申请补缴前,先掌握自己年金的缴费状况。登录日本年金官网,在菜单栏找到“追納月数確認”,即可查询可补缴的月份数和金额。补缴的“月份数”可以根据自身经济状况指定,但“补缴顺序”不可变更,按最早月份依次补缴。

遗憾的是,付加年金不能补缴。恢复国民年金正常缴费状态是申请“付加年金”的前提条件。

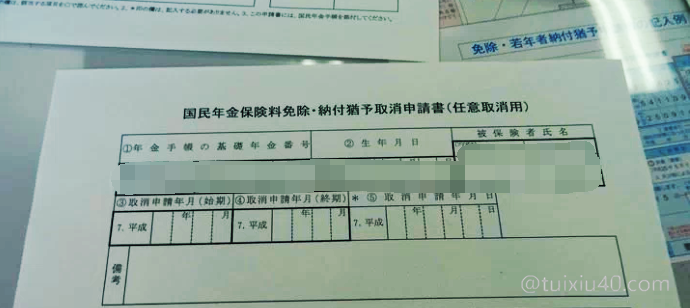

家庭财务状况转好后,可随时向年金事务所或市役所年金课申请终止“减免年金”,即可恢复正常的年金缴费状态。记得带好印章、年金手账、在留卡。

申请“终止减免年金”的同时,即可申请“付加年金”。每月多交400円,退休后2年即可回本,“付加年金”是国民年金的专享福利,不可错过!

黄金避税线

人生不止一种生活模式,早日跳出老鼠赛跑式的人生,选择自己喜欢的方式去生活!用“黄金避税线”保卫自己的自由生活。

|

|

||||

|

核定收入对象

|

上年收入

|

上年收入

|

上年收入

|

本年收入

|

|

每年支付次数

|

12次

|

9次

|

4次

|

1次

|

|

基礎控除

|

57万円

|

43万円

|

45万円

|

48万円

|

|

可减免项目

|

給与所得控除

扶養親族控除 |

給与所得控除

|

給与所得控除

扶養親族控除 |

|

|

最大减免额度

|

||||

|

黄金避税线

(工资性年收) |

122万円以下

+抚养亲属额度 |

98万円以下

|

100万円以下

+抚养亲属额度

|

103万円以下

+14项个税减免

|

|

黄金避税线

(非工资性年收) |

57万円以下

+抚养亲属额度 |

43万円以下

|

45万円以下

+抚养亲属额度

|

48万円以下

+14项个税减免

|

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

图示为小A的

图示为小A的

不好意思還是我,了解,20-25歲已超過2年內,所以無法申請(可惜了)。17-18年是學生所以有減免。我18-19年不在日本 這樣是”免除”不能被計算在年資對吧?(沒有住址)感謝小武爸爸

是的,没有地址就没有年金账单,自然也就无法申请免除了,因此我称它为“年金权”。

请问三年前的年金 已经过了申请减免的期限 还有希望申请下来减免么… 当时不知道可以申请且搬过一次家 三年前的忘记申请了。

不行了。

你好,我想问一下就是我之前只搬过一次年金免除然后后面一直遗忘了然后现在突然发现有很多缴费单子有什么办法可以补救吗

假如有实力支付的,去年金事务所申请补缴即可,他们会开具新的缴费单子。假如不想支付的,那么就去申请“减免”,最大可减免过去两年的年金。不过前提是过去每年都有报税,否则年金机构无法核对你过去的收入。

發現是2017年留學時 国民年金保険料が未納,這樣不能補繳也不能減免是嗎?

对的,“未納”超过两年的就过期了。。。

这篇年金相关是我见过写得最清楚易懂的,非常有帮助!我昨天去申请了年金免除延付,但是没有在延付上打x,请问这种情况会优先给我延付吗?我没有收入。

没有在延付上划〇的,明年需要重新申请一下。

我在官网下载这个申请书PDF 一共6页 是不是只需要邮寄申请书一页就可以 但是看到后面有一句提示 除了本人页以外 都邮寄 问题其余几页都是说明类的

邮寄一页就行。

地点京都,我留学生身份,妻子今年变为家属签证,去年本人收入137万,妻子收入103万。年金减免不被认可,是哪里不满足条件么?

你确认加入的是“国民年金”?假如去年正常报税了,那么你的收入完全符合减免条件,建议你可以去“年金事务所”问问原因。

今年搬到京都的,也是今年和媳妇登记把媳妇签证从留学转成的家属,来了两封国民年金全额减免不被认可的信封,然后来了每人一封的每月16610日元的年金料金票,健康保险倒是合并成一个了,每月13200元。收到后比较吃惊,就像北海道要了一份去年所得和住民稅的证明,我137万,我媳妇103万,然后带着证明又去了年金课一次,提交了减免申请,然后前不久又来两封不承认的信封。也许和我本人是留学生的签证有关系吧。

提交了收入证明还被拒。。。不应该哦。他们给出理由了吗?你有两个选择:一是“不服申立”、二是明年报税完成后,再次申请。