小武,你是个幸运的人,有中国和日本两座“靠山”,一个世界经济排名第二,一个排名第三,两个国家经济总量占到世界的21%,但两国同样面临老龄少子化问题。目前,日本4个年轻人养1个老人,中国也是5个年轻人要养1个老人。退休后如何体面的养老,是大家关心的共同话题。

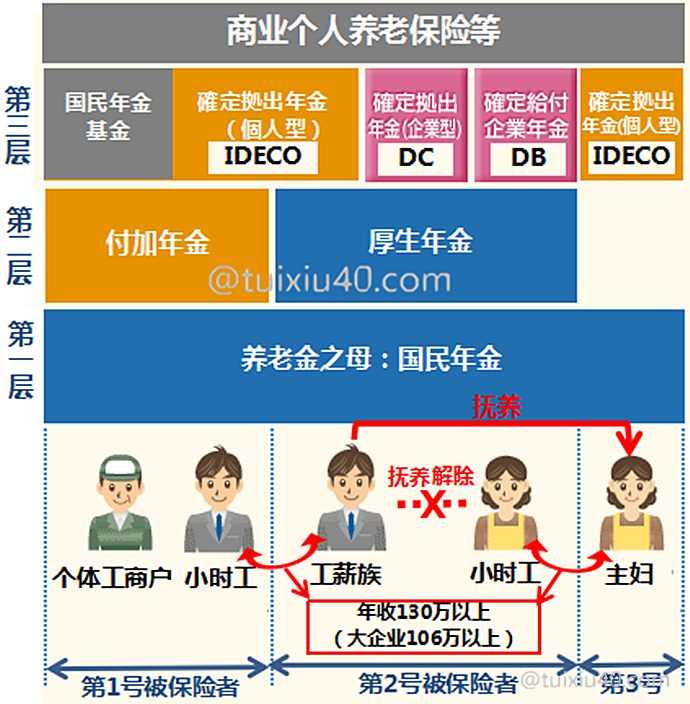

日本养老制度分为三层,第一和第二层为基础层,具有强制性。第三层为补充层,具有自愿性。

第一层“强制层”:日本养老金之母“国民年金”

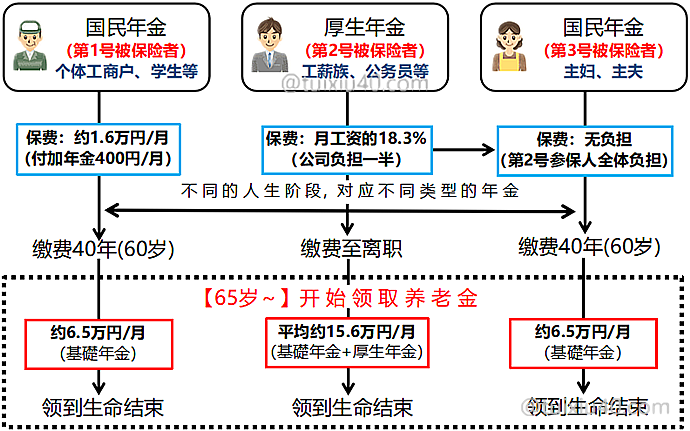

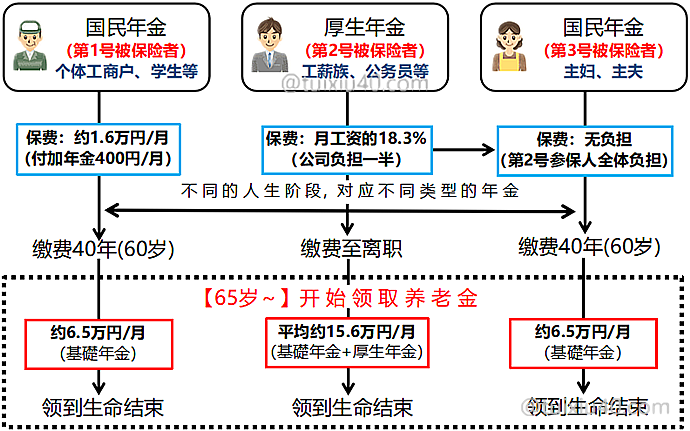

20~60岁居民都必须加入的养老保险,它有税一样的强制性,是日本养老制度的基础,共有三类:

20~60岁居民都必须加入的养老保险,它有税一样的强制性,是日本养老制度的基础,共有三类:

第1号被保险者:自由职业者、个体工商户、小时工、学生(保费需自主支付);

第2号被保险者:年收超过限额的小时工、工薪族(保费从工资中扣除);

第3号被保险者:第2号被保险者的抚养配偶(保费由第2号工资中代缴);

每个人都不可避免的要在三类年金中不断切换,不同的人生阶段对应不同类型的“年金”:

第1号→第2号:毕业步入职场的、小时工年收超过130万的(大企业106万以上);

第2号→第1号:离职创业的、被解雇的、换工作等待入职的;

第3号→第2号:每周工作20小时以上、月工资8.8万以上,或年工资超过130万(大企业106万)的;

第2号→第3号:结婚育儿离职的;

第二层“附加层”:“付加年金”为非强制项,“厚生年金”是强制项。

付加年金性价比极高,加入前提是1号国民年金的正常缴费者。厚生年金适用于2号被保险者,保费由企业和员工各出一半。

※第2号参保人养老金(厚生年金)领取金额:按社平工资每月42.8万円、缴费40年计算。

※第2号参保人养老金(厚生年金)领取金额:按社平工资每月42.8万円、缴费40年计算。

“厚生年金”虽然貌似条件优厚,但企业支付的其实是员工应得的收入,正所谓“羊毛出在羊身上”。财务省公布的国民税负担率42.5%的计算方法就是最好的佐证!官方也认为企业负担的员工社保,并不是企业成本,而是员工负担。

年金“基础层”总结:

※第2号参保人养老金(厚生年金)领取金额:按社平工资每月42.8万円、缴费40年计算。

※第2号参保人养老金(厚生年金)领取金额:按社平工资每月42.8万円、缴费40年计算。第三层“补充层”:为养老制度的补充,其中代表性制度有:

1)国民年金基金:性价比很差,仅适合个体工商户避税使用;

2)iDeCo:人人皆可加入的个人养老金定投计划,资产运作自负盈亏,只适合有投资经验的人。

3)DC:企业版iDeCo,资产运作自负盈亏,本金和盈利可免税40年!适合有投资经验的人。

4)DB:节税效果可达30%,工薪族绝不可错过的特别避税福利!

善待养老金制度

对待养老金问题,有两种极端态度。一种是认为养老金没必要,将来微薄的“年金”只够饭钱,还不如自己交的多,所以在日本有近40%的人拒付”国民年金”(根据厚生労働省统计)。另一种是认为养老金越多越好,除了三层官方养老制度以外,还要加入商业养老保险,背负过重的养老负担。

如何看待养老制度,重要的是建立正确的观念:

1)“养老制度”的目标是提供最低保障。指望国家“养老制度”体面退休的,这想法本身就是妄念。个人养老不能只依靠国家,主要还是得靠自己!

2)“养老制度”的本质是终身保障。不管将来能领多少“年金”,国家的养老制度是不管你活多久,能一直领到底的保障制度,这是任何商业保险都无法做到的。

3)根据收入适当投保,平衡才美!官方的第一和第二层是养老的基础,人人都要加入。而第三层需要一定资金和投资经验,根据自身情况不要勉强。官方以外的商业养老产品完全不要考虑,记得一切与养老沾边的产品回报都很低!过多的养老收入未来将是被征税的对象,日本政府向“年金”开征更多的税是大趋势。

总之,要理性看待养老制度,善待“国民年金”。既不轻易放弃养老制度,也不完全依赖它!

国民年金性价比

2017年“国民年金”做出重大利好改革:领取资格由原来累计缴纳25年以上,变更为10年!即50岁开始交养老金也不晚,这一措施极大的刺激了人们缴纳年金的积极性。“国民年金”的规则简单易懂。保费与个人收入无关,金额统一。根据物价和工资水平,每年保费调整一次,每年增幅约在1%左右。下面为“国民年金”性价比的试算:

示例1:小A满额缴纳国民年金40年(20岁开始,缴纳到60岁)

・2016年年金保费:16,260円/月,195,120円/年

・保费每年递增1%,40年保费总额:9,538,709円(按复利计算法)

・65岁起领取退休金:779,300/年(根据日本年金机构官方数据)

・回收成本年数:9,538,709÷779,300=12.2年

小A需要12年收回成本,即77岁以后收回成本。

示例2:小B最低缴纳国民年金10年(20岁开始,缴纳到30岁)

・2016年年金保费:每月16,260円,一年195,120円

・保费每年递增1%,缴纳10年后的保费总额:2,041,387 円(按复利计算法)

・65岁起领取退休金:194,825/年(779,300円×120个月/480个月)

・回收成本年数:2,041,387÷194,825=10.5年

小B需要10年收回成本,即75岁以后收回成本。

10年即可回本的国民年金,性价比真的不错!据说未来人人有机会活过100岁。。。细思极恐!

付加年金性价比

“付加年金”是1号保险者的专享福利,它在国民年金的基础上,每月多付400円,退休后每年可多领年金(200円×付加年金支付月数)。假设支付20年“付加年金”:

・“付加年金”保费:400円×240个月=96,000円

・每年额外领取年金:200円×240个月=48,000円

・回收成本年数:96,000÷48,000=2年

2年即可收回成本!“付加年金”的性价比确实优秀。

示例3:重新计算示例1的小A,假设他满额缴纳国民年金和付加年金40年

・2016年年金保费:16,260円/月,195,120円/年

・保费每年递增1%,40年保费总额:9,538,709円(按复利计算法)

・40年付加年金的保费总额:192,000円(400円×480个月)

・65岁退休后可领取的退休金:875,300/年(779,300+200×480个月)

・回收成本年数:(9,538,709+192,000)÷875,300=11.1年

小A提前了1年,只需11年即可回本,即76岁以后收回成本。

“付加年金”不能单独支付,申请它的前提条件是:正常或提前缴纳了国民年金的1号被保险者。另外,“付加年金”也不能补缴,它只能为申请后的月份追加“付加年金”,即当月申请、当月开始支付。

提前支付有优惠

现金充裕的,可以利用国民年金的“前納”制度,2018年预付金额(每年金额略有不同):

|

账期

|

正常支付

|

提前支付

|

折扣金额

|

折扣率

|

年化率

|

申请

截止日

|

预付帐期

|

支付

截止日

|

|

二年

|

393,000円

|

378,580円

|

14,420円

|

3.67%

|

1.83%

|

2月底

|

4月~后年3月

|

4月底

|

|

一年

|

196,080円

|

192,600円

|

3,480円

|

1.77%

|

1.77%

|

2月底

|

4月~次年3月

|

4月底

|

|

半年

|

98,040円

|

97,240円

|

800円

|

0.82%

|

1.63%

|

2月底

8月底

|

4月~9月

10月~次年3月

|

4月底

10月底

|

预付期共三档(半年/1年/2年),其中提前2年预付的折扣力度最大!

・2018年度国民年金保费16,340円×12カ月=196,080円

・2019年度国民年金保费16,410円×12カ月=196,920円

→2年年金总额为:196,080円+196,920円=393,000円

假如预付2年,可获折扣14,420円,折扣率可达3.67%!

2017年“国民年金”在支付方式上也有重大利好:支付信用卡支付!使用Recruit信用卡支付,可再享信用卡返点1.2%的折上折!预付2年的金额近40万円,要注意现金流管理和信用卡支付额度,不足的可以选择金额更低的1年或半年预付。

利用信用卡预付“国民年金”要申请,并且申请有期限:1年和2年的预付申请期为每年的2月底前!填写信用卡支付申请表,向所在地年金事务所提交申请即可(邮寄申请也可)。

国民年金是养老的基础,但凡财务上有余力,充分活用“预付+信用卡”,能便宜一点也是好的!

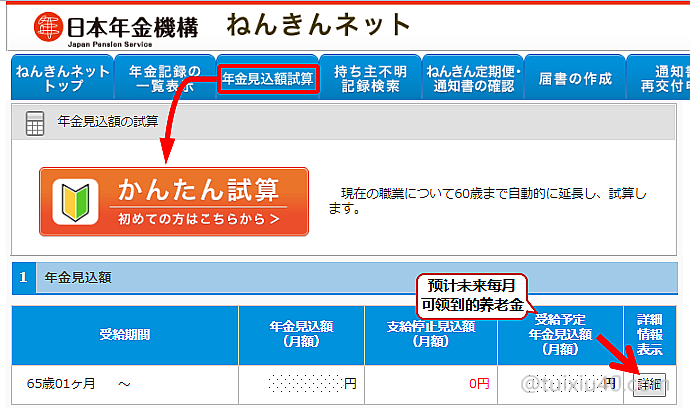

便利的年金官网

成功登录年金官网后,点击菜单“年金試算”,选择“かんたん試算”,即可计算以目前状况持续缴费至60岁退休时,“预计”可领到的养老金。点击“详细”还可查询计算过程的明细。

在菜单“年金記録一覧”中,可以查询缴费明细和金额。点击“年金記録照会”可以按月查询更详细的缴费记录。

如图所示,一个普通工薪族的“年金”由两部分组成——国民年金和厚生年金。“年金定期便”清楚列明了已缴纳的“年金”总额为2,868,795円,与之对应的是退休后确定每年可领养老金为502,106円,每月约41,842円。日本年金官网的数据透明、清晰,是不是看着就让人放心呢?

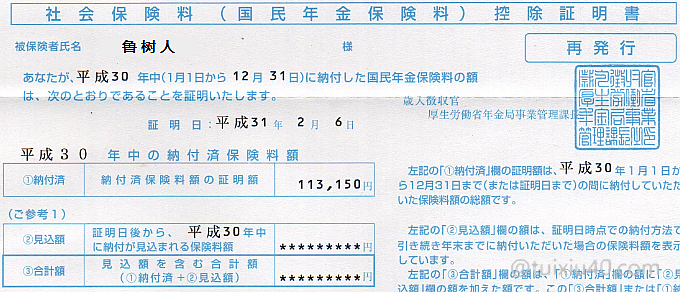

顺便提一下,自己支付“国民年金”的自由职业者,可以通过“確定申告”为自己减税,但需要向税务署提交支付证明——“国民年金控除証明書”。每年11月会收到该证明,没收到的也可通过年金官网在网上申请邮寄。在菜单栏找到“通知書再交付申請”,选择“年金控除証明書”和支付年份,填写再邮寄的理由,点击申请即可。

顺便提一下,自己支付“国民年金”的自由职业者,可以通过“確定申告”为自己减税,但需要向税务署提交支付证明——“国民年金控除証明書”。每年11月会收到该证明,没收到的也可通过年金官网在网上申请邮寄。在菜单栏找到“通知書再交付申請”,选择“年金控除証明書”和支付年份,填写再邮寄的理由,点击申请即可。

申请后,大约一周时间就能收到“年金控除証明書”了,申请手续免费!

申请后,大约一周时间就能收到“年金控除証明書”了,申请手续免费!

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

小武爸爸你好、我2012年到2015年有三年时间没交年金、最近很纠结要不要补缴、可否给个建议呢?我已经是永驻了、不需要为了签证特意缴费。

我对“年金”的态度是明确的,只要经济上没问题就一定要交。

一直没理解厚生和国民年金关系 想问下 公司缴纳厚生年金的情况下 自己还可以缴纳国民年金吗? 之前没入国民年金 现在公司缴纳了厚生 年金手帐需要自己去申请吗?

不能同时缴纳国民年金。没有年金手册的,有“年金番号”也可以。不记得的,可以去家附近的年金事务所确认。总之现在政务电子化了,手册基本用不到了。

小武爸爸,您好,想问您一下,如果最低标准的十年期的年金中,有六年半是厚生年金,退职后加入了国民年金,这样65岁退休后,能领取多少年金?我下个月要退职回国发展看看,因为看了您的网站,所以对日本的年金和税收有了更深的了解,打算回国后也继续缴纳国民年金,可如果为了缴纳国民年金而在日本保留住址的话,好像还要继续缴纳国民保险和市民税,可我实际上不在日本生活了。所以我现在就在纠结,这样的话是否还划算?想问问您是否有什么可以更好回避掉国民保险和市民税的方法?请传授一下,谢谢您啦!

小武爸爸,你好,看了上面的厚生年金领取表,交厚生年金就是亏本生意,根本就领不回交的部分。比如说月收55万,一个月个人+公司要交10万左右,交十年就是1200万。但是养老金每年只有36万,算上国民年金一共有60万没?这样的话要领20年才能回本,和只交国民年金比起来,性价比相当的低。而且这样算下来,交厚生的年限越多,亏的就越多,完全没可能回本,不知我理解的对不对

对“厚生年金”不能只计算性价比,还需要考虑它对家人的保障,即“遺族厚生年金”——参保者死亡后,他4分之3的“厚生年金”继续支付给配偶,直至配偶死亡为止。从这一点考虑,“厚生年金”是不是性价比超高呢?

谢谢解答,但是本人单身,没有配偶子女,所以说别人的福利正好是剥削了我们这种单身的。对于单身人士来说,厚生完全不划算,但是作为会社员也没办法转成国民年金。不知小武爸爸有没有什么更好的建议

这个没有选择哦。

小武爸爸,你好。

想请教如果是家庭主妇配偶的话,一般不交年金,但是会有普通保险。

这样的保险如果只维持十年,将来退休后,每年大概能有多少退休金呢。

你提供的信息有限,我就用普通工薪家庭来举例:

1)被扶养配偶的年金是由丈夫交的,即3号被保険者——假如缴纳10年,退休后每年大约能拿到19万円。

2)丈夫过世后,另支付“遺族厚生年金”——金额大约是丈夫厚生年金的60%

如果去日本比较晚的话。。缴纳年限比较少 那怎么办 很少的养老金无法支撑实际支出

1)尽量延迟拿年金的时间;2)同时交国内养老金;3)根据个人情况,拓展其他渠道(如:储蓄/投资/商业保险等)