收入金額=工资(税前收入)

在日本面试时所谈的”収入”,就是指一年的税前工资。工资“收入”是我们最关心的,但是在“税”的世界里,可不认识它,因为它不是“个税”征收的对象。

在日本面试时所谈的”収入”,就是指一年的税前工资。工资“收入”是我们最关心的,但是在“税”的世界里,可不认识它,因为它不是“个税”征收的对象。

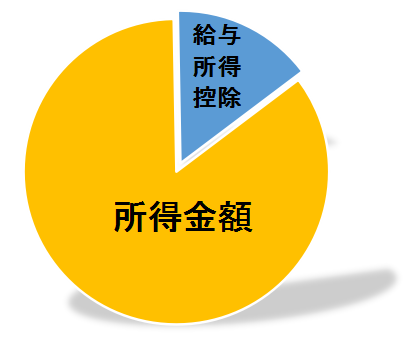

图二:所得金額

所得金额=收入-給与所得控除

“給与所得控除”是工资性收入(社员、小时工)才有的抵扣额度,是对工薪族的特别照顾。税前收入对应的抵扣额度:“給与所得控除”(2020年)

“給与所得控除”是工资性收入(社员、小时工)才有的抵扣额度,是对工薪族的特别照顾。税前收入对应的抵扣额度:“給与所得控除”(2020年)

| 給与の支払金額(税前工资) | 給与所得控除額 | |

| 180万円以下 | 収入金額×40%-10万円 (不足55万円的,按55万円抵扣) |

|

| 180万~360万円以下 | 収入金額×30%+8万円 | |

| 360万~660万円以下 | 収入金額×20%+44万円 | |

| 660万~1000万円以下 | 収入金額×10%+110万円 | |

| 1000万超 | 195万円(上限) | |

举例:2020年小A的年工资为600万円,“所得金额”即为:436万円

计算:600万円-(600万円×20%+44万円)=436万円

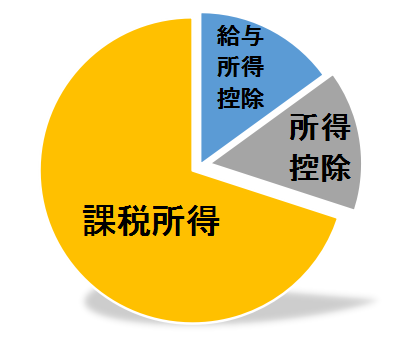

图三:課税所得

課税所得=所得金額-所得控除

“所得金額”是个税征收的对象,但还需要扣除“所得控除”后才是个税起征对象——“課税所得”。“所得控除”即个税减免,它共有14项。不同的减免项对应不同的减免额度。“所得控除”减免的金额越多,个税负担就越轻。

这里要给“所得控除”点赞!它是一个非常人性的税制安排。试想有没有孩子、有没有善养父母、有没有疾病、有没有受灾等等不同家庭的生活负担完全不同。“所得控除”就是为了照顾了不同家庭的不同情况,最大限度的保证了税负的公平。

14项个税减免“所得控除”(其中黄色是最常用到的):

|

减免项目

|

减免金额

|

减免内容

|

|

48万円

|

适用于所有纳税人

|

|

|

支付社保的全部金额

|

包括家庭全员的社保

|

|

|

38万円

|

抚养配偶年收入150万円以下

|

|

|

3~36万円

|

抚养配偶年收入150~201万円以下

|

|

|

・16岁以上:38万円

・19岁~22岁:63万円

・70岁以上(同居):58万円

・70岁以上(非同居):48万円

|

抚养亲属(范围:三亲六戚)

|

|

|

27万円

|

勤工俭学的学生

(年收入130万円以下)

|

|

|

每个保险最大减免额4万円

(合计最大减免额12万円)

|

有加入生命保険、介護医療保険

个人养老保险的

|

|

|

・医疗费-年所得额×5%

(或:医疗费-10万円)

|

一年中医疗费超过10万円的

|

|

|

・损失额-年所得额×10%

(或:损失额-5万円)

|

遭遇天灾或人祸的

|

|

|

地震保险的全部金额

(减免额上限5万円)

|

有加入地震保险的

|

|

|

寡婦(夫)控除

|

27万円

(特別情况35万円)

|

离婚或夫妻一方有死亡的

|

|

小企業共済掛金控除

|

退休保险的全部金额

|

有加入“小企业退休保险”的

|

|

寄附金控除

|

捐赠金款-2000円

(不超过年所得的40%)

|

有向国家、地方团体、NPO法人

捐赠的

|

|

障害者控除

|

27万円

(特別残障人40万円)

|

本人或抚养亲属是残障人士的

|

继续示例小A,假设他支付社保90万,还要抚养妻子和国内父母,他的“課税所得”为184万円。

|

所得金额

|

基礎控除

|

社保控除

|

扶養控除

|

配偶控除

|

課税所得

|

|

436万円

|

ー48万円

|

ー90万円

|

ー38万円×2人

|

ー38万円

|

184万円

|

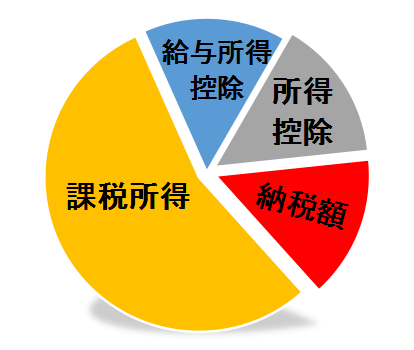

图四:納税額

納税額=課税所得×税率

税率共分为7档(注意对应的是“課税所得”金额):

| 年課税所得 | 所得税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195~330万円以下 | 10% | 97,500円 |

| 330~695万円以下 | 20% | 427,500円 |

| 695~900万円以下 | 23% | 636,000円 |

| 900~1,800万円以下 | 33% | 1,536,000円 |

| 1,800~4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

示例小A的“課税所得”为184万円,对应的所得税率为5%,“納税額”即为92,000円(184万円×5%)。“納税額”还不是应缴的个税金额,自2013年起个税中还增加了2.1%的“东日本大地震復興特別所得税”。因此小A的个税实际为:93,932円【184万円×5%×(1+2.1%)】。

这里多说一句,假如小A没有“抚养亲属”的减免,他的“課税所得”又是多少呢?

|

所得金额

|

基礎控除

|

社保控除

|

扶養控除

|

配偶控除

|

課税所得

|

|

436万円

|

ー48万円

|

ー90万円

|

ー

|

ー38万円

|

260万円

|

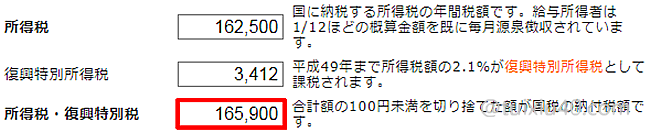

“課税所得”增加到260万円!其对应的“所得税率”提高至10%,“納税額”为162,500円(260万円×10%-97500円)。你看,一个减税项目能让税负相差7万円!

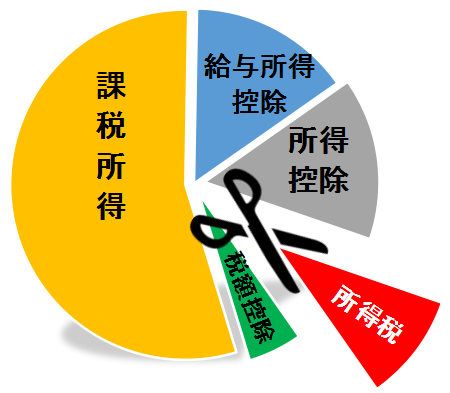

图五:所得税

所得税计算工具

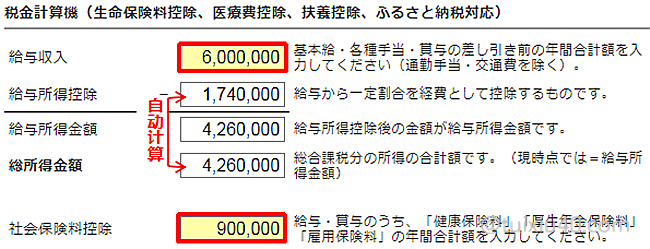

利用网上的个税工具:“税金計算機”,可以方便的计算自己的个税金额!下面通过示例小A,演示该工具的使用方法。只有黄色框可录入数值,白色框为自动计算的结果。首先在“給与収入”框录入小A税前年收600万円,在“社保控除”框录入小A个人负担的社保金额90万円。

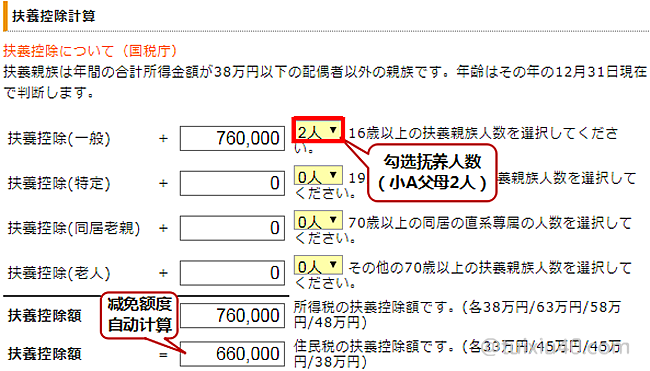

拉到页面下部分,找到“扶養控除計算”,勾选抚养亲属人数(小A父母2人)。“扶養控除額”的减免额由计算器自动算出:66万円(33万×2人)。

拉到页面下部分,找到“扶養控除計算”,勾选抚养亲属人数(小A父母2人)。“扶養控除額”的减免额由计算器自动算出:66万円(33万×2人)。

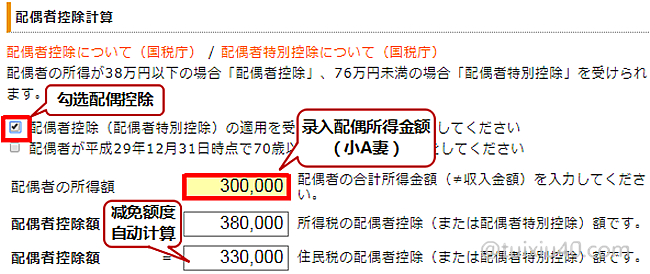

接下来找到“配偶者控除計算”,开始录入小A配偶的收入。假设小A妻子的年收入85万円,所得金额即为30万円(年收入85万-給与所得控除55万)。勾选“配偶者控除”后,将自动得到“配偶者控除額”38万円(所得税)和33万円(住民税)的计算结果。

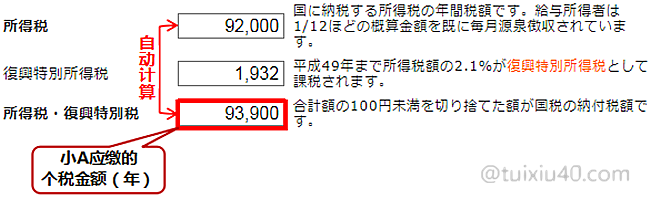

最后重新拉回到页面上部,就能查到“所得税”的计算结果了。小A“所得税”为93,900円。

|

小A

|

抚养1人(妻子)

|

抚养3人(妻子/父母)

|

差额

|

|

所得税

|

165,900

|

93,900

|

72,000

|

假如没有抚养国内父母,小A“所得税”将提高至165,900円,两者相差7万円多!

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

您好,我去年三月来的日本,我算了一下去年医疗费有145600yen,,这里包括洗牙的费用,收入去年是八百万,可以申请退税吗?需要带什么去税务局?谢谢!

减税认可的医疗费,仅限于治疗目的(洗牙不可)。假如年医疗费超过10万是有减税的,但仅限超过部分,因此减税效果很差。例如年医药费12万,控除额即为2万,假如个税为20%,减税额只有4000円。

申报“医療費控除”手续相当麻烦,不建议去现场申报,因为事先需要准备所有医药费的明细(如图:在国税厅官网下载)。

还是有些看不懂,我想问一下我来日10年年收入是280万申请永驻可以吗,所有税都交了

符合申请条件。

太形象了,辛苦了,谢谢

您的文章给予了我很大的帮助,感谢您!

刚用文章中提到的那个税金计算器试了一下,课税所得在小于38万的时候也是按5%算的啊,并没有免税,看了一下国税厅的网站,所得税の速算表也只是分了七级而已,所以我有些迷糊。这到底是怎么回事啊?求解答

抱歉!是我写错了,已修正。谢谢你的指正。

非工资的收入是怎么算的呢,比如年终奖,住房补贴等

公司发放的各种补贴都属于个人所得税,如年终奖、住房补贴等。

(“实报实销”类补贴除外,如交通费、安家费等)

謝謝分享,有條理,很清楚!

在日本工作2年,回国除了可以退厚生年金之外,可以退个人所得税吗

符合退税条件的,可以申报退税。但因为人不在日本,因此需要做一些事前准备。正好也有其他人在问类似问题,我近期写一篇文章出来吧,请耐心等待。

租房的时候要求买的保险,属于地震保险吗?请问可以申请控除吗?

要看保险内容,地震特约部分的保费可以申报减税(前提:保险签约者是租客本人)。

您好,想请教一个问题(也许是我的算法不对):

您这一篇讲的所得税有抚养控除的话,我是38*2=76万,如果年收入500日元的话,安装以上算法的话,产生的所得税差额为5.06万日元(含2.1%復興特別所得税)。

而在您的另一篇【华人专享减税福利1:所得税“扶養控除”】中,年收500万的话是个税20%,那是76万*20%=15.2万。。这两个差额好像不太一样是哪里的算法出了问题呢?

76万*20%=15.2万>>这只是一个概算,为了方便理解。

而本文示例为精算,而且考虑了各种减免条件。

必须要赞一个。找遍百度,总算有一个小编这么明细的案例说明。

国民保险或者是公司在付健康保险属于扣除范围吗

这两个都是免税的。

非常详细的文章。感谢