小武,回复“留言”是我一天工作的开始。在这么多留言当中,给我印象最深的是一位拿着技术工作签证,在一家IT公司就职的“派遣员工”,我这里就称他为小A吧。小A说是“员工”,其实他与公司并没有劳务关系,有项目的时候就按劳取酬,没项目的时候就只能领到一点底薪。与其说小A是“派遣员工”,不如说他与公司其实是项目合作关系。

小A的劳务关系让他无法享受公司应有的福利保障,就连税务问题也需要自己解决,所以希望我给他一些税务上的建议。尽管我特别用心的回复了他,也对他有所帮助,但我知道税务问题不是一两句话可以讲清楚的,而且小A碰到的问题也绝不是个例,因此我就想尽我所能,为那些在日本无公司依靠的“派遣”人员们、自由职业者们,写一篇如何节税自救的攻略。

说回小A的情况,公司不为他提供任何福利保障,也不帮他的工资做税务处理,因此他拿的其实是“税前工资”。工资不课税,这看起来拿的更多,但实际上课税更重。为什么这么说呢?因为假如工资没经过公司的税务申报,就不能证明是工资了,而是另一类课税更高的收入——“雑所得”,它们之间的课税差别主要体现在减税项目——“給与所得控除”。

我在之前的文章有提到过:工薪族与自由职业者在课税方面是不平等的,日本税务对工薪族特别偏心,为他们设置了专享的免税项——“給与所得控除”,它的免税额度高达65万円以上,下面我们就用示例来比较一下。

不考虑其他情况下,假设同样税前工资300万円,小A与“正式工”小B的课税情况如下:

|

①

税前工资

|

②

基礎控除

|

③

給与所得控除

|

①-②-③

課税所得

|

5~45%

所得税

|

10%

住民税

|

合计税负

|

|

|

小A

|

300万円

|

48万円

|

0万円

|

252万円

|

15.45万円

|

25.2万円

|

40.65万円

|

|

小B

|

300万円

|

48万円

|

98万円

|

154万円

|

7.7万円

|

15.4万円

|

23.10万円

|

可见,只是因为少了一个减税项“給与所得控除”,小A的课税是小B的近一倍!这全是因为小A公司的无良,把他本来应该是工资“給与所得”的收入,变成了“雑所得”。同样,像我这样脱离“组织”,没有工资收入的自由职业者,也面对和小A一样的课税过高的问题。那么没有公司依靠的小A,该何节税自救呢?——有以下四个减税办法。

节税办法

自救一:亲属扶养

|

概要

|

1)认可“三亲六戚”的亲属关系,并且不限定要生活在一起;

2)每抚养一个亲属,可获个税减免额度:38万円~;

|

|

条件

|

1)抚养亲属的年收不超过103万円;

2)扶养人汇给被扶养人的海外汇款证明;

3)亲属关系公证书(提交原件);

|

自救二:国民年金

|

概要

|

1)谁支付,谁受益。为配偶支付的年金,也可申报减税;

2)以上一年“实际支付金额”为准,与支付账期无关(即补缴、提前缴费部分也算)

|

|

条件

|

1)需要“年金控除証明書”(自己留存,提交可免)

|

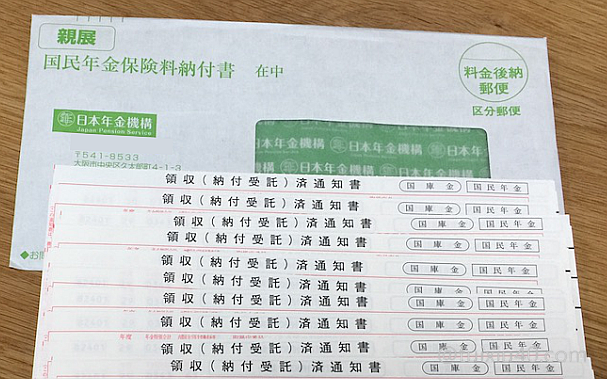

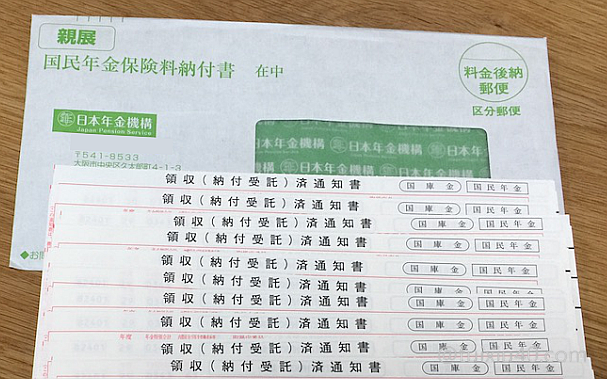

因为没有公司的福利保障,小A只能自己保障自己,加入国民年金和国民健康保险。他支付的“国民年金”,是可以全额计入减税额度的。假设小A上一年共支付“国民年金”8万円,那么这又能多出8万円的减税额度。它的申报方法在这里。

自救三:国民健康保险

|

概要

|

1)谁支付,谁受益。为配偶支付的国保费用,也可申报减税;

2)申报以上一年“实际支付金额”为准,与支付账期无关(即补缴部分也算)

|

|

条件

|

1)无需提交缴费收据(自己留存,提交可免)

|

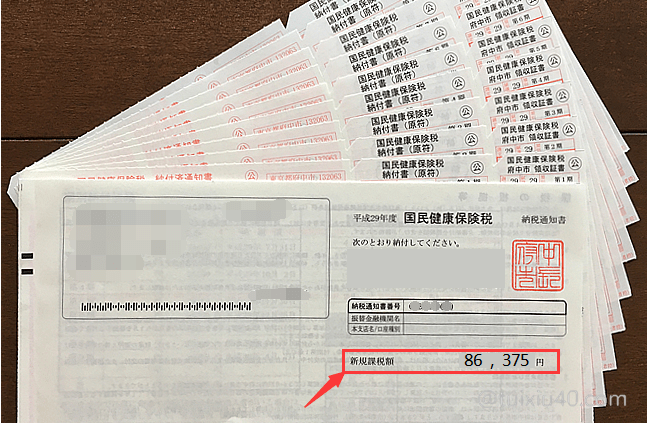

假设小A上一年的“国民健康保险”费用为8万円,这也同样全额计入减税。它的申报方法同上。

自救四:扶养配偶

|

妻子年收入

(工资性收入)

|

妻子年所得

(非工资性收入)

|

丈夫减税额度额度(配偶者控除)

|

|

|

所得税

(2018年实施)

|

住民税

(2019年实施)

|

||

|

150万円以下

|

95万円以下

|

38万円

|

33万円

|

假如已经成家的,还可以利用减税项目“配偶者控除”。只要配偶的年收入在150万円以下,即可再获得38万円减税额度。它的申报方法在这里,即使配偶生活在国内,也可以申请哦。

|

①

税前工资

|

②

基礎控除

|

③

减税额度

|

①-②-③

課税所得

|

5~45%

所得税

|

10%

住民税

|

合计税负

|

|

|

小A自救前

|

300万円

|

48万円

|

0万円

|

252万円

|

15.45万円

|

25.2万円

|

40.65万円

|

|

小A自救后

|

300万円

|

48万円

|

130万円

|

122万円

|

6.1万円

|

12.7万円

|

18.80万円

|

|

小B

|

300万円

|

48万円

|

98万円

|

154万円

|

7.7万円

|

15.4万円

|

23.10万円

|

通过四个节税处理后,小A共获得减税额度130万円:扶养父母76万円+国民年金8万円+国民健康保险8万円+扶养配偶38万円,他的课税负担也降为18.8万円,反而比小B的税负还要轻一些。

报税演示

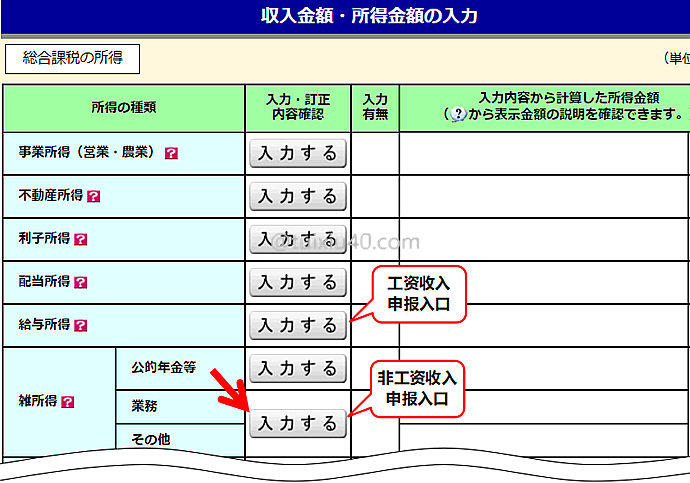

下面演示小A通过国税厅“確定申告書作成コーナー”网上报税的方法。受篇幅所限这里略去不重要的步骤,只介绍重点。图示为“收入”申报总表,首先开始录入小A的收入。前面说过了,因为小A的工资未经过公司的税务申报,已经不是工资“給与”收入了,而是“雑所得”收入——它的申报入口在“雑所得→業務・その他”。

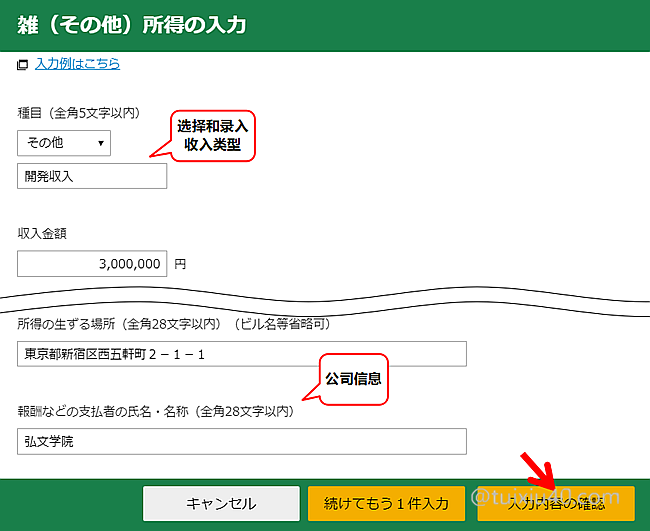

选择收入类型,录入小A的收入金额和公司信息即可。

接下来进入“减税项总表”,开始录入小A的四个减税项,它们申报入口如图所示。

接下来进入“减税项总表”,开始录入小A的四个减税项,它们申报入口如图所示。

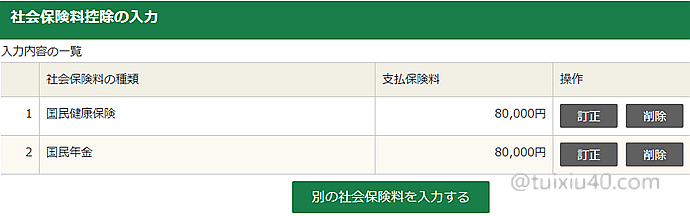

录入减税项——“社会保険料控除”。

录入减税项——“社会保険料控除”。

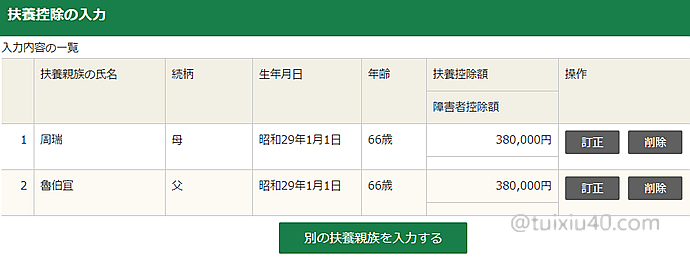

录入减税项扶养亲属——“扶養控除”。

录入减税项扶养亲属——“扶養控除”。

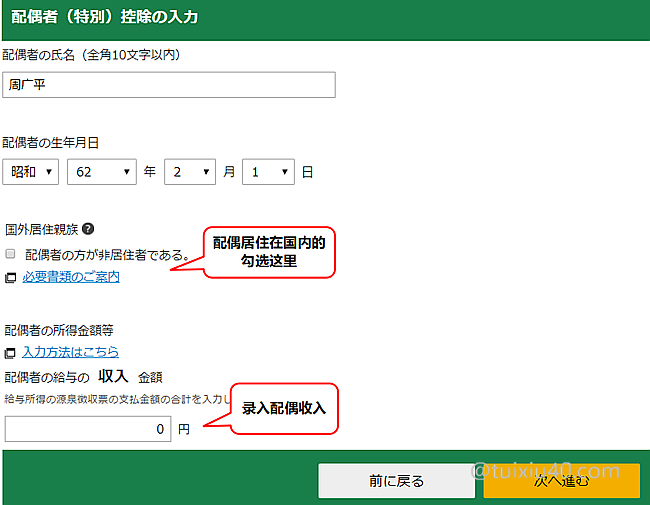

录入减税项扶养配偶——“配偶者控除”。

录入减税项扶养配偶——“配偶者控除”。

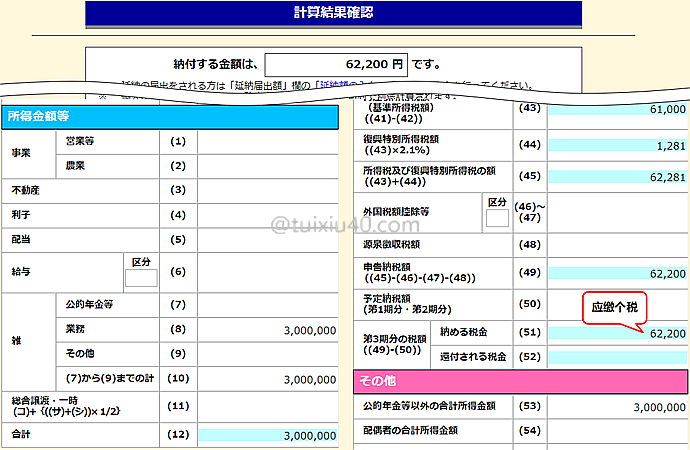

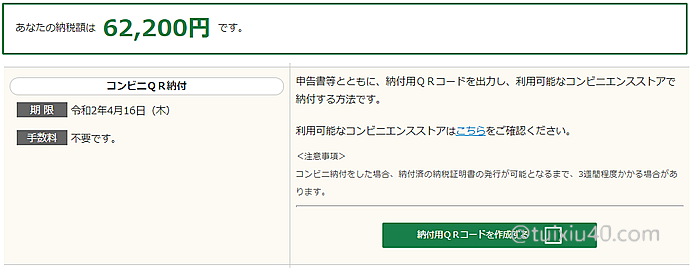

最后在“計算結果”确认小A应缴税金——62,200円。

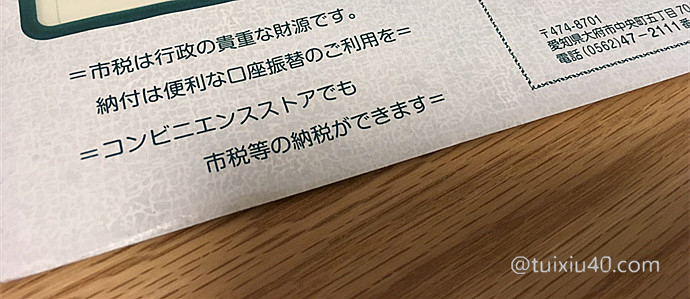

多说一句,国税的报税平台只能看到“所得税”的金额,“住民税”的账单是根据国税的申报信息,由居住地市区役所另外邮寄的(5月份之后)。

支付方式

最后说说如何支付税单。国税厅提供两种申报方式,其中因为涉及减税项“扶養控除”,因此通过“書面提出”——打印申报资料,以“邮寄”的方式提交是最方便的。但对于需要缴税的小A来说,我更推荐他去税务所直接提交资料。理由:为了能在支付税单时,进一步节税。

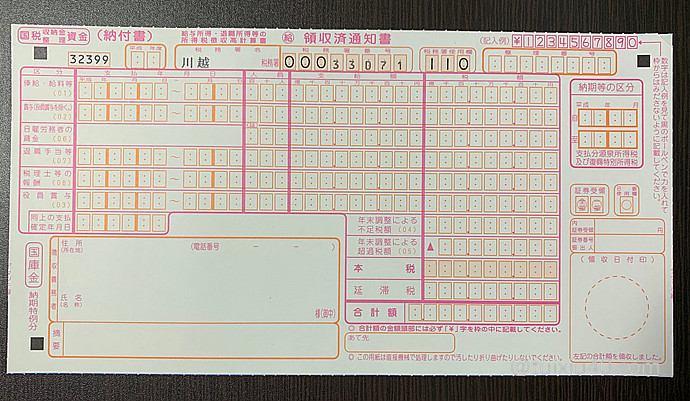

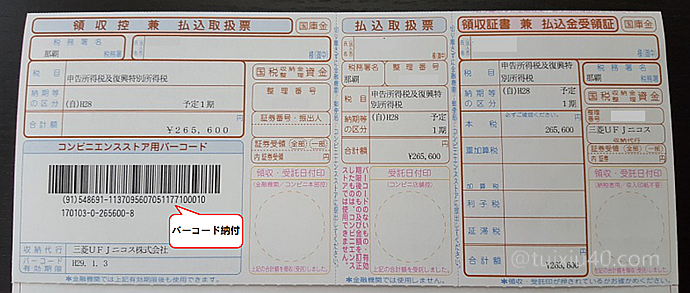

通常情况下,报税完成后会收到这样一个所得税“納付書”,在银行或邮局可以支付这个税单。

然而,假如在税务所直接提交申报,可以顺便要求税务人员换成这种有条形码的税单——バーコード付き納付書。为什么非要“条形码”的税单呢?为了能用缴税神器nanaco卡支付,用它可以为小A进一步节税1%~2%。关于nanaco的节税方法可以参考这篇文章,这里就不再展开介绍了。

特别要介绍的是:国税厅为了更方便的缴税,在报税流程的最后提供有多种支付方式的选择。其中最方便也没有手续费的支付方式是——“コンビニQR納付”。但遗憾的是,711便利店不支持QR支付。。。因此像小A这样税金较高的纳税人,特别跑一趟税务所还是划算的,不但节税、还能省去一笔邮寄报税资料的费用。问题来了,别的税费也这么麻烦吗?No,其他的税单都是有条形码的。

目前可用nanaco支付的税单有:

|

税种

|

账单期数

|

税种

|

账单期数

|

|

国民年金税

|

12期/年

|

固定资产税

|

4期/年

|

|

住民税

|

4期/年

|

(轻)汽车税

|

1期/年

|

|

国民健康保険税

|

9期/年

|

所得税(需要换税单)

|

1期/年

|

条形码和QR码税单的区别:

|

バーコード納付書

|

QRコード納付書

|

|

|

获得方法

|

只能在税务所窗口申请

|

网上申报完成后,打印即可

|

|

便利店

|

全部可使用

|

Lawson、Familymart等部分店铺

|

|

信用卡支付

|

不可

|

不可

|

|

支付限额

|

30万円以下

|

30万円以下

|

|

返点

|

有(用nanaco在711支付)

|

无

|

写在最后

我不想评价小A的那家“无良企业”,我只想说:没有“组织”依靠的个人更需要掌握税务知识,拿起“报税”这个武器来捍卫我们的收入。所以这篇自救攻略既是写给小A的,也是写给像我这样的自由职业者。同时,也希望工薪族们不能只依靠公司的“年末調整”,利用好每年的“確定申告”打磨报税技能非常重要。因为公司不可能包养我们一辈子,“报税”是我们在日本生活的必备技能!

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

2023年亲属扶养好像要变成需要往国内寄38万以上吧?

不知道可不可以寄回国再寄回来…

否则,假设他年薪300万左右的话,如果写抚养两个人需要往国内寄76万,

他到手工资(所得)再减去76万,剩下的钱不知道够不够他一年的生活用。

恩,这是个问题,只能选择再汇回来了。

还有问博主一下,2023新政亲属扶养变成30~70岁需要往国内寄38万以上,30岁以下70岁以上的并没有写金额要求。那30岁以下70岁以上是不是也寄38万以上比较好?不知道寄少的金额会不会出问题。谢谢~~

日本是个法制社会,一切要按规矩来。既然没有规定,那就不用。

博主你好。我入社在填扶养申告书时,公司给我的回复是,2020年4月开始,必须要“在日本国内有住所的”,才被列为海外居住者の被扶養者认定标准。如果是照此标准,国内的父母都不列入在内了吧。

没有这个规定。我在文章“扶養控除”中有过介绍:假如公司不给力的,就自己申报即可,“確定申告”和“年末調整”并不冲突。

申请永住时,日本现在对加了多个海外抚养家族的会被视作负担过重,不具备维持生计的条件,所以博主在教个人申告的同时要提醒金后申请永住的风险,不要捡了芝麻丢了西瓜。

已补充。感谢你的提醒,欢迎随时给我留言,让我做的更好。

看来我两年确定申告都报错了。我跟文中小A是一样的情况,以个人事业主身份跟it公司签的合同,自己申报纳税。但我申报时,选得不是杂所得,而是 事業所得(営業・農業)那一项不知道后续会不会有什么影响

税务关注的不是有没有报错“税项”(报错很常见),而是有没有少报税。事業所得与杂所得的区别在于:前者抵税项目更多(如:青色申告控除)。根据你的描述,你只是报错了收入项,并没有申报额外抵税,因此税金应该是对的。建议你用国税申报工具,重新演算一下,假如税金确实是对的,那么什么也没有影响。相反则需要重新“修正申报”,并补缴税金。

谢谢。以杂所得报税,我在官网上看到,收入之下,只有一个支出项:必要経費,相当于收入减去这个必要経費后就是总所得了。然而,像我们这种明明是企业员工,跟公司签订的确是个人事业主这种合同,这个支出感觉就很难确定。比较合理的也就是以花销是否跟工作有关来决定。但有时候这种界定很笼统,比如衣食住行 电话 房租这些,我们都作为支出了。但如果真被查税了,估计很多都有问题。看你文章里的介绍,感觉我们这种情况是不应该填任何必要経費的,是吧

事实上,我们以事業所得报税,填了很多 水电煤气 交通 消耗 杂费 交际之类的支出,尤其后面几项消耗 杂费 交际根本不可能有任何票据证明,而且本来也是胡乱写了个大约数字。因为如果不扣除这些的话,总所得会比较大,导致国民保险的金额非常大,可能会满额。看了你的文章,感觉我们报得税有很大问题。来日本后,是请教同事后这也报税的。他们这样填,我们就跟着这样填了。以后还打算申请永驻或者归化呢 报税的问题似乎比较严重。

1)您说的很对,一些关联的“必要経費”定义很模糊,我个人是不用的。因为金额小了没减税效果,金额大了被抽查就得不偿失了。

2)说实话,这样“事業所得”的报税方式确实问题比较大,没被抽查到是幸运,但申报数据不会消失,这永远是个隐患。是不是要“修正申报”需要您自己斟酌,但今后还是建议用合理的方法减税,用正确的方式报税。

小武爸爸,您好。我的情况应该跟上文小A比较类似,但我的工资单上,在控除下面有所得税这一项占比大约百分之2.3.源泉票每年也都收到了。抚养亲属每年也都填写了。但是我只交了国民保险和住民税。除此之外就只有一个雇用保险960日元公司没有交厚生年金。我现在已经2年多持续这个状态了。为了不影响签证和永驻。您看看我需要怎么补救?上面文章里哪些我不用做,哪些又另需要做?

看来公司只是没给你交厚生年金。“国民年金”是能减税的,你需要做的是——补申报“国民年金”。注意:“確定申告”不能只申报单个项目,它需要全面报税。即“工资、抚养亲属”等项目需要重新申报。只是假如公司“年末调整”时已经申报过你的“扶养亲属”,那么只是申报它的信息,不再需要提交相关的证明资料了(有关这部分我在这篇文章中有详细的演示)。

小武爸爸,你好,感谢无私奉献。我的情况,还望指导如何处理。目前和老婆孩子,家族共3人共同生活在日本。

1)近期由国内公司长派日本子公司

2)日本子公司,实质性质为个人事业主,未(无法)支付我的工资

3)所以工资都是由国内母公司支付

4)税前工资按照国内税法扣除后支付,以下为税后金额工资

5)国内账号:*万元/月,日本账号:*万日元/月

我在日本的收入申告,也要按照个人事业主来处理吗?还是有其他更好的方法?感谢。

国内母公司是直接汇款到你的日本账户上?如果是这样,那么这是日本税务能看的见的收入,需要按自由职业者来报税。。。

我建议你和公司商量一下:工资全部打到你国内账号上,再由你自己转账。这样从税务的角度看就不是收入了,而是单纯的个人存款汇款,也就没有税负问题了。当然,“零收入”更需要申报哦,否则无法享受各项减免政策。

节税办法,自救4。小A自救后,住民税10%= 12.7万円。这里算错了吧,应该是12.2万円.能告诉我12.7万是怎么算的吗?

住民税的配偶者控除为33万,因此减税额度为125万円。(300万-48万-125万)*10%=12.7万