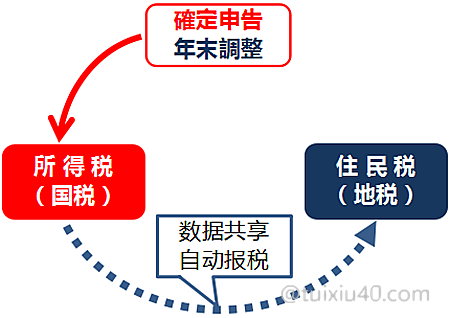

小武,从用户留言中我发现:误解最多的税务政策是——20万円以下副业收入免报税。很多人认为公司的“年末调整”已经为自己报税了,所以工资以外的副业收入,只要能控制在20万円以内,就可以不用再报税了。。。但我要说,这恰恰是个“陷阱”,它是造成工薪族“漏缴税”的祸根!

住民税不认国税政策

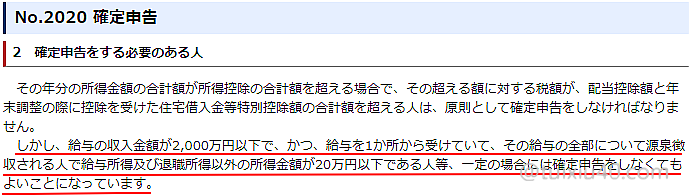

误解来自国税厅有关“確定申告”的相关政策:通过公司“年末调整”报税的工薪族,只要副业收入在20万円以下的,即可不用再报税。为什么对工薪族特别优待?当然不是国税厅慷慨大方,而是对小零头的“副业收入”征税,成本太不划算!相比而言,工薪族的收入大头是工资,它既透明,又好征收,因此国税厅对“副业收入”也就网开一个小口了。

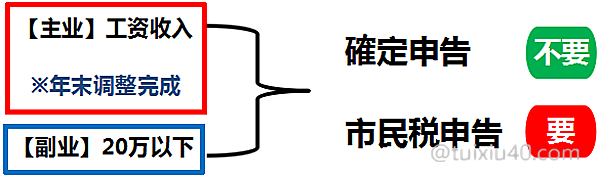

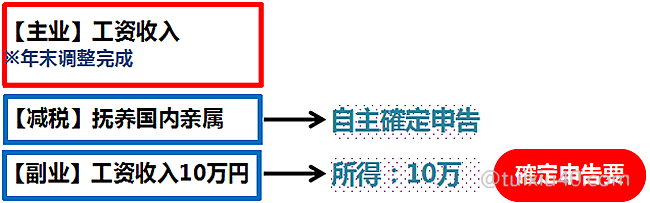

我说免报税政策是个“陷阱”,是因为国税厅管辖的只是“所得税”,别忘了我们还有另外一个更重的税负——住民税!归属地方市区町村管辖的“住民税”,可不认什么国税厅的政策。只要是个人所得,哪怕只有1円,也必须报税!也就是说,你可以不申报所得税,但必须申报住民税!

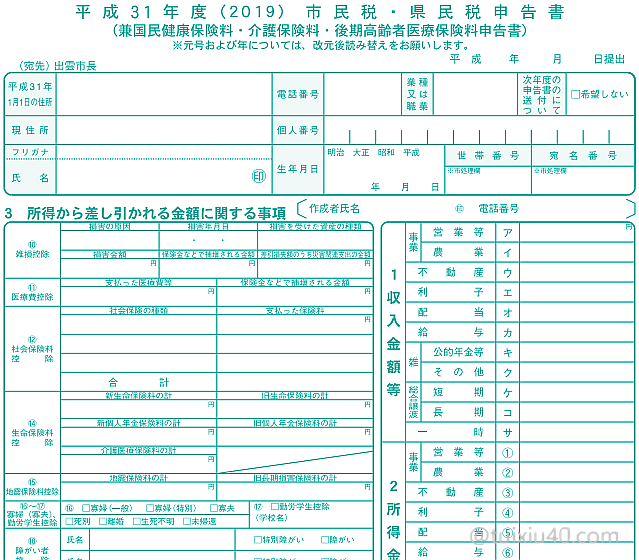

“住民税”是向居住地的市役所申报。申报时间与所得税相同,也是在每年的2月15日~3月15日。图示为“住民税申告書”(各地样式略有不同),在市役所可以领取。值得注意的是,一旦申报住民税,利用“ふるさと納税”为自己变相减税的人将受到影响。因为ワンストップ制度将失效,受捐助的地方市县将不能代替自己报税。因此需要连同“ふるさと納税”,一并申报住民税。

什么副业收入要报税

说到工资以外的副业收入,这个范围就很广了,尤其在日本这样一个商业发达的社会,赚点小钱的机会很多。。。那么是不是所有的收入都需要报税呢?那倒也不是。“看得见的”收入才需要报税,“看不见的”就没有必要了。

关键的问题来了,什么是“看得见”的收入?它主要分为两大类:

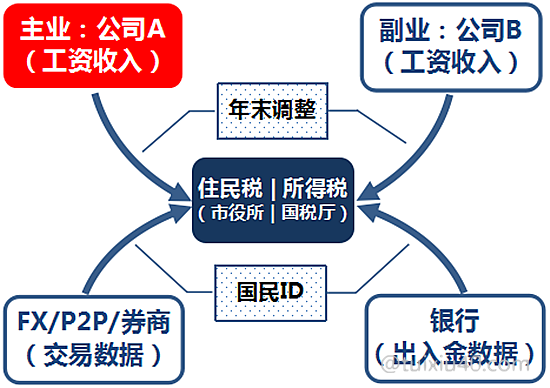

1)法人机构:比如你打两份工,那么每年“年末调整”结束后,两家公司会将你的工资收入,分别发给国税厅和市役所。可见,工薪族的收入真的是透明瓦亮的。。。

2)金融机构:在券商、FX交易商和银行账户中的交易数据也是透明的!因为金融机构的用户数据是向税务开放共享的,我们每笔交易都是“看得见”的。这里多说一句,以前要查询某人多个账户内的交易数据还是一件很费力的事情。但自从日本“个人编号卡”的广泛应用,现在税务只需要通过一个“个人编号”,即可同时跨多个账户一查到底!

税务所每年要“随机抽查”一批纳税人,因此对“看得见”的收入不要心存侥幸。也许一直也不会抽到你,但过去的收入记录不会消失,一旦被抽查到,那就是“算总账”的时候,后果很严重!

那么什么又是“看不见”的收入呢?你新年收到的红包,你围棋赛获得的奖金,你薅毛得到的积分等等,总之通过“个人编号”查不到的信息,就是“看不见”的收入。

正确理解免报税制度

前面说了,住民税与国税是分开的,因此很多国税的好政策,住民税是不认的。就说国税这个“20万以下免报税”的副业亲民政策,其实相当含糊,且有局限性。下面就容易误解的地方特别说明:

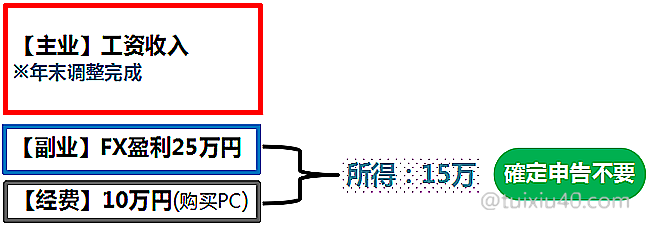

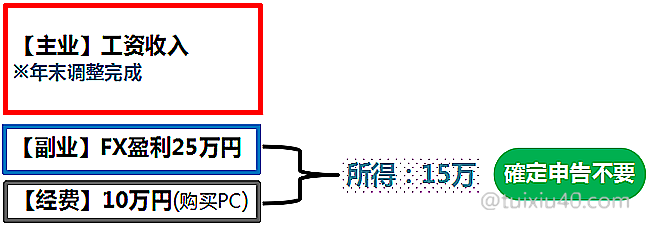

1)副业成本可扣除

所得=收入—相关费用

所得=收入—相关费用

所得=收入—相关费用

所得=收入—相关费用比如FX交易获利25万円,但因为升级交易硬件,购置一台PC花费了10万円,该年度的所得金额为15万円,因此还是符合免报税条件的。注意留好PC发票,申报住民税时会用到。

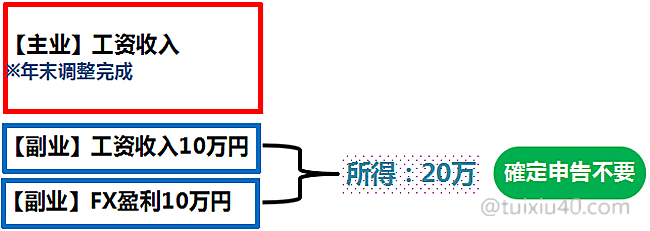

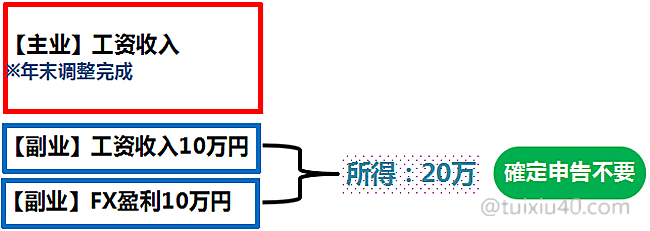

2)副业工资按“收入”金额计算

有两处以上工资性收入的,原则上需要报税。但副业工资收入和其他所得,合计20万以下的可免报税。比如工资收入10万,FX盈利10万,也是符合免报税条件的。注意的是,副业工资按“收入”计算,工资的经费项“給与所得控除”不可计入在内。

有两处以上工资性收入的,原则上需要报税。但副业工资收入和其他所得,合计20万以下的可免报税。比如工资收入10万,FX盈利10万,也是符合免报税条件的。注意的是,副业工资按“收入”计算,工资的经费项“給与所得控除”不可计入在内。

有两处以上工资性收入的,原则上需要报税。但副业工资收入和其他所得,合计20万以下的可免报税。比如工资收入10万,FX盈利10万,也是符合免报税条件的。注意的是,副业工资按“收入”计算,工资的经费项“給与所得控除”不可计入在内。

有两处以上工资性收入的,原则上需要报税。但副业工资收入和其他所得,合计20万以下的可免报税。比如工资收入10万,FX盈利10万,也是符合免报税条件的。注意的是,副业工资按“收入”计算,工资的经费项“給与所得控除”不可计入在内。3)一旦“確定申告”,免报税制度失效

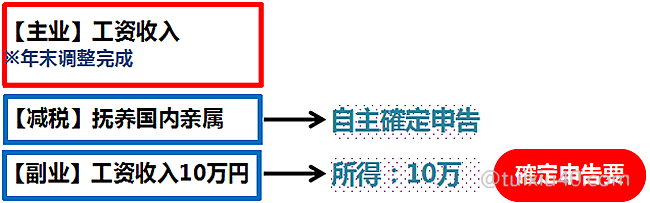

有公司“年末调整”不能处理的减税项,需要自己报税的,所有税项(包括副业收入)需要一并申报。“確定申告”是终极的全面报税,不能只申报个别税项!“確定申告”和公司的年末调整不突出,公司申报过的内容,“確定申告”时需要重新申报。

有公司“年末调整”不能处理的减税项,需要自己报税的,所有税项(包括副业收入)需要一并申报。“確定申告”是终极的全面报税,不能只申报个别税项!“確定申告”和公司的年末调整不突出,公司申报过的内容,“確定申告”时需要重新申报。

有公司“年末调整”不能处理的减税项,需要自己报税的,所有税项(包括副业收入)需要一并申报。“確定申告”是终极的全面报税,不能只申报个别税项!“確定申告”和公司的年末调整不突出,公司申报过的内容,“確定申告”时需要重新申报。

有公司“年末调整”不能处理的减税项,需要自己报税的,所有税项(包括副业收入)需要一并申报。“確定申告”是终极的全面报税,不能只申报个别税项!“確定申告”和公司的年末调整不突出,公司申报过的内容,“確定申告”时需要重新申报。4)仅适用于工薪族

“免报税”政策仅适用于工薪族,学生、主妇等需要自己“確定申告”的,不适用于该政策。

写在最后

你怎么看这个亲民的福利呢?反正我认为很鸡肋!因为它还是需要申报“住民税”,而住民税不能网上申报,全部需要手工填表,还需要本人去市役所当面提交,想想也是晕了。

与其利用国税厅“免报税”的方式避税,还不如多抚养一个国内亲属来的效果好。连同所有减税项和副业收入,自己“確定申告”,手续上还更简单些。因为“確定申告”申报的是所得税,但也自动申报了住民税,是一举两得的终极报税方式。

与其利用国税厅“免报税”的方式避税,还不如多抚养一个国内亲属来的效果好。连同所有减税项和副业收入,自己“確定申告”,手续上还更简单些。因为“確定申告”申报的是所得税,但也自动申报了住民税,是一举两得的终极报税方式。

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

你好,我之前打工的公司,年末并没有给我寄来确定申告的材料……我打工时的资格是特殊许可(学生毕业了,但是还没开始工作)。我印象里当时每个月也没用做过源泉扣除。想请问这种情况我需要自己去报税吗?

收入越低越需要报税,哪怕没有收入。因为只有报税了,才能享受“国保”的减免。请参考文章:確定申告与年末調整的区别。

因为是中途离职,因此公司没有寄报税资料给你。但离职时,你应该有收到公司交付的“源泉徴収票”。有了这个原件,就可以自己去报税了。

你好:我是非居住者身分,在日本有租金收入,但是未達申報標準(0繳稅),這樣我還需要到國稅庁確定申告嗎?

1)在日本有收入的,非居住者也需要申报。本人不能申报的,需委托在日本有固定地址的“納税代理人”。

2)房租收入不同于工资收入,它的个税起征点为38万円。假设年租金100万,课税所得为62万,对应的税率为5%,个税3.1万=62万×5%

3)为防止非居住者漏报税,税务署还设置了“前納する源泉徴収制度”,每月预缴上月的房租税,税率为20.42%。“確定申告”时,再根据实际年房租收入,最后调整实际需缴纳的税金。

另外,你也可以参考这篇文章,写的比较清楚。总之,以上仅为我的个人理解。建议和你的房产经纪人或税务师确认。

您好,有个情况请教一下:

主业:工资收入 , 年末调整完成

减税:日本家族滞在亲属两名,年末调整完成

副业:FX盈利5000日元 -> 这一项符合免报税的条件吗,需要确定申告吗?

所得税可免,但住民税不行。无论副业收入多少,都需要申报住民税。

您好,请教一个问题。您文章中说的副业收入,比如证券和FX的盈利等,是只限日本国内?还是也包括中国境内的收入?

你问了一个敏感问题。是的,原则上国外收入也需要缴税,但日本税务“看不见的”的收入就没有必要了。比如:同样是投资收益,通过国内存款直接投资的就是“看不见的”的收益,而从日本汇款到国内投资的就是“看得见的”的收益。我只能说这么多,你懂得:)

博主你好,我遇到一个挺头疼的问题。我去年买的房子,今年要自己去确定申告。但是在买房子的时候,开发商以住宅补助金的形式返还了一部分钱,汇款到我的账户上了。这部分的钱我是否需要在确定申告中报上去呢???如果报上去的话,会当做我的收入而增加我第二年的税金吗?

修正:您说的住宅补助金是不是“すまい給付金”?——它属于“一時所得”,但有50万円的特別控除,即50万円以下免税。

不是“すまい給付金”。类似变相降价吧。感觉。。。但是这笔钱是不是会被认为成我的收入???

变相降价应该不属于收入——这只是我个人的理解,建议你和开发商确认一下,搞清楚了回来告诉一下我们大家哦。

和开发商确认了一下,对方说不需要申告。这个是开发商对购买者的一种补助,不算做任何收入。

哦,那就好。谢谢反馈。

请教下小武爸爸, 因我现在本地无工作, 在这里中国银行开了户,从国内汇钱过来后就全部取现了, 然后分散的存在了自己和妻子孩子的本地账户里, 用于投资和开户薅羊毛等, 这种情况下, 税务会不会认为这是收入而被查税?还是说需要保存好当初的全款存款取款收据?另外, 从国内本人账户给妻子在本地的账户汇款,生活费所用, 需要保存什么记录好证明不是收入么?会被课税么?

你的两个问题我一并回答:只要不是公司或机构的汇款就没事。尤其是自己或家人间的转账,这明显是“存款”,没必要提供什么证明。

又来咨询请教了, 通过HAPITAS换了一批积分, 但这次换成现金了, 直接汇入账户那种, 操作完了想起来了,变成钱后这似乎属于看得见的收入了?需要报税了?

是的,这类收入属于“雑所得”。报税是比较麻烦,就算拿它练手吧。

谢谢指教,明白了,这次就彻底记住了,还是老老实实换nanaco交税吧,

小武爸爸你好,你说的公司年末调整过的 确定申报的时候需要重新申报。这个有点不理解。比如IDECO公司申请年末调整,之后自己的ふるさと納税选择自己申报的话,岂不是那个ideco还需要自己申报?还是你说的是确定申报的时候要录入前年度源泉徴収票,里面有已经控除过的ideco的数额,输入就可以?