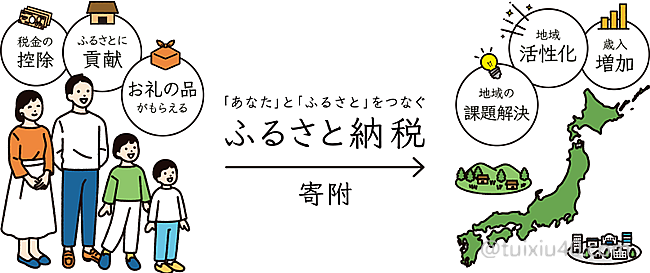

小武,如果说什么是最开脑洞的日本税务制度,那非“ふるさと納税”莫属。你别看它名字里有“故乡”和“纳税”的字眼,其实它既和“故乡”无关,也不是真的纳税。事实上,它是“变相”的节税政策。这一回我就来说说它的节税效果到底如何。

“故乡税”是日本政府为了缓解城乡间税收不均衡而推出的一项税收“再分配”制度。在我国这个权利掌握在政府手里,税收由中央来整体分配。而日本开脑洞的把它交给了纳税人,由纳税人自主决定向谁纳税。当然了,纳税人这么做是有好处的,因为可以“节税”。

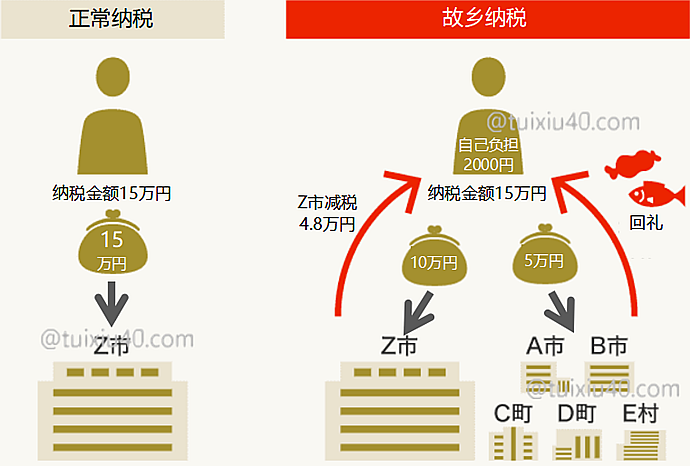

我们来看一下“故乡税”是如何节税的。如图所示:一个居住在Z市、向Z市纳税15万円的纳税人。假如他向其他地市“捐款”5万円,那么就可以利用“故乡税”向Z市申请退税4.8万円。。。注意:在这个税负流转的过程中,纳税人并没有得到减税,反而还要多负担2000円。那么“节税”又从何而来呢?——纳税人会收到捐款地的“回礼”,通常是当地的土特产。因此“故乡税”并不能直接节税,它是通过“收礼”来变相减税的。纳税人捐款越多,收的礼也就越多。当然,纳税人也不能把本地交的税都捐赠到其他地方去。“故乡税”是有捐款上限的,超过的部分可就是白捐了:)

归纳一下“故乡税”的要点:

1)捐款有上限;

2)可以向多个地市捐款;

3)政府要扣2000円手续费;

4)“故乡税”本身并不能减税,它是通过“收礼”来变相节税的;

“收礼”减税——这个听起来怪怪的,事实也是如此。“故乡税”制度从一开始就变了味儿。日本各地为了争夺更多的税收,不惜手段的以丰厚“回礼”恶性竞争。。。终于逼得政府出手管制。2017年日本总务省出台规定:“回礼”不得超过捐款的30%!这让沸腾的市场一下子冷清了下来,虽然目前还有个别地区违规,但整体上“回礼”已经缩水了不少。

不过,经过了这样一场“闹剧”却带来一个意外结果:就是在媒体、商家的炒作下,“ふるさと納税”的知名度空前提高。就连那些对税务制度漠不关心的人也知道可以利用它来节税。不过我要提醒一句:“故乡税”要慎用!因为它的节税效果并不好。下面我们用示例来对比一下就清楚了。

节税效果如何?

“故乡税”的回礼五花八门,什么都有。这里我以“大米”为例,选择它有两个原因:

1)价格透明:“故乡税”的回品不仅比市场上要贵的多,而且不易估值、尤其是土特产。但大米不同,只要不是有特殊需求,5Kg按2000円、10Kg按4000円的超市价来估算即可。

2)适合保存:一个中等收入家庭,每年几万円的“故乡税”捐款额度总是有的。但一下收到大量的回礼,如何保存是个问题。比如购买牛肉,那要看冰箱够不够大。。。大米就没有这样的问题,它既不占地方,又可以常温保存。

确定了商品,再选择网站。可以购买“故乡税”礼品的网站不少,主要有以下几家:

|

特点

|

|

|

“故乡税”门户网站,业内最大!礼品数量23万件以上。

|

|

|

消化乐天积分好渠道。活动多:如每月18日→最大返点4%!

|

|

|

信息量最大,合适用它搜索、比较礼品信息。

|

|

|

电器类礼品丰富,捐赠返Amazon礼品券→最大6%!

|

|

|

适合有Ponta积分的用户→兑换增量(新客2倍/老客1.5倍)

|

|

|

适合重度ANA用户→捐赠返1%ANA里程。

|

1)通过さとふる购买北海道芦別市产的10kg大米→相当于向芦別市捐款1万円;

2)收到芦別市的10kg大米回礼→相当于收到4000円(按超市价折算);

3)年底向所在地申请“故乡税”退税(捐赠1万円)→次年减税8000円(扣除2000円手续费);

实际节税多少呢?-1万円+4000円+8000円→2000円——你看,原来折腾半天才节税2000円!

假如加大捐款金额,购买30Kg大米的节税效果又如何呢?

1)购买茨城県境町产的30kg大米→相当于向境町捐款3万円;

2)收到境町的30kg大米回礼→相当于收到1.2万円(按超市价折算);

3)年底申请“故乡税”退税(捐赠3万円)→次年减税2.8万円(扣除2000円手续费);

实际节税:-3万円+1.2万円+2.8円→1万円——比刚才的节税效果好多了!

|

捐赠额

|

退税+礼品

|

实际到手

|

返税率

|

|

1万円

|

①8000円;②10Kg大米(4000円)

|

2000円

|

20%

|

|

3万円

|

①2.8万円;②30Kg大米(1.2万円)

|

10000円

|

33%

|

对比这两个示例可见:捐款越大、节税效果越好!但不管怎样,它也很难超过日本总务省设定的上限:“回礼”不得超过捐款的30%。也许你会觉得“有总比没有强”,但别忘了这些捐款可都是来自我们交的税。用它还真不如用“扶养亲属”节税——100%无损耗退税!

总结一下“故乡税”的节税效果:

1)捐款越大、节税效果越好:它不适合低收入人群使用;

2)要节税,优先利用14类减免项:只有当其他减税手段都用尽后、还有税金剩余时,再考虑用“故乡税”最后消化干净;

注意:假如地址发生变更或有其他未申报事项、需要自己“確定申告”的,那么“ワンストップ特例”失效,需要自己重新申报“故乡税”了。既然说到了自己申报,就顺便介绍一下故乡税的报税方法。

吐槽了“故乡税”的缺点,就必须说说它的优点:退税简单——这非常适合怕麻烦的报税小白们。

退税手续简单

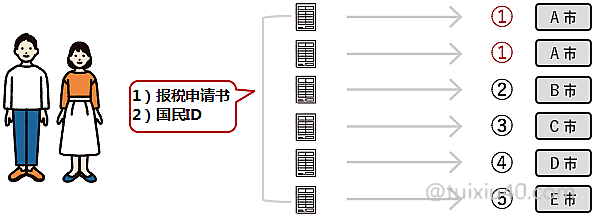

说它简单,因为满足以下两个条件就可以利用“ワンストップ特例”制度让地方政府替自己报税:

1)参加了公司的“年末調整”,无需“確定申告”的;

2)当年捐赠地不超过5个的;

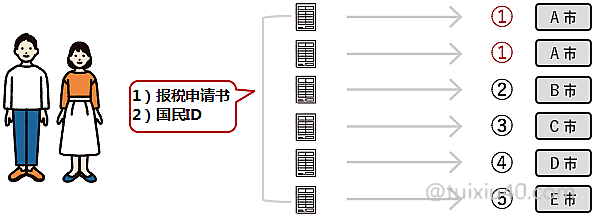

当然不用申报、手续还是要做的。纳税人需要向每一个捐赠地政府邮寄以下报税资料:

・申请表(寄附金税額控除に係る申告特例申請書)

・国民ID正反面复印件

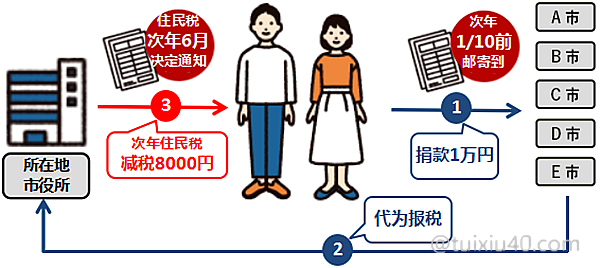

在さとふる购买礼品时,只要勾选了利用“ワンストップ特例”,就会收到捐赠地寄来的报税资料。纳税人填写申请表并寄回国民ID复印件即可。万一没有收到的也没有关系,如图所示:登录さとふる个人页面,在“寄付受付履歴”中下载打印、然后寄给每一个捐赠地政府即可。注意:邮寄是有截至时间的———最晚需要在次年1月10日前寄出。

归纳一下“ワンストップ特例”制度的要点:

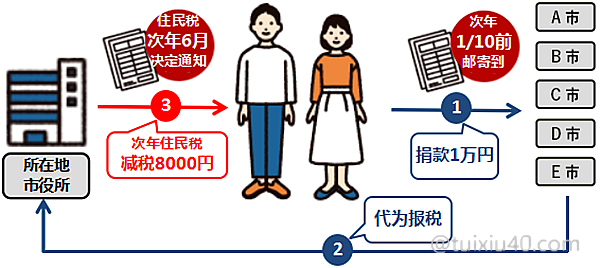

1)利用“ワンストップ特例”制度可以让捐赠地政府替自己报税;

2)报税资料简单:申请表+国民ID正反面复印件;

3)需要在次年1月10日前,邮寄报税资料给每一个捐赠地政府;

注意:假如地址发生变更或有其他未申报事项、需要自己“確定申告”的,那么“ワンストップ特例”失效,需要自己重新申报“故乡税”了。既然说到了自己申报,就顺便介绍一下故乡税的报税方法。

自己申报方法

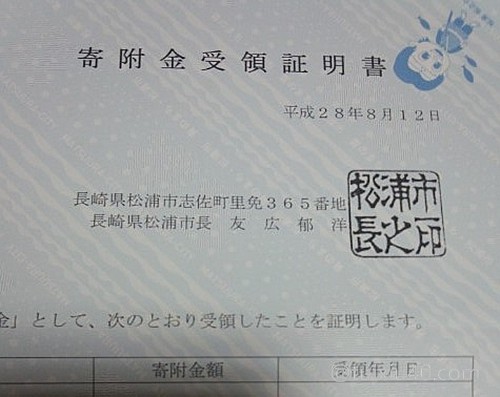

自己申报“故乡税”的,需要准备申报资料——“寄付金受領証明書”(通常夹寄在回礼中)。

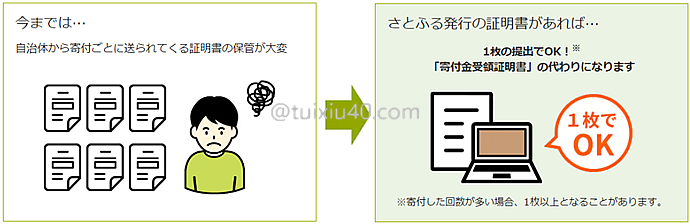

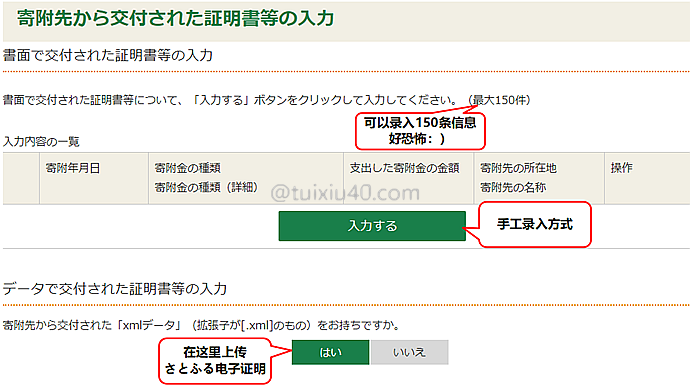

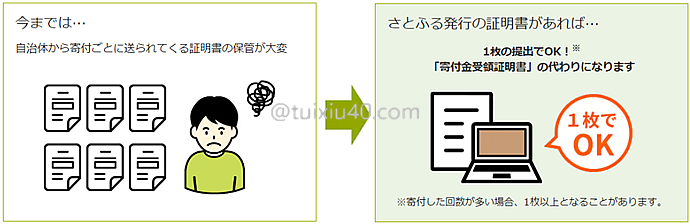

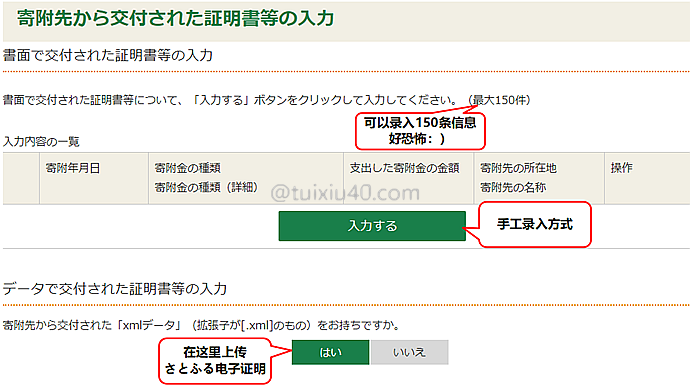

过去自己申报“故乡税”还是比较麻烦的、尤其是向多处捐赠的,因为需要录入每一个捐赠的信息。不过现在方便了,在さとふる购买的礼品,可以下载它的电子证明(XML文件)。无论捐赠多少,一个文件搞定!

有了さとふる提供的电子证明就可以登录国税厅报税平台了,申报入口在“寄附金控除”。

然后上传XML文件即可。 注意:“確定申告”不能只申报故乡税,它需要全面报税。

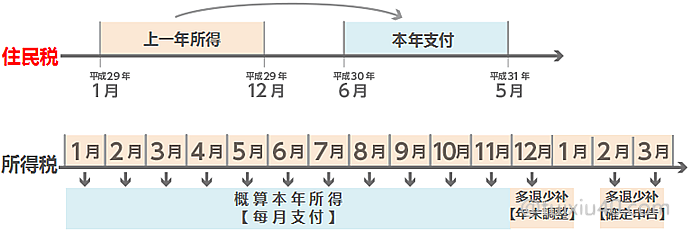

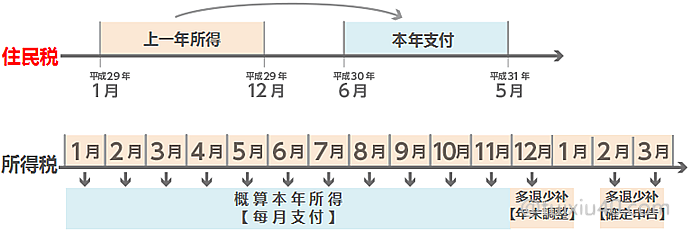

“住民税”有多磨叽,对比一下“所得税”就一目了然了。以工薪族的税后工资为例:同样是每月扣税,“所得税”是按当月工资即时扣税,然后到年底多退少补。而“住民税”则完全不同,它是按“上一年”的工资收入扣税,而且还不是从一月份开始,而是要拖延到六月份才开始扣税。。。这么慢的账期让我们很难感受到“故乡税”的减税效果,因此掌握“减税额”的确认方法才显得尤为重要。

“住民税”有多磨叽,对比一下“所得税”就一目了然了。以工薪族的税后工资为例:同样是每月扣税,“所得税”是按当月工资即时扣税,然后到年底多退少补。而“住民税”则完全不同,它是按“上一年”的工资收入扣税,而且还不是从一月份开始,而是要拖延到六月份才开始扣税。。。这么慢的账期让我们很难感受到“故乡税”的减税效果,因此掌握“减税额”的确认方法才显得尤为重要。

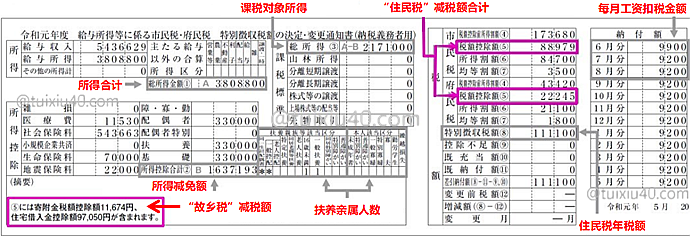

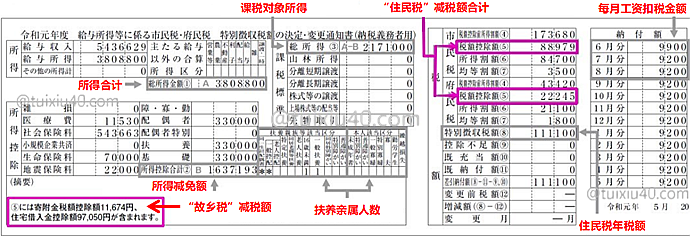

如图所示:“故乡税”的减税额在“摘要栏”中有标注——11,674円,通过它我们就能算出示例应该买了13,674円的礼品(政府另收2,000円手续费)。如果实际购买超过这个金额,那么说明已经触及捐款上限,再利用“故乡税”节税时就要适当减少购买金额了。

如图所示:“故乡税”的减税额在“摘要栏”中有标注——11,674円,通过它我们就能算出示例应该买了13,674円的礼品(政府另收2,000円手续费)。如果实际购买超过这个金额,那么说明已经触及捐款上限,再利用“故乡税”节税时就要适当减少购买金额了。

假设个人申报捐款4万円,扣除2,000円手续费后,“减税额”就是3.8万円,所得税能减多少呢?

假设个人申报捐款4万円,扣除2,000円手续费后,“减税额”就是3.8万円,所得税能减多少呢?

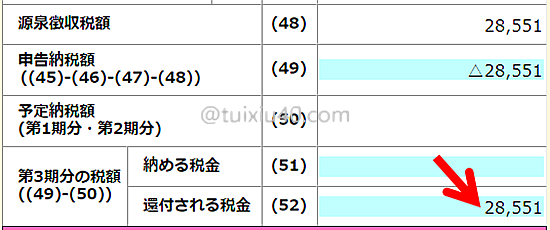

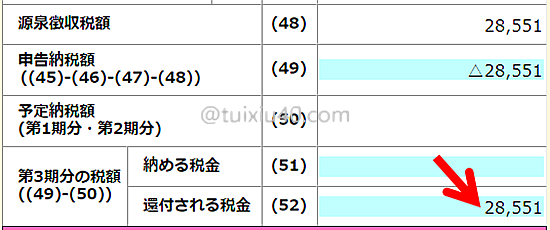

看第52项“還付される税金”——所得税“退税”金额即可。但这里有个问题,这个数是退税合计金额,但我们往往不止一个减税项,如何只计算“故乡税”的退税金额呢?所有申报数据录入完成后,让报税系统计算两次:一次计算包含“故乡税”的数据、一次计算删掉“故乡税”数据,然后对比这两个计算结果的差额即可。当然,假如清楚自己减税后的所得税“税率”,直接计算来的更快:假如税率是20%的,那么“故乡税”的所得税部分减税额就是:3.8万円×20%=7,600円。

看第52项“還付される税金”——所得税“退税”金额即可。但这里有个问题,这个数是退税合计金额,但我们往往不止一个减税项,如何只计算“故乡税”的退税金额呢?所有申报数据录入完成后,让报税系统计算两次:一次计算包含“故乡税”的数据、一次计算删掉“故乡税”数据,然后对比这两个计算结果的差额即可。当然,假如清楚自己减税后的所得税“税率”,直接计算来的更快:假如税率是20%的,那么“故乡税”的所得税部分减税额就是:3.8万円×20%=7,600円。

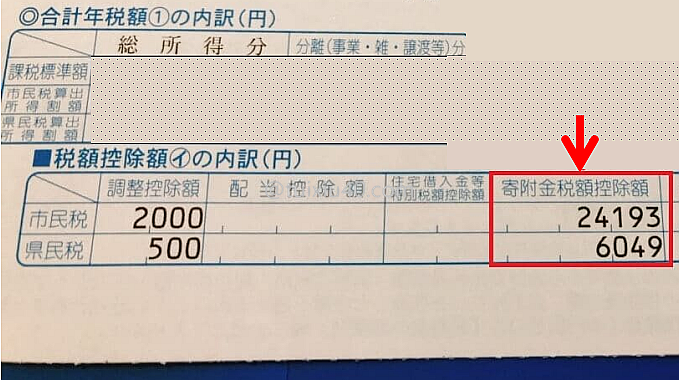

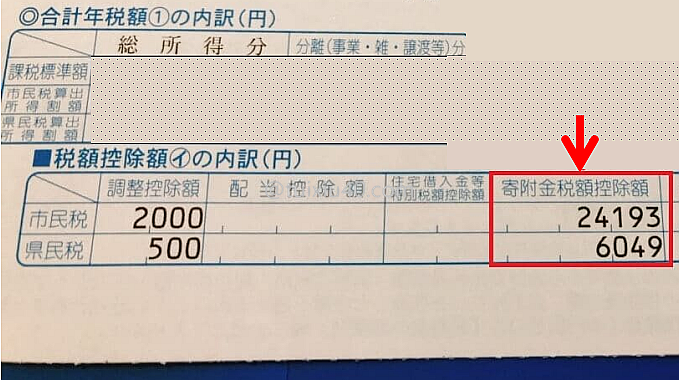

通过上面的示例,我们知道了“故乡税”捐款4万円,减税额就是3.8万円(扣除2000円手续费)。假如个人税率为20%,对应所得税就减少7,600円,那么住民税减多少呢?“故乡税”减税额3.8万円-“所得税”减税额7,600円——即“住民税”应该减税3万円左右。要确认这个数同样要用到“住民税決定通知書”。如图所示:住民税共计减税24,193円+6,049円,基本与试算结果吻合。

通过上面的示例,我们知道了“故乡税”捐款4万円,减税额就是3.8万円(扣除2000円手续费)。假如个人税率为20%,对应所得税就减少7,600円,那么住民税减多少呢?“故乡税”减税额3.8万円-“所得税”减税额7,600円——即“住民税”应该减税3万円左右。要确认这个数同样要用到“住民税決定通知書”。如图所示:住民税共计减税24,193円+6,049円,基本与试算结果吻合。

明白了如何申报“故乡税”,想必你一定关心——到底减了多少税。下面就来说说它的确认方法。

减税确认方法

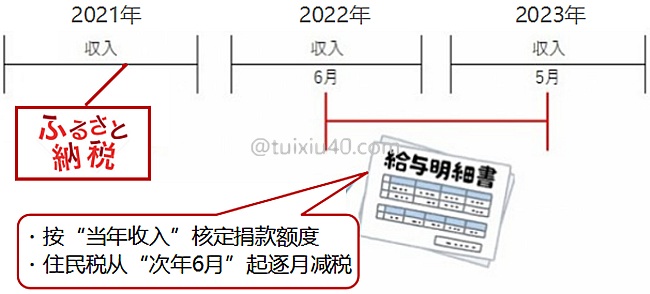

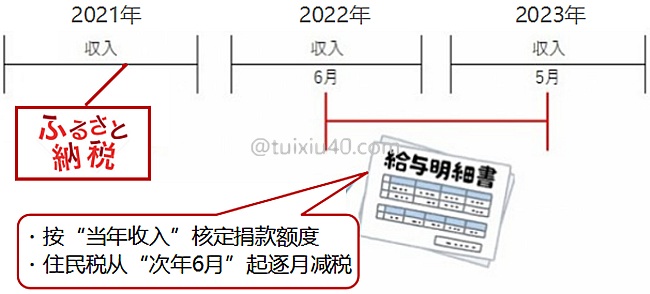

首先我们要搞清楚“故乡税”到底减的是什么税。前面介绍过了,“故乡税”是纳税人把本地交的税,转移到了其他地市,因此它转移的其实是地方税收——“住民税”。如图所示:即使委托捐赠地市政府替自己申报,它也是向纳税人所在地申请减税。需要注意的是:减税开始时间——次年6月起。例如2021年你利用“故乡税”购买了礼品,那么要到2022年的6月起才开始减税,而且是平摊到一年、逐月减税的。为什么减税这么慢?这不能怪“故乡税”,全是因为“住民税”就是这么一个拖拖拉拉的税种。

“住民税”有多磨叽,对比一下“所得税”就一目了然了。以工薪族的税后工资为例:同样是每月扣税,“所得税”是按当月工资即时扣税,然后到年底多退少补。而“住民税”则完全不同,它是按“上一年”的工资收入扣税,而且还不是从一月份开始,而是要拖延到六月份才开始扣税。。。这么慢的账期让我们很难感受到“故乡税”的减税效果,因此掌握“减税额”的确认方法才显得尤为重要。

“住民税”有多磨叽,对比一下“所得税”就一目了然了。以工薪族的税后工资为例:同样是每月扣税,“所得税”是按当月工资即时扣税,然后到年底多退少补。而“住民税”则完全不同,它是按“上一年”的工资收入扣税,而且还不是从一月份开始,而是要拖延到六月份才开始扣税。。。这么慢的账期让我们很难感受到“故乡税”的减税效果,因此掌握“减税额”的确认方法才显得尤为重要。1)委托申报的

利用“ワンストップ特例”制度让捐赠地市政府替自己报税的,确认方法很简单——看一下“住民税決定通知書”即可。每年6月份我们都会收到这份通知书(工薪族直接寄到公司),它记录了我们上一年的所得、减税额以及6月份起每月需要缴纳的“住民税”。

如图所示:“故乡税”的减税额在“摘要栏”中有标注——11,674円,通过它我们就能算出示例应该买了13,674円的礼品(政府另收2,000円手续费)。如果实际购买超过这个金额,那么说明已经触及捐款上限,再利用“故乡税”节税时就要适当减少购买金额了。

如图所示:“故乡税”的减税额在“摘要栏”中有标注——11,674円,通过它我们就能算出示例应该买了13,674円的礼品(政府另收2,000円手续费)。如果实际购买超过这个金额,那么说明已经触及捐款上限,再利用“故乡税”节税时就要适当减少购买金额了。假如“摘要栏”中没有标注的就比较麻烦了,这很可能是申报环节出了问题,必须去市役所或税务所确认才行。不过即使“申报失败”也不用急,次年通过“確定申告”重新申报即可。在日本“退税申报”五年内有效,该退的税一分钱不会少。

2)自己申报的

通过“確定申告”自己申报故乡税的,需要确认两笔减税——所得税和住民税。你可能会奇怪:为什么委托申报只确认“住民税”就可以了呢?没办法,日本税制就是这么奇怪。一旦自己申报“故乡税”,它就被分成两部分减税了。不过别误会,有两笔减税并不意味减税就更多。其实不管是谁申报,减税总额是不变的。它们的区别只是——委托申报的:“住民税”减税;自己申报的:所得税和住民税分别减税。说的有点绕,我们来看一下示例就明白了。

假设个人申报捐款4万円,扣除2,000円手续费后,“减税额”就是3.8万円,所得税能减多少呢?

假设个人申报捐款4万円,扣除2,000円手续费后,“减税额”就是3.8万円,所得税能减多少呢? 看第52项“還付される税金”——所得税“退税”金额即可。但这里有个问题,这个数是退税合计金额,但我们往往不止一个减税项,如何只计算“故乡税”的退税金额呢?所有申报数据录入完成后,让报税系统计算两次:一次计算包含“故乡税”的数据、一次计算删掉“故乡税”数据,然后对比这两个计算结果的差额即可。当然,假如清楚自己减税后的所得税“税率”,直接计算来的更快:假如税率是20%的,那么“故乡税”的所得税部分减税额就是:3.8万円×20%=7,600円。

看第52项“還付される税金”——所得税“退税”金额即可。但这里有个问题,这个数是退税合计金额,但我们往往不止一个减税项,如何只计算“故乡税”的退税金额呢?所有申报数据录入完成后,让报税系统计算两次:一次计算包含“故乡税”的数据、一次计算删掉“故乡税”数据,然后对比这两个计算结果的差额即可。当然,假如清楚自己减税后的所得税“税率”,直接计算来的更快:假如税率是20%的,那么“故乡税”的所得税部分减税额就是:3.8万円×20%=7,600円。 通过上面的示例,我们知道了“故乡税”捐款4万円,减税额就是3.8万円(扣除2000円手续费)。假如个人税率为20%,对应所得税就减少7,600円,那么住民税减多少呢?“故乡税”减税额3.8万円-“所得税”减税额7,600円——即“住民税”应该减税3万円左右。要确认这个数同样要用到“住民税決定通知書”。如图所示:住民税共计减税24,193円+6,049円,基本与试算结果吻合。

通过上面的示例,我们知道了“故乡税”捐款4万円,减税额就是3.8万円(扣除2000円手续费)。假如个人税率为20%,对应所得税就减少7,600円,那么住民税减多少呢?“故乡税”减税额3.8万円-“所得税”减税额7,600円——即“住民税”应该减税3万円左右。要确认这个数同样要用到“住民税決定通知書”。如图所示:住民税共计减税24,193円+6,049円,基本与试算结果吻合。 捐款额度计算

最后说说“捐款额度”。在税务上,它被称为——“控除額”,具体的计算方法在总务省官网上有。不过它过于专业,估计很少有人会真的用它来计算自己的“捐款额度”。更为便捷的方法是利用さいふる网站提供的计算工具。

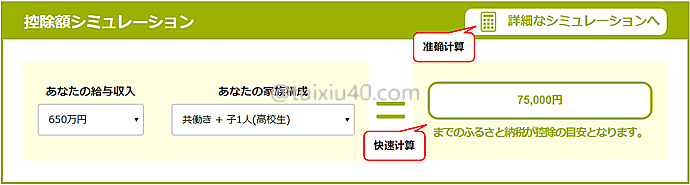

さいふる提供两种计算工具。如图所示:一种是“快速计算”——只需录入自己的收入和家庭状况即可。例如一个三口之家(孩子未满18岁)、年收入660万円的工薪族,他的“捐款额度”即为7.5万円。不过这种计算方式不够准确,它没有考虑纳税人是否有其他减税项。点击右上角的“詳細なシミュレーション”——利用另一个“详细计算”工具可以得到相对准确的结果。

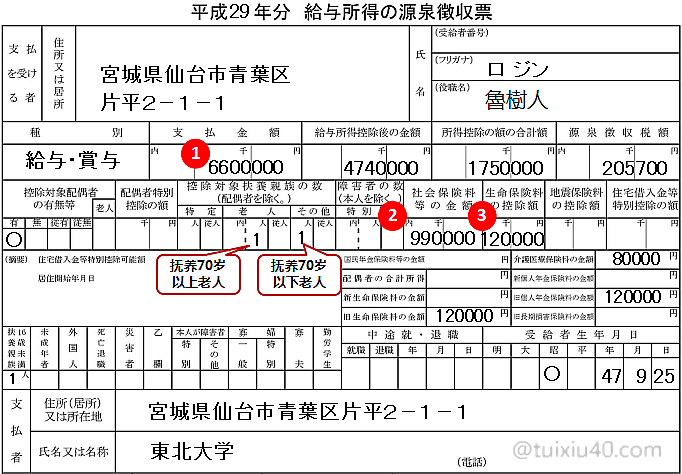

利用“详细计算”工具需要按上一年度的“源泉徴収票”录入更多的数据,以鲁树人为例:

1)上一年收入:660万円;2)社保费用:99万円;3)生命保险费:12万円;

4)家庭状况:扶养配偶1人、未满16岁小孩1人;国内亲属2人;

然后对照着“源泉徴収票”录入相关数据即可。你看,示例鲁树人虽然年收达到660万円,但因为他利用减税项“扶养亲属”已经将税负减了大半,留给故乡税的只剩下了区区9000円。那么是否鲁树人就能买9000円的礼品呢?还不行,因为这个“详细工具”还不能做到计算完全准确。实际购买礼品时,我们还需要留出一点余量。别忘了,超过“捐款上限”的部分可就是白捐了:)

问题来了:假如工资收入或其他减税项发生变化了,又如何计算捐款额度呢?这时就不能再用上一年的收入来计算了——需要按当年的“预估收入”或“预估减税项”来估算。为什么是这样?

前面介绍过了:故乡税转移的是“住民税”,而住民税的账期要晚一年——从次年6月起才逐月减税。如图所示:假如2021年使用故乡税,它是按2021年的收入核定“住民税”,然后从2022年6月起再逐月减税的。这也是为什么“故乡税”的使用高峰在年底,因为越接近年关、年收越确定,捐款额度的估算才越准确。

假如地址变更

还有一个问题是网友经常问我的:假如搬家了,需要什么手续?——这个视情况而定。

1)利用“確定申告”自己申报的:

无论何时搬家,都需要用申报时的“新地址”报税。

注意:这里所说的“搬家”是指住民票的登记地址。

注意:这里所说的“搬家”是指住民票的登记地址。

2)利用“ワンストップ特例”委托申报的:

・次年1月2日前搬家的→用“新地址”申请(次年1月10日前提交)

・次年1月2日后搬家的→用“旧地址”申请(次年1月10日前提交)

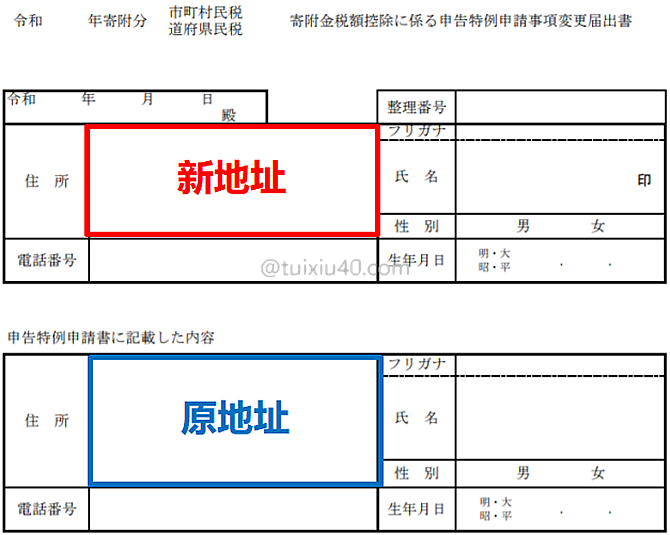

・搬家前已经向捐赠地提交了申请书的→提交“地址变更”申请(次年1月10日前)

“地址”对于故乡税非常重要,因为它转移的是“住民税”,所以报税手续也是跟着住址走的。至于为什么次年1月2日之后搬家的情况不同,是因为住民税的归属时间点是——次年1月1日。这个时间点纳税人在哪个城市居住,他的住民税就归属哪个城市。

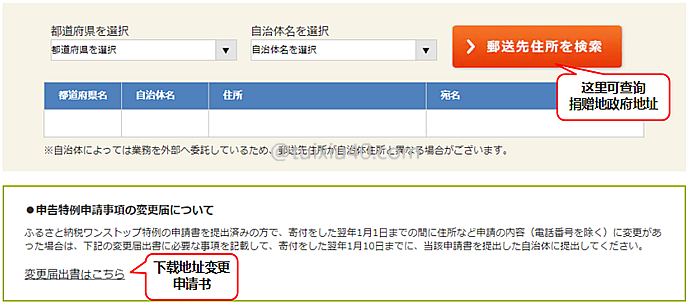

在さとふる网站可以下载“地址变更”申请书。如图填好新旧地址后,直接邮寄给捐款地政府。

地址不明的,可以在さとふる网站上查询。多处捐款的,需要逐一邮寄“地址变更”申请。你看,与其这么麻烦的变更地址,还不如自己去申报故乡税呢。这不仅手续上更简单、也更放心呀。还有人问我:买了分四次发送的大米,可这期间如果搬家了怎么办?——这个就和报税手续无关了,直接联系一下卖家,咨询变更地址需要的手续即可。

好了,洋洋洒洒的写了这么这么多,就此打住。相信通过我的介绍,你一定对“故乡税”有了深入的理解——它并不像商家说的那么美好,也不像政府宣传的那样简单。要想“花2000円买几万円的礼品”,这背后需要税务知识来武装自己!

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

如果是来日本的第一年,可以申请ふるさと納税 吗? 因为第一年好像并没有交住民税,但日本就是第二年交第一年的住民税对吗?所以这样今年买的东西,明年就可以用来减税了是这样吗?

是的,减的是明年的住民税。

请问收到住民税减免通知前那几个月减税吗?还是6月份收到减税通知以后才开始减?

“住民税”的一个年度是从每年6月份开始至次年的5月份,因此减税是从次年6月份开始的。

大米的例子为什么减免额度不是8000日元呢?

退税8000円+20kg大米8000円-1万円捐款=实际到手6000円

小武爸爸您好,我想请问一下,如果我打算明年或者后年去补报亲族扶养然后退税(因为今年开不到亲属公证书),那我今年计算ふるさと納税上限的时候要不要先扣掉扶养的部分呢?还是说先按扶养0人来算?

你现在还没有扶养亲属,因此按扶养0人来计算。

日股里的特定账户,扣了税也能用在这里吗?

这个不行,ふるさと納税的节税对象仅限“住民税”。

你好,请问纳税的通知单都是和礼品一起寄过来吗?上面日期是按照支付日期?那如果今年底想买那种明年才发货的礼品要怎么办呢。

原则上是跟着礼品一起寄的,假如与报税冲突,对方也会在报税截至前单独寄过来的。另外,ふるさと納税与发货无关,你年底前能完成支付即可。

感谢及时回复,还有个问题用ふるさとチョイス的时候,每次最后一个都有一个promotion code,请问那个一般从哪里可以得到呀

抱歉,这个不是很清楚。

您好,我今年4月第一年入职,因为不了解相关政策,今天才开出来父母的送金证明,公司的年末調整已经错过了,准备明年的確定申告去报税,申请今年的扶養控除。请问我在计算ふるさと納税额度的时候扶養家族是几个人呢,是算0人还是父母2人呢?而且,现在申请本年度的ふるさと納税还来得及吗?

还来的及,但要抓紧时间了,12月31日截止。另外,假如你明年打算申报“亲属扶养”,那么ふるさと需要将父母计算在内。顺便提醒一句:假如你今年收入不是太高,纳税额度需要仔细计算,因为通常情况下扶养两个亲属后纳税额也剩不了多少了。

您好,去年4月开始工作,没有住民税也就没管这个ふるさと納税,现在是不是已经来不及了,只能今年交然后明年生效了。那个大米4月初开始预定,就是4月初再申请ふるさと納税吗,谢谢

你去年没有住民税,所以今年申请正好。对的,大米是抢手货,你最好早点下单。

小武爸爸好,咨询下问题:我去年12月28日的时候,捐了2个自治体的 AB,各10000。其中A我在1月8日之前寄送了ONESTOP,也受到了那边的邮件确认回复。另外一件B由于没有注意邮件,错过了节点,昨天收到了那边寄来的寄附金受领证明书。那么问题来了。A的10000,是直接会在我今年需要缴纳的住民税里扣除吗?B的10000,我是需要2月15日后去做确定申告吗?我记得你有写过说,一旦确定申告,之前所有的免报税都不起作用了。如果去的话,是否需要把A的10000也重新申告一次?另外我有国内亲属抚养,这个也需要重新申告?百忙中,还请拨冗回复,谢谢

对的,“确定申告”需要全面报税,包括所有的收入和减税项目,自然也就包括AB和国内亲属抚养。为什么需要全面报税?你可以为税务人员设想一下,假如纳税人的报税资料来自多个渠道,那他的工作量不可想象。。。因此一旦税务收到“确定申告”报税,他就不看其他资料了,一切以“确定申告”的申报为准。