小武,前面介绍了“居民养老”,接下来说说“职工养老”。如果说“居民养老”像是银行定存,那么买它就是为了稳定的回报,看中的是政府的补贴。而“职工养老”更像是股票定投,买它是为了高回报,看好的是中国的未来。也许你会质疑:养老和股票有毛关系!这比喻过份了吧?也许,我的这个感受有点奇怪。但假如你和我一样“定投”它22年,相信你也有同样的感觉。

“职工社保”是在1997年之后才形成的,也就是说从1997年起才出现:公司和个人共同缴纳社保的这种制度。而我就是在那时参加工作、算是较早一批加入社保的。当年面对七扣八扣的工资条我可不知道——“职工养老”竟然是我撞上的人生最大白马股!不夸张的说,我能有底气提前退休也全仗有了它。这一回就以我自己为例,向你演示我的“白马股”是怎样炼成的。

基础知识上次已经介绍过了,这回我们换个角度——通过社保“对账单”来了解职工社保。图示为一个北京市普通职工的对账单,它由五个险种组成:其中养老、失业、工伤由人力资源和社会保障局(简称人社局)管理;医疗和生育由医疗保障局(简称医保局)管理。

职工社保是由“缴费基数”和“缴费费率”决定的,下面就来介绍一下它保费的计算方法:

1)“月缴费基数”分为三档

|

2019年北京市社保规定

|

企业职工

|

自由职业者

|

|

|

2019年月缴费基数

|

|||

|

养老

失业

工伤

|

最高档:上年社平工资的300%

|

23,565元(7,855元×300%)

|

|

|

中间档:本人上年实际月平均工资

|

本人上一年实际月平均工资

|

||

|

最低档:上年社平工资的46%或60%

|

・3,613元(7855元×46%)

・4,713元(7855元×60%)

|

||

|

医疗

生育

|

最高档:每年调整

|

27,786元

|

27,786元

|

|

中间档:本人上年实际月平均工资

|

本人上一年实际月平均工资

|

||

|

最低档:每年调整

|

5,557元

|

6,483元

|

|

养老、失业、工伤

①最高档:本人工资高于社平工资3倍以上的,按上一年北京市社平月工资的300%计算;

②中间档:本人工资位于最高和最低档之间的,按上一年本人月平均工资计算;

③最低档:本人工资低于社平工资60%以下的,按上一年北京市社平月工资的60%或46%计算;

※以上“缴费基数”按2018年北京市社平月工资为7855元计算得出

医疗、生育

医保的缴费基数上下限由北京市医保局每年公布(依据不明);

问题来了,“缴费基数”为什么要设置上下限呢?统一按实际工资不可以嘛?还真不行,试想一下假如没有上限,那么一定会打击有钱人的积极性,他们就会想尽办法少交。看看避税多年的特朗普就知道了,越是有钱人越有办法。同理,假如不设下限更不行,那一定会让更多的人钻空子,最终会导致社保系统的崩溃。

这就引出了一个社保的“潜规则”——不论在哪个国家,社保一定是:少交划算,多交充公。因为作为全民的“托底”保障,它只能劫富济贫。看清了这一点,我们最佳的参保策略也就不言而喻了——按“最低基数”缴纳社保。下面我就来计算一下“职工社保”最低档的保费到底是多少。

2)最低档费保费=最低基数×五险费率

|

五险

(2019年最低基数)

|

企业职工

|

灵活就业

|

|

|

个人负担

|

公司负担

|

个人负担

|

|

|

养老:3613元

|

289.04元(8%)

|

578.08元(16%)

|

722.6元(3613×20%)

|

|

医疗(职工):5360元

医疗(灵活):6483元

|

110.2元(2%+3元)

|

536元(10%)

|

453.82元(6483×7%)

|

|

失业:3613元

|

7.23元(0.2%)

|

28.91元(0.8%)

|

43.36元(3613×1.2%)

|

|

生育:5360元

|

0元(0%)

|

42.88元(0.8%)

|

—

|

|

工伤:4713元

|

根据行业

|

—

|

|

|

合计

|

406.47元

|

1,185.87元

|

1,219.78元

|

以上最低档保费是根据2019年北京市公布的最低“缴费基数”计算得出的。通过对比可见,虽然个人参保只需要交三险,但它的费率更高——每月最低保费1219.78元,而企业职工每月只需支付406.47元,两者相差3倍!也许你觉得这样很不公平,但假如你比较一下保费合计金额就会发现:灵活就业人员的保费其实是偏低的。“保费不同,退休待遇一样”,难道对自由职业者有照顾?事实确实如此,国家也知道自由职业者不容易,因此不仅在保费上给予照顾,各地方政府还推出了各种扶助政策,如:一次性创业补贴,灵活就业人员社保补贴等等。

账单解读

1)月缴费基数

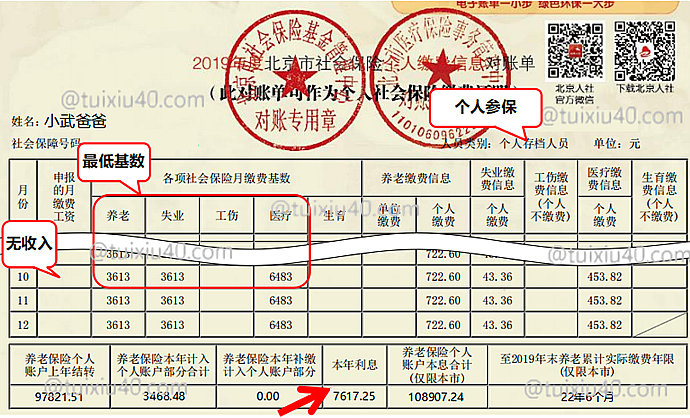

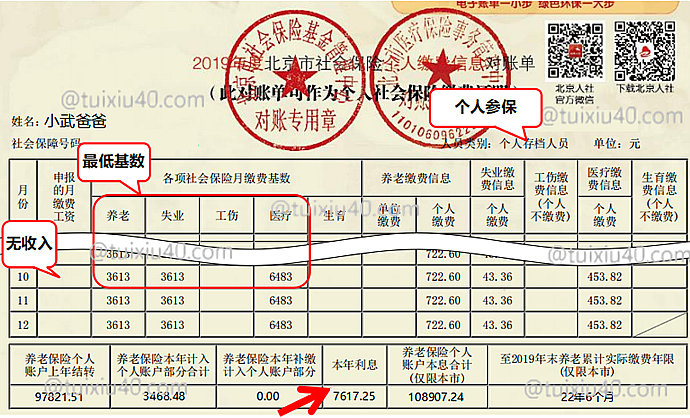

了解了“职工社保”的保费计算方法,接下来就以我自己为例,解读如何看懂“社保对账单”。如图所示:对账单的主要部分就是缴费明细,读懂它有个窍门:只看一项就好——月缴费基数。因为保费是跟着“缴费基数”走的,只要它是“最低基数”,那么我们交的保费就不会出错。

对账单的最下端是有关“养老”的信息,这部分我最关注——本年利息。通过它能算出本年的“记账利率”。如图所示:2019年我的记账利息为7617.25元,它对应的存款本金是个人账户中“上年结转与本年计入”金额之和,即97821.51+3468.48=10,1289.99元,由此算出记账利率为:7617.25÷10,1289.99=7.52%!没想到吧?而且它还是每年计发一次利息的利滚利模式!

2)记账利率

|

年份

|

记账利率

|

年份

|

记账利率

|

|

2008年

|

4.14%

|

2016年

|

8.31%

|

|

2010年

|

2.25%

|

2017年

|

7.12%

|

|

2012年

|

3.5%

|

2018年

|

8.29%

|

|

2015年

|

2.75%

|

2019年

|

7.61%

|

我们来看一下职工养老历年的“记账利率”情况。你看,其实高派息也就是这几年的事情。转折发生在2016年,我查了一下官方的解释——为了保障退休人员的合理待遇水平。。。(等于没说的漂亮话)。。。专家给的说法是:设置“记账利率”是为了个人账户的保值增值,过去国家一直是以一年定期存款利率为基准设定“记账利率”的,而随着我国经济的迅猛发展,职工收入也相应快速增加,这就造成了个人账户的相对贬值。因此从2016年起国家做出了调整,“记账利率”转而锚定社平工资增长率。

|

年度

|

北京市

社平月工资

|

年度

|

北京市

社平月工资

|

增幅

|

|

1997

|

918元

|

2015

|

7086元

|

9.6%

|

|

2000

|

1311元

|

2016

|

7706元

|

8.7%

|

|

2004

|

2362元

|

2017

|

8467元

|

9.9%

|

|

2008

|

3726元

|

2018

|

7855元

|

-7.2%

|

|

2014

|

6463元

|

2019

|

8847元

|

12.6%

|

来验证一下专家的说法,以上是北京市历年社平工资的变化水平。职工收入每年都在快速增长这是事实,但“记账利率”并不是完全跟着它走的。可见,社平工资仅是它参照的指标之一。但不管怎样,有一点可以预见:国家保证个人账户保值增值的原则是不变的,“记账利率”的设定方法会越来越完善。

看到这里,你有没有买买买的冲动?的确,7%的利率远高于当前绝大多数的理财产品。但正如我前面所说的,社保作为全民的福利保障,它必须劫富济贫。你想多交?多交就要充公!

|

居民养老

|

职工养老

|

|

|

缴费金额

|

1000元~9000元/年

(任意选择一个金额)

|

・工薪族→缴费基数×(个人8%+公司16%)

・自由职业者→缴费基数×20%

|

|

统筹账户

|

—

|

个人缴费60%计入

|

|

个人账户

|

个人缴费100%计入

|

个人缴费40%计入

|

|

个人账户利率

|

年利率2~3%

|

年利率7~8%

|

如上表所示:职工养老分成“统筹和个人”两个账户——我们交的养老金只有40%能计入个人账户,其余60%都是贡献社会的——计入的是职工公共社保账户“统筹账户”。。。也许你会想还是加入“居民养老”好了,至少不管交多少都是自己的。但我要说:“统筹账户”可是我们的天使,你看看下面领取养老金的计算公式就明白了。

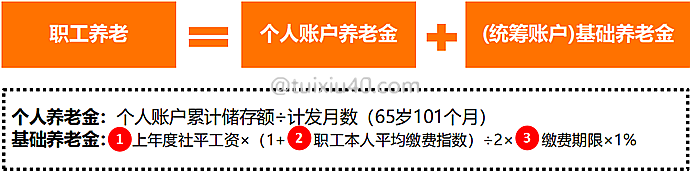

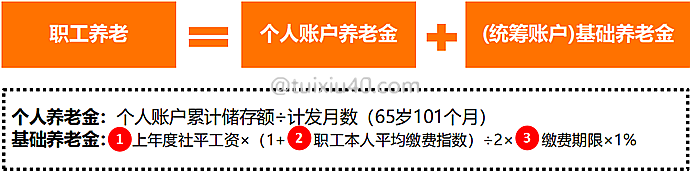

计算公式

退休后我们领取的“职工养老金”来自以下两个账户: 1)个人账户(个人养老金)

1)个人账户(个人养老金)

1)个人账户(个人养老金)

1)个人账户(个人养老金)“个人账户”全靠自己交,没花头的。你交的越多,“个人账户”中的存款就越多;交的越久,“记账利息”的复利效应就越大。至于“计发月数”,它与“居民养老”是相同的——每个退休年龄都对应一个“计发月数”。退休的越晚,计发月数越小,领到的养老金也就越多。

2)统筹账户(基础养老金)

重点说说“统筹账户”。根据计算公式可见,影响它的主要有三个因素:

①社平工资:经济越发达的城市,职工平均工资越高,未来“基础养老金”也就越高。在中国,城市工资排名几乎和房价排名一样,前五位是北上深广杭。所以在这些一线城市交社保,以后能拿到最多的养老金。当然我们不可能为了养老金就特地换一座城市交社保。而且工资高的城市,社保“缴费下限”也相对更高,社保负担更重。所以这个因素不是我们能控制的。

②缴费指数:即个人缴费的平均工资高低。这个以前是没有的,后来为了激励参保人多多交费另加上去的。然而,它多给的那一点远不够充公的,想用这个提高养老金是非常不划算的,所以这个因素我们可以控制,按“最低基数”交就可以了。

③缴费期限:“统筹账户”很像是一大锅粥,它是大家的公粮,人人有份。在这锅粥里你能分到多少与你交了多少口粮无关,它只看“缴费期限”。缴费年数越长,从大锅里分到的粥就越多——每多交一年,日后就能在大锅里多拿1%!可见,“缴费年数”才是我们提高养老金的有效手段。

养老测算

下面就实际测算一下:假如我65岁退休到底能领多少养老金。在过去,想要计算“职工养老”还是比较复杂的。不过现在方便了,国家新上线了——社保公共服务平台,即12333网上平台。如图所示:它提供的服务其实很多,只要注册即可在网上办理各种业务,如:查询社保对账单、失业保险申领、电子社保卡申领等。这里只介绍它测算养老金的功能——待遇测算。

假如只是测算职工养老金,是不需要注册的。如图所示:录入相关信息即可直接查询:

1)视同缴费年限:这个和大多数人无关,填0即可。它是针对1992年之前开始工作的过渡人群,那时因为还没有建立社保体系,所以即使没交社保也可以按工作年数视同缴费。

2)以前年度平均缴费工资指数:它共有五档选择:0.6~3。它是问你过去的“缴费基数”比社平工资高、还是低。例如:社平工资是8000元,而你的缴费基数是1万元,那么指数就是1。我过去基本都是按最低基数缴费的,所以这里填0.6。

3)上年末个人账户储存额:这个对照自己的社保对账单填写即可。

4)未来在岗职工平均工资增长率:虽然目前职工收入每年都在快速增长8%~10%,但这并不代表未来还能保持这个速度。新常态下还是保守一点为好,个人认为4%-6%的范围都算合理。

5)未来个人账户记账利率:国家设置“记账利率”是为了个人账户的保值增值,它受工资增长、通货膨胀以及养老收支等多个因素影响。在可见的未来,大概率它会维持在6%~8%这个范围内。

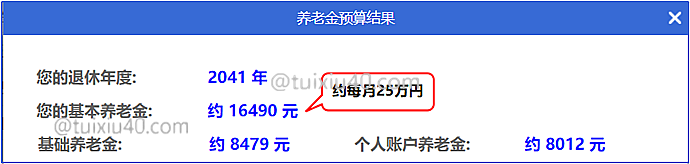

所有以上数据都填好,最后我的测算结果是——

我在65岁退休时预期每月养老金:16,490元(约合25万円)!不敢相信?缴费40年,让我从“统筹账户”中分到40%的粥。7%复利的“个人账户”又帮我打造了另一个养老引擎。正是在“年数和利率”这两个引擎的共同推动下——炼成了我人生最大的“白马股”。

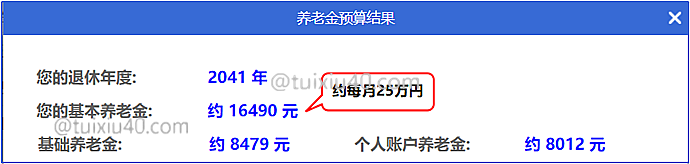

我们再来看一下,假如我少交10年又会是什么结果,如图所示——同等条件下把年龄改为54岁后,我每月就只能领到7,297元,两者相差一半以上!可见,“社保不能断”——要多重要有多重要!

我们再来看一下,假如我少交10年又会是什么结果,如图所示——同等条件下把年龄改为54岁后,我每月就只能领到7,297元,两者相差一半以上!可见,“社保不能断”——要多重要有多重要!

我们再来看一下,假如我少交10年又会是什么结果,如图所示——同等条件下把年龄改为54岁后,我每月就只能领到7,297元,两者相差一半以上!可见,“社保不能断”——要多重要有多重要!

我们再来看一下,假如我少交10年又会是什么结果,如图所示——同等条件下把年龄改为54岁后,我每月就只能领到7,297元,两者相差一半以上!可见,“社保不能断”——要多重要有多重要!当然啦,别看测算出来的养老金这么高,要知道这可是20年后的钱了,那时还能有多少购买力很难说,因此也不要过于乐观。还是那句话:养老保险只是国家“托底”的福利制度,它不能让你体面的退休,但至少能给你一口饭吃。可别小看了这“一口饭”,它可是谁也抢不走、骗不去的护身符,是可以让我们依靠终生的伴侣。

汇率红利

说到这里,就不得不提我在上篇文章中曾提出一个观点:买“两份养老”是海外华人的特权!其中有一点我没有说——人民币汇率红利。是的,我认为未来在海外拿人民币养老金有汇率红利!

1)汇率和通胀

我知道很多人是看空人民币的,他们总是在说:你没看到央行发了多少M2吗?你知道现在猪肉多少钱一斤吗?你没看到人民币一直是外升内贬吗?他们的观点是:人民币实际购买力在大幅缩水,人民币汇率是被人为高估的,所以迟早有一天汇率要暴跌。。。不知道你是不是也这样认为的?未来汇率怎么走我不知道,但我知道他们犯了一个概念错误:他们把通货膨胀率和货币汇率搞混了,这是完全不同的两个概念。

“通胀率”体现的是一国货币对内的绝对价值,而“汇率”则体现的是它相对其他国家货币的相对价值。如果说央行在注水,那其他国家就没注水吗?从08年的金融危机,到现在的新冠疫情,你看看哪家央行不撒钱?谁家的货币不贬值,哪国的物价不在上涨?所以对内贬值不是人民币特有的,而是天下央行一般黑!人民币对外升值,对内贬值,乍一看是很矛盾的事情,实际上根本不矛盾,因为这本来就是两件事。

2)大国崛起

一个国家的“汇率”强不强,归根到底是这个国家的综合国力强不强,这个国家的GDP增速高不高,GDP总量大不大,物价稳不稳定,社会安不安定,国际地位高不高,国防、科技、教育、文化等方方面面牛不牛。放眼全球,美元背后站着的美国,它在这些方面还是世界上最牛的,所以一家独大,非常合理。反之,经济差一点的英国,英镑就稍弱一点。有欧猪五国在拖后腿的欧洲,欧元就表现的更差一点。而日本也一样,经济弱日元弱,要拉动经济就要靠贬值刺激出口。

那么人民币背后的中国又如何呢?个人认为很强,而且还在强势崛起中!就算GDP降到了6%,那又如何?和其他国家比比,和几块“砖头”比比,无论是经济体量也好、创新活力也好、国家治理也好、国民凝聚力也好,都远不如中国。无论从那个角度看,中国都是目前最有前途的发展中国家!

既然中国未来会更强大,那人民币未来也就会更强大,全世界人民一定会更喜欢人民币,那人民币“汇率”升值就是很正常的事情了。再说中国要想大国崛起,也必须实现人民币国际化,把人民币送入SDR,让更多的国家能够把人民币作为外汇储备,而人民币能够走出去的前提就是人民币有升值预期。否则,谁会愿意储备一个长期看要贬值的货币呢?

3)国家视角

看空人民币的背后其实是看空中国。很多人就是因为国内这样那样的问题,才选择移居海外的,我也是其中之一。但我想说:不能因为中国问题多,就是全盘否定它,我们需要有就事论事的态度。生活在国内,我们难免总是看到国内不好的一面,什么政府腐败啊、国民素质差啊、环境污染啊,贫富差距大啊、房价物价太贵啊。可是,一旦出了国再回头看中国,你就会发现:如果这些问题都解决了,中国也就不再是发展中国家了。既然是发展中国家,就一定会有这样那样的问题。这些问题,发达国家过去也一样,一个也不少。。。

生活需要看细节,而大问题需要大视角。人民币“汇率”这个问题就需要从“国家视角”去看待。把个人与国家混淆在一起,会蒙蔽我们看清事物的本质。现在你应该明白了为什么我说:买“职工养老”就像是买股票。假如把人民币比作一家公司,假如它上市(国际化)成功了,你坐享“汇率”红利,假如它IPO失败了,你不是还有日本年金吗:)

写在最后

|

(2019年数据)

|

居民养老

|

职工养老

|

|

适用人群

|

无业人员、自由职业者

|

工薪族、自由职业者

|

|

缴费周期

|

按年缴费

|

按月缴费

|

|

缴费基数

|

—

|

最低3,613元~最高23,565元

(北京市社会平均工资的46%~300%)

|

|

缴费金额

|

1000元~9000元/年

(任意选择一个金额)

|

・工薪族→缴费基数×(个人8%+公司16%)

・自由职业者→缴费基数×20%

|

|

统筹账户

|

—

|

个人缴费60%计入

|

|

个人账户

|

个人缴费100%计入

|

个人缴费40%计入

|

|

个人账户利率

|

年利率2~3%

|

年利率7~8%

|

|

最低缴费金额

(自由职业者)

|

1000元/年

|

8671.2元/年(3,613元×20%×12个月)

|

|

办理机构

(户籍所在地)

|

街道社区服务中心

|

社会保险事业管理中心

|

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

小武先生,您好,有个最基础的问题想要请教,关于职工养老的缴费基数是3613~23565,那如何确定这个基数呢?是由我自由选择还是要基于我的实际收入呢?如果是基于实际收入,我在海外工作国家又如何能够确认我的收入? 如果是自由选择,阅读了您的文章以后,我是否可以认为,性价比最高的是选择最低基数的3613元,然后尽早尽长的进行缴纳?谢谢

国家不审核收入,“缴费基数”自由选择。当然“最低基数”性价比是最高的。

终于等到博主的文章了,好详细,感谢~~想问下假如像是在日本生活,是社员的情况,灵活就业这个该怎么申请呢?是否有什么条件要求,需要审核批准之类的呢?

没有要求,按申请的收入认定缴费基数。多说一句,不是国家不想查,而是没有手段查。国人的收入都查不清,更别说海外华人的了:)而且对于社保来说,它并不清楚参保人真正生活在哪里,这一点日本也一样。

您好!我是2012年来的日本,之前也是在北京工作过几年,社保也是在北京缴纳的。来日本后就没有缴过国内的社保,北京的社保不知道是否可以补缴呢?谢谢。

补缴好像只能通过公司,没有单位的自由职业者应该是不能补缴的。

您好,我的爱人刚大学毕业一年,目前没有找工作,也不打算找工作。目前正在创业,注册一个小微企业,请问这种应该去社保局办理自由职业灵活就业人员社保吧。按照最低档缴费是最优的吗?感谢

对的,目前我就是最低档灵活就业人员。另外各地还有创业扶植政策,可以去社保局办手续时顺便了解一下。

小武爸爸您好,我户口所在城市是5线小县城 人均工资只有4000左右,这样算的话,我投资国内养老保险还有必要吗

有没有必要不好一概而论,但不管是买保险还是投资,优先度都应该在社保之后。

小武爸爸您好,最低档灵活就业和居民养老,需要缴费的地点想咨询一下,是要在户口所在地缴费呢,还是在生活所在地缴费呢?

在户口所在地缴费。

小武爸爸,咨询一下您。社保不是包括医疗保险吗?生活在日本,大概率用不上国内的医保,钱不是相当于白交了吗?这样算下来,交了养老保险和医疗保险,最后只享受了养老保险,不是很亏吗?另外像我们这样早早就断了国内社保的,还能重新加入吗?

・社保不是投资,而是保险。买保险就不能太算计,因为越算越不划算。可将来万一自己真的长寿了,它的优势就体现出来了。人活百岁是好事,但它是有代价的,交社保就是买“长寿”保障。

・至于你提到的国内医疗保险,首先它并不太贵,而且据说交满25年即可选择不交医保、只交养老了。当然各地政策不同,需要验证了才知道。不过即使不行,我也不太担心。因为社保即是保险,也是民生保障。对低收入人群,政府一定会有相应的社保补贴政策。

・断保没关系,国内社保可以随时加入,但需要本人回国去申请。

社保需要本人亲自去办理吗?那交钱的时候还需要自己去交还是卡里扣款就可以了?谢谢

需要。社保手续家人可以代办,但自动扣款申请需要本人去银行办理才行。。。

您好,博主,目前养老金个人账户记账利率已经降到3%以下了,是否还有必要缴纳养老保险

不要停哦。养老不是投资,它的本质还是保险。