小武,说到投资,我常会提到“定投”两个字,因为它是我的核心投资策略。要知道投资并不是和市场斗争,而是和你的两大心魔斗争!它们一个叫“贪婪”、一个叫“恐惧”。“定投”没有多深的技巧,它厉害的正是帮你战胜人性的弱点。

“定投”经过市场反复验证,公认是行之有效的投资策略。它的原理很简单,甚至看上去傻傻的,但就是这种被动的投资策略,才是帮助我们战胜心魔的有效武器!掌握“定投”不需要多高的智商,只要严守投资纪律,长期年化收益可达10%以上!可以说,只要坚持长期“定投”,投资风险是可控的,赚钱也是迟早的。接下来我会通过一系列文章,将我的“定投”实践和体会与你分享。

这是一个金融泛滥,奇葩产品满天飞的时代,投什么才是更安全、更具增长潜力的资产?勿容置疑一定是股票!假如我们在1802年投资美国股市一美元,它今天的价值是103万,升值了一百万倍!为什么感觉风险最大的股票,长期收益却如此惊人?原因很简单,股票的背后是好公司,经济的发展靠的就是优秀公司的推动。因此股票才是经济增长的发动机,是我们的投资首选。

但是为什么很多人炒股不挣钱呢?原因也很简单,选股太专业。日本股市有3600只股票,听说过名字的不过几百只,比较了解的不过几十只,能深入研究的超不过十几只。。。仅凭分析十几只股票就想筛选出“金蛋”,这和赌博无异。毕竟我们不可能像股神巴菲特那样几十年如一日的读财报,因此投资个股真的不合适普通投资者。

即使撞大运你碰到了好公司,股价跌到什么点位才算安全?股价涨到什么程度才算有泡沫?对一个公司的估值一千个人就有一千个结果。投对了公司,但买错了点位还是赚不到钱。因此巴菲特的“价值投资”专业度太高,只可崇拜,不可模仿。既然我们不具备巴菲特的投资眼光和专业知识,那就彻底放弃个股,规避选股风险,以股票“指数”为工具直接投资大盘!

指数王者日经225

什么是指数(indexインデックス)?

“日经平均225”就是日股最具代表的指数,它由日本経済新聞社开发,是从“東証1部”1700多只股票中挑出精华的225只。“日经平均指数”就是将这225只股票的时时交易价加权计算后的结果。说白了,指数就是一份经过筛选后的“金蛋”公司名单,它的背后是一群优秀的公司,它们是一个行业、甚至全球企业的领头羊。

投资“日经平均指数”就是投资225家日本好公司,就是投资日本全行业!

1)成份指数:按一定标准挑出代表性的股票作为样本股,如“日经平均”为東証1部中最具代表的225只股票,“TOPIX”为東証1部所有股票的加权平均,“JPX日経インデックス400” 为全市场中交易量和财务表现最优秀的400只股票;

2)行业指数:指数中的所有股票都是同一个行业的,如“TOPIX-17シリーズ”;

3)主题指数:按某个主题挑选股票,如TOPIX Ex-Financials就是挑选東証一部中的非金融股;

面对令人眼花缭乱的各类指数,该如何选择呢?是投资细分化的指数还是最普通的成份指数呢?其实巴菲特早就给出了答案,他在回答普通人最好的投资方式时建议:

投资到一个低成本的、追踪标准普尔500指数的指数基金,然后继续努力工作。

可见对于日股,巴菲特的建议也一定是最普通的成份指数“日经平均225”。因为投资指数的本质就是放弃选股,放弃战胜市场,甘愿做一个被动跟随大盘涨跌的“傻瓜”投资者。“日经平均”指数选出的225只股票正是大盘股中的精华,它能够更全面、更真实的反映出大盘的整体走势。因此将“日经平均225”称为日股指数中的王者也一点不过分。

ETF/指数基金

指数本身不能交易,可投资的是跟踪各类指数的基金,即指数型基金インデックスファンド。

如果说指数是“公司清单”,那么指数型基金就是“股票池”。它“照单全收”指数清单中所有公司的股票,并且根据指数随时调整持有股票的比例,以保证与追踪的指数相一致。它没有基金经理,没有人为干预,完全被动的按照指数的变动,机械的买卖操作,因此它的交易手续费更低。

指数型基金分为两大类:一类是“指数ETF”,一类是“指数型基金”:

|

|

指数ETF

|

指数基金

|

|

交易场所

|

公开市场(场内)

|

非公开市场(场外)

|

|

股票代码

|

◯

|

×

|

|

购买渠道

|

证券公司

|

基金官网、证券、银行等

|

|

交易价格

|

根据交易量,时时变化

|

一天只有一个交易价

|

|

持有成本

|

0.06~0.95%/年

|

0.159~1.55%/年

|

|

指值交易

|

◯

|

×

|

|

定投方式

|

手动

|

自动

|

|

日本股市

|

|

|

两者的本质是一样的,都是追踪指数的基金,最大的区别就是交易场所的不同。“指数ETF”是在公开市场直接交易的,是上了市的基金,因此有股票代码,也称为场内交易。而指数基金是在基金公司直接交易,是非上市的小盘交易,所以也称为场外交易。我更加偏爱“指数ETF”,因为它可以像股票一样交易,成本更低是它的最大优势。要知道“定投”是靠时间取胜的长线投资策略,即使手续费相差仅0.1%,10年就是1%,假如手续费相差1%,10年就是10%的成本差距!

然而巴菲特推荐的是指数型基金,为什么老巴不喜欢“指数ETF”呢?因为它没有办法像“指数基金”那样让系统自动去定投,必须要手工下单。这就迫使我们每次“定投”都不得不看盘,这样近距离的接触股市,很容易激发人性的贪婪与恐惧,诱使我们时不时的买一点,时不时又卖掉点。结果是很难严守纪律,导致“定投”的半途而废。因此“指数基金”适合哪些投资懒人,定投新人;而“指数ETF”更适合那些有定投经验,意志力强并且已尝到“定投”甜头的人。

筛选指数基金方法

下面演示通过网站

myindex筛选“指数基金”和“指数ETF”的方法。点击菜单栏的“ETF・投資信託”,然后拉到页面下部:

选项“国内ETFのみ”用于筛选“指数ETF”,选项“投資信託のみ”用于筛选“指数基金”。点击“小カテゴリ”,选择要追踪的指数“日経平均”。

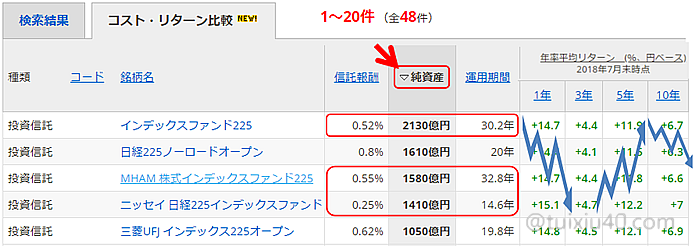

经过步骤2.1,我们得到了8只“指数ETF”的筛选结果。“コスト・リターン比較”中可以确认它们的详细表现。点击“纯资产”重新排序,按以下标准完成人工排查:

1)资产规模要大:资产规模是人气度的表现,流动性的保证;

2)运营年数要长:基金越老越吃香,老基金一般运作较为成熟;

3)手续费要低:这点是最重要的,长周期投资必须考虑持有成本;

通过进一步的主观筛选,最后挑出三只表现更优秀的“指数ETF”:

1)1320:ダイワ上場投信-日経225

2)1346:MAXIS 日経225上場投信

3)1329:iシェアーズ 日経225

通过步骤2.2得到48只筛选结果。按同样方法可以选出三只更优秀的“指数基金”:

1)インデックスファンド225

2)MHAM 株式インデックスファンド225

3)ニッセイ 日経225インデックスファンド

也许你注意到了,追踪同一指数的各家基金表现基本相同。只要坚持定投5年以上的,平均年化回报都达到10%以上!相反10年期的回报是下降的。。。为什么是这样?所谓“七年1个经济周期”,指数基金被动跟随大盘的涨跌,受整体经济周期变化的影响,这些基金能赚钱只是因为正在经历一轮牛市行情而已。

可见,指数基金不是万能的,它不能帮助我们穿越牛熊的周期转化;“定投”策略也不是万能的,傻傻的坚持“定投”也不一定能赚钱。怎么破?

我们只要顺着一轮又一轮的牛熊转换的趋势走就可以了。大盘跌到安全线以下时就开始定投,当大盘涨至目标盈利点以上时就坚决卖出,这就叫顺势而为。如何为大盘估值?如何抓住大盘的大趋势?我在

定投策略中再另说。

眼花缭乱的基金

1)主动型基金

除了指数型基金,基金中的主力军其实是各家基金公司推出的“主动型股票基金”。我对这类基金看都不会看,因为它是由基金经理人为操盘,以超越指数、战胜市场为目标。这类基金的业绩很难预测,因为某一个基金经理的某一种投资策略,在某一个行情中非常有效,可当市场发生变化,他的这种策略可能就不灵了。我们为什么要投资指数基金?不正是要放弃战胜市场嘛。放弃成为赢家也意味着不会成为输家,做一个被动跟随大盘涨跌的“傻瓜”投资者是最明智的选择。

2)混合型基金

主动型基金中还有一类“攻守兼备”的混合型基金。“バランス、均等安定型、債券重点型、世界分散”这些高大尚的基金名称,看上去貌似稳健。但试问求稳还投资干嘛呢?投的是股票还是债券?世界分散又是散给谁了?这类基金假如赔钱了,你都不知道是哪儿出的问题。模糊的投资目标只能说明投资者对它并无信心也不看好它,一个风吹草动就能让“定投”计划半途作废。说到底,投资就像恋爱,如果爱请深爱!定投就要投波动大的,有波动才有钱赚。

3)主题型基金

“追热点”是我们的常见病,“蹭热点”也就成了商家的惯用手段。AI火了,就有AI主题基金,投的都是与AI关联度高的公司;比特币火了,就有“仮想通貨”主题基金;比特币被攻击了,就有“网络安全”主题基金;甚至今年的酷暑还能孕育出“猛暑対策”主题基金。投资这类基金虽然不是在挑选基金经理,但实际上还是在选择具体的投资概念。当你主动拥抱某一种投资概念时,也就意味着你放弃所有与这个概念不相关的股票。热度一旦过去,踏空风险自然也就高了。

4)债券型基金

“定投”策略也不适合涨跌幅度很小的债券型基金。要知道,定投不怕跌,也不怕涨,就怕没波动!波动下跌的越深,获得的“份额”越多,波动上涨的越狠,获得的“现金”就越多,涨跌都是赚到。债券型基金受日本“0利率”限制,长期平均年回报仅有1%多,投资效率太低。而海外债券型基金又有汇率风险,回报无保障,同样不建议投资。

5)分红型基金

很多人认为有分红的基金才好,分红次数越多越好,因此每月分红型也是基金中的“畅销货”。其实不管是股票分红还是基金分红,都只是一种会计上的操作,把你左口袋的钱放到右口袋里而已,左右都是你自己的钱。

例如:你原本买了1000份净值为200円的基金,你的资产是20万円,分红分掉100円后,你变成持有2000份基金,每份净值100円,资产还是20万円,你的财富没有任何增长,就是一种数字游戏。而且这个游戏还要支付红利税等相关成本,完全就是得不偿失的亏本买卖!更扯淡的是,还有的基金是现金分红,其实就是单方面强制赎回一部分基金,试问假如要用钱,我自己不会主动赎回吗?

可见,“分红”就是为了忽悠更多人来买买买!分红的基金不一定是好基金,不分红的基金也不一定是坏基金。分不分红和基金好不好没有任何关系!考虑到成本损失,分红类基金还是不碰为好。

6)智能定投

“智能定投”ロボアドバイザー是AI技术在金融领域的一个成功应用,它在普通机械式定投的基础上,通过制定不同的投资策略,根据市场变化和过往大数据分析,对定投比例、投资额进行自动的调整,以获得高于普通定投的表现。投资者只需选择看好的投资策略和定投金额,具体什么时候买,什么时候卖,不同阶段买多少又卖多少等复杂的动态平衡操作全部由AI搞定。

|

金融机构

|

投资对象

|

投资数量

|

管理费

|

最低起投

|

|

|

海外ETF

|

7只

|

1.08%

|

30万円

|

|

|

日本ETF

|

6只

|

0.95%

|

1万円

|

|

|

海外ETF

|

30只

|

1.08%

|

1万円

|

|

|

日本、海外ETF

|

8只

|

0.991%

|

1000円

|

|

|

日本、海外ETF

|

17只

|

0.7%

|

10万円

|

目前日本推出“智能定投”的主要有5家金融机构,它们都基于手机APP,操作界面简单友好,真正做到了傻瓜式投资。但遗憾的是,“智能定投”目前只能远观,因为它的缺点也非常明显:

①“智能定投”虽然运用了AI技术,但投资策略还是人设计的。你不一定要参透它的策略就可以一键式傻瓜投资,这是它的优势,但也是它的缺点。因为一旦出现亏损,你会不会心里打鼓呢?假如碰到连续几年的低迷,甚至出现30%以上的浮亏呢?你还会坚持嘛?这就像养儿,亲儿子再不争气你还是得养,但领养的就不一样了。普通定投规则简单易懂,你自己认可的策略当然也就更有信心。这很重要,它能帮你渡过那熬人的黑夜。

②成本,还是交易成本!“智能定投”的投资对象同样是指数ETF,只不过运用了AI技术将枯燥的定投操作简单智能化。而它的年手续费在1%左右,是指数ETF的10倍!假如定投10年,“智能定投”仅交易成本就占到10%,真心的贵!

③税务成本20%!这一点是“智能定投”的致命伤。因为它是在金融机构“特定口座”中交易,“红箱”中的收益虽然不用报税,但20%的投资收益税是跑不了的。而普通定投完全没有这部分成本,因为不论是指数ETF还是指数基金,都可以选择在证券公司的“NISA”免税账户中交易。

写在最后

・投资最高效的产品是“股票”。

・股市是人性的修炼场,“定投”是战胜心魔的有效武器。

・为规避踏空风险,彻底放弃投资个股,以指数为工具直接投资大盘。

・选择跟踪“日经平均”指数的基金,它能够更全面、更真实的反映出大盘的整体走势。

・“指数基金”适合投资懒人,定投新人;“指数ETF”适合有定投经验,意志力强的人。

・只要坚持定投日股5年以上的,平均年化回报都达到10%以上!

郑重声明:本文涉及的具体基金,仅为演示之目的,绝无推荐之意思。股市有风险,入市须谨慎!

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

受益匪浅!

请问博主,之前推荐的加2倍杠杆的为什么不推荐呢,比如 1570,1357?

别急,让我慢慢道来:)

感谢分享,这个方法真的很魔性。。。呵呵。

ps:请教博主一个问题—在日本可以直接存取外货的银行有哪些?或者说,有那些日本银行有在日外货直接理财的。谢谢。

银行都有外币理财业务,但汇率太差,我不推荐。

日本最优秀、最人气的外币理财业务非FX莫属,但操作不慎很容易爆仓。

我近期有打算写文章介绍如何投资FX,敬请到时关注。

@tuixiu40 非常感谢您的回复。太期待了。

但是,现在手里持有的外货,如何处理是好?日本的银行(人员)都假装傻傻地推荐:换成日元存在他们银行就好,如果要用再换回外币(任何的都行,rmb甚至都行)。。。我觉得这么里里外外地倒腾手,“肉上的油”都让银行给沾走了。。。有什么办法直接存外币,随时可以取出,不必被各种沾油?您有上策赐教否?感谢先!

你的外币应该是美元,美元现金的理财渠道非常有限,目前有2个:

1)外貨MMF:目前利息约1.5%(税前)

它相当于外币余额宝,随时可提现或兑换为日元是它的亮点。银行和证券公司都有这个业务,利息差不多但证券公司的汇率更便宜。假如将来有兑换为日元的计划,那么通过证券公司购买MMF更合适。

2)FX:目前利息约2%(税前)

有FX经验的,可以将美元汇给FX公司,收取スワップ利息。FX渠道的汇率也是最优秀的。

@tuixiu40:简直是一盏明灯呢~您说的这两种我都没听说过,真是长见识了。非常非常感谢,同时也更期待您关于FX的新篇了。

来日本几年,手上有点闲钱(200万日币),不想让它躺在银行贬值,有什么好的办法

市场是复杂的,所以投资方式也是多种多样的,没有标准答案。我介绍的方法只能算是“抛砖引玉”,关键还是要找到与自己喜好、性格相匹配的投资方法。

小武爸爸用什么证券公司进行指数定投操作呢?

我用的是乐天,我给小武定投用的是SBI。其实定投指数各家都一样,只是这两家我调动资金方便些。

小武爸爸,目前的日本股市怎么看?昨天大跌!想开始定投了,但刚申请SBI开户,还不知道能不能下来!

华尔街有一句经典谚语——Don’t catch a falling knife(不要接下落的飞刀)。意思就是说:不要幻想自己有抄底的能力。日股才刚刚进入熊市,距离严冬还早呢。这次的影响将超过次贷危机,现在是“现金为王”的时候。

其实“定投”什么时候都可以进场,关键是下场之前,想清楚三个问题:买什么?怎么买?买完之后怎么办?也就是说,何时进场“定投”并不重要,关键是要遵守自己制定的纪律。这个说起来很简单,实际做起来要多难有多难,因为它反人性,这也是为什么“定投”原理很简单,但能成功的人是极少数。。。

小武爸爸,你介绍的日本股票打新股非常有用谢谢!也问一下,在日本如何能够参与美股打新跟港股打新啊?经常有很好的中国企业在那边上市,能参与的话,收益会很好,谢谢!

通过日本券商是不行的,需要开港股或美股账号直接操作。

小武爸爸,跟着你的文章,打算开始在日本的投资生涯了。这几天看下来,说一下自己的领悟,你给看看有错误的地方么?

1,借记卡的话,能多开就多开,因为没有年费,并且很多时候可能会用到。没有具体的申请顺序,随机顺序申请就可以。

2,信用卡,就申请文章里提到过的银行的卡就可以,也没有申请的优先顺序。

3,股票账号,这个也是文章里提到的账户都申请,也是没有申请的优先顺序。

谢谢你用心总结的信息。

对的,构建一个自己的金融网络。建议你可以优先有活动或有邀请奖励的。