小武,上次说到:为了最短一天就获得“株主優待”,同时又不承担股价波动的风险!于是就有人想出了锁定股价的操作方法——对冲交易法,下面就来介绍一下它的操作原理。提前打个预防针,本次内容涉及许多名词概念,内容上难免枯燥无味,希望你能耐心读下去,只有掌握了这些原理,才能在日后的具体操作中得心应手。

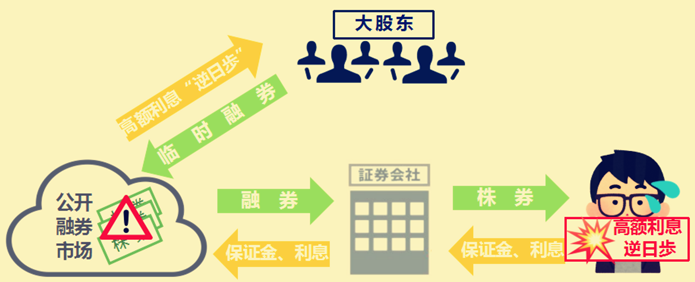

对冲交易是从“融券”交易中变化而来的,因此在介绍它之前,我们先要了解什么是融资融券交易——日语称“信用取引”。它既可以做多,也可以做空股票。图示为“融券做空”的操作过程:

1)以1000円的价格,“融券”借入股票,日语称为“信用売り”;

2)当股价下跌时,再以900円价格归还股票,日语称为“信用買い”;

这中间100円的价差就是做空的盈利。可见,做空交易就是“高卖低买”,而融券做空交易就是加杠杆的“高卖低买”。因为投资者并不需要准备全款,只需要质押一定的保证金,即可放大手中资金投资股票。至于什么是保证金,我暂且放在文章最后来说。

“信用取引”也可以“融资做多”一只股票,只是操作顺序颠倒过来而已:

“信用取引”也可以“融资做多”一只股票,只是操作顺序颠倒过来而已:

1)以1000円的价格,“融资”买入股票,即“信用買い”;

2)当股价上涨,再以1100円的价格卖出股票,归还融资1000円,即“信用売り”;

对冲交易

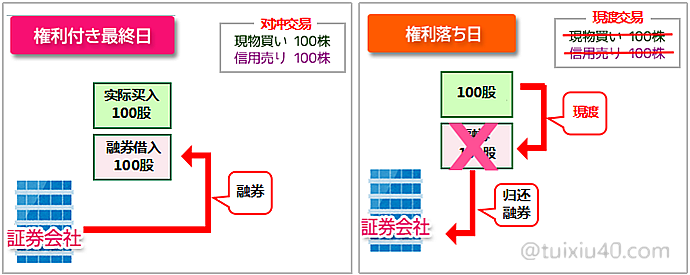

明白了“融券做空”的交易过程,我们就更容易理解“对冲交易”的操作原理:

1)権利付最終日:同时下两单(“現物買い”买入100股、“信用売り”借入100股);

2)権利落ち日:“現渡”交易操作(用买入的100股,归还融券的100股);

你注意到了吗?在“对冲交易”中,只有买入,没有卖出,卖出股票被替换成“归还”融券。“株主優待”投资者正是利用了做空交易中的“信用売り”——融券借入100股,同时以相同的价格买入100股,再用它归还融券,以达到锁定股价的目的。当然实际操作要复杂一些,具体我会在后面的文章中举例演示。

这里出现了一个新名词——“現渡”,它是归还融券的一种方式,是投资者用手中持有的股票,归还借来的相同股票。

这里出现了一个新名词——“現渡”,它是归还融券的一种方式,是投资者用手中持有的股票,归还借来的相同股票。融券渠道

现在我们知道了:对冲交易中离不开“融券”。下面就来介绍一下日本的两个“融券”渠道:

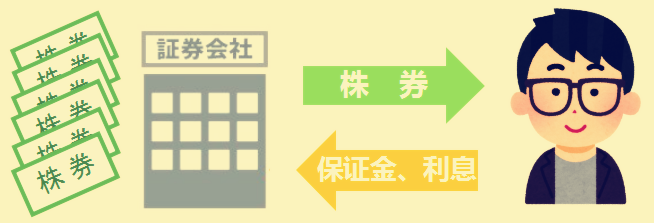

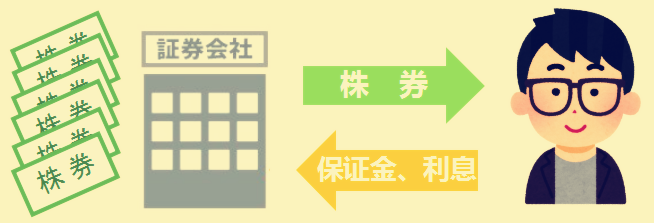

1)一般信用

“一般信用”:投资者向证券公司直接融券。证券公司出借的是自己库存的股票,为的是赚取以“日”为单位的融券利息(目前1.5%/年~3.9%/年)。例如:A公司股价为1万円,1手(100股)一天的融券利息即为:1万円×100股×1.5%÷365日×1日=41円。假如融券一个月,利息就是41円×30日=1,230円!

“一般信用”:投资者向证券公司直接融券。证券公司出借的是自己库存的股票,为的是赚取以“日”为单位的融券利息(目前1.5%/年~3.9%/年)。例如:A公司股价为1万円,1手(100股)一天的融券利息即为:1万円×100股×1.5%÷365日×1日=41円。假如融券一个月,利息就是41円×30日=1,230円!

“一般信用”:投资者向证券公司直接融券。证券公司出借的是自己库存的股票,为的是赚取以“日”为单位的融券利息(目前1.5%/年~3.9%/年)。例如:A公司股价为1万円,1手(100股)一天的融券利息即为:1万円×100股×1.5%÷365日×1日=41円。假如融券一个月,利息就是41円×30日=1,230円!

“一般信用”:投资者向证券公司直接融券。证券公司出借的是自己库存的股票,为的是赚取以“日”为单位的融券利息(目前1.5%/年~3.9%/年)。例如:A公司股价为1万円,1手(100股)一天的融券利息即为:1万円×100股×1.5%÷365日×1日=41円。假如融券一个月,利息就是41円×30日=1,230円!|

证券公司

|

长期融券

|

短期融券

|

融券规模

(2017年)

|

||

|

股票数量

|

融券利息

|

股票数量

|

融券利息

|

||

|

1620只

|

580只(14日)

|

3.9%/年

|

1956只

|

||

|

1441只

|

–

|

–

|

1493只

|

||

|

846只

|

–

|

–

|

879只

|

||

|

132只

|

494只(5日)

|

3.9%/年

|

639只

|

||

|

364只

|

–

|

–

|

389只

|

||

|

192只

|

10只(14日)

|

3.9%/年

|

350只

|

||

“一般信用”既有三年以上的“长期融券”,也有几天的“短期融券”。目前规模最大的是kabu证券,市面上的“株主優待”类型的股票,它家基本都有库存。但即便如此,在临近“権利付最終日”一周左右,各家的库存也往往被一抢而空。。。人气高的“株主優待”股票,甚至一个月之前就有人下手抢了。。。总之,“一般信用”的优点是融券成本可控,但缺点也很明显——库存有限,融券要靠抢!

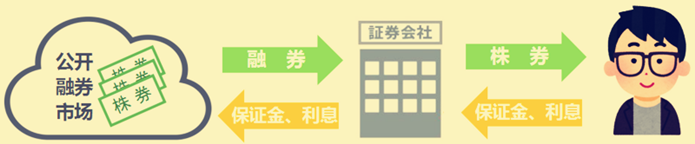

2)制度信用

“制度信用”:投资者通过证券公司,向市场间接融券。这个“市场”不是股市,而是融资融券的公开市场,它是由“日証金”公司负责运营管理的。“制度信用”最大特点——融券库存充足!除了极端情况,即使在“権利付最終日”当天,也能借到“株主優待”的股票,这让最短一天就收割股东礼品成为可能!

“制度信用”的融券利息也更低(目前为1.15%),因为它库存充足,对冲交易时最短只需融券一天,因此这个成本也就可以忽略不计了。

逆日步

问题来了,“制度信用”是如何保障库存供应的呢?调节供求关系的是——“股息”。平时“制度信用”采取固定股息,然而一旦发生融券不足时,“制度信用”又会启动“浮动股息”机制,日语称为“逆日步”。

“逆日步”的价格是浮动的,它是通过一种类似于“投标”的方式决定价格的。开市时,融券双方并不知道各自的投标底细。闭市后,由“日証金”公司根据投标数量计算“中标价”,并于次日中午公布“逆日步”价格。一只股票的融券需求越高,“逆日步”也就越高,但它不是无限浮动的。“日証金”公司有一套规则限制每只股票的熔断上限,被称为“最高料率”。一旦触及这个上限,融券交易随之停止。总之,“逆日步”就像是一只无形的手,调节着融券供求双方的平衡。

我们具体看一下“日証金”官网公布的数据。图示为JINS(3046),9月12日“逆日步”为0.1円/股,即融券1手一天的浮动股息为:0.1円/股×100股=10円。可见虽然JINS发生融券不足,但缺口并不大。注意的是:当天它的熔断线——“最高料率”为12.6円/股。也就是说,假如发生极端情况,它的最大“逆日步”可达:12.6円/股×100股=1,260円!9月11日更恐怖,因为跨越三天连休,最大“逆日步”为:12.8円/股×100股×3天=3,840円!

JINS“株主優待”礼品价值是多少呢?——5000円现金券。假如发生极端的“逆日步”,那么基本就无利可图了。。。这个例子还不算过份。2014年12月,日本麦当劳“株主優待”期间,就曾经发生过“逆日歩”18,000円的极端情况!而麦当劳的礼品价值也不过3000円。。。可见,“制度信用”融券成本的不可控,是它的一个致命问题。即使如此,我还是选择“制度信用”。因为它融券不用抢库存,这个优势太明显了。在后面的文章中,我会介绍控制“逆日步”风险的方法,这里就不再展开了。

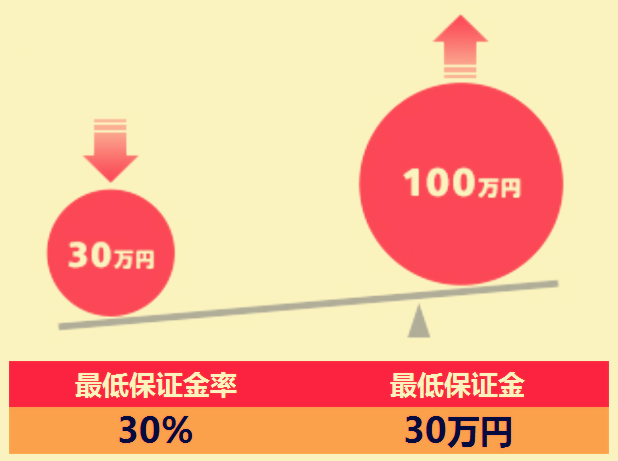

保证金

最后说说上面提到的一个概念——保证金。它就像是买房需要准备的首付,只有向要银行抵押一定比例的首付,才能借到更多的钱买房。同理,融券交易是投资人向证券公司抵押一定比例的“保证金”,以获得更大的资金买卖股票。

保证金必须同时满足两个条件:1)最低保证金率30%以上;2)最低金额30万円以上;

假如30万円保证金,能获得多少投资额度呢?30万円÷30%=100万円,即放大倍数——杠杆率为3.33倍!抵押的保证金越多,投资者获得的资金量越大。假如存入保证金50万円,即可获得购买力50万円×3.33=166万円!值得注意的是:当股价下跌而导致保证金率不足25%时,证券公司将要求投资者补足保证金,这被称为“追証”。25%是保证金的报警线,在“追証”要求的时间内(通常闭市之前),不能补足保证金的,股票资产将被证券公司强制清仓!

以前介绍过了,“对冲交易”不是为了赚取买卖差价,而是为了锁定股价,因此它没有强制清仓的风险,前提是对冲交易前准备足够的资金。假设A公司股价为1000円/股,对冲一手(100股)需要多少资金呢?

1)現物買い:1000円/股×100股=10万円

2)信用売り:1000円/股×100股÷3.33倍=3万円(低于30万円)

该示例中,虽然融券交易金额只有3万円,但因为保证金的下线是30万円,因此对冲一手A公司股票,至少需要准备资金:10万円+30万円。

“株主優待”一年的分布时间极为不均匀,大多集中在每年的3月和9月份,因此这两个月需要的对冲资金是最大的。假设同时对冲五家公司,每家股价4000円/股,那么总共又需要多少资金呢?

1)現物買い:4000円/股×100股×5家=200万円

2)信用売り:4000円/股×100股×5家÷3.33倍=60万円

至少需要准备资金:200万円+60万円。可见,对冲“株主優待”还是需要一定资金量做为保障的。

最后总结

1)几个概念:

・信用取引:融资融券交易

・信用売り:融券交易

・信用買い:融资交易

・現渡:归还融券的一种方式(用实物股票,归还融券股票)

2)对冲交易原理:只有买入,没有卖出,卖出股票替换为“現渡”融券。

3)一般信用:直接融券。融券利息1.5%~3.9%/年。优点是成本可控,缺点是融券要靠抢!

4)制度信用:间接融券。融券利息1.15%/年。优点是融券不用抢,缺点是有“逆日步”风险。

5)逆日步:为调节融券供求双方的平衡,“制度信用”设置的一种浮动股息机制。

6)保证金:①最低保证金率30%以上;②最低金额30万円以上;杠杆率为3.33倍;

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

感谢您的文章分享、看完以后学习到了好多。有一点不是太清楚希望您能帮忙解答一下、开始借入100股然后买入100股,这时总持有为200股对吧。然后需要归还股票的时候只需要归还100股吧、这样的话手里剩下的100股怎么处理呢?

融券并不实际持有股票,只是用“保证金”质押给券商获得股票的交易权利而已。因此对冲交易中,手头只有100股,是用买入的100股去归还借入的100股。

非常感谢您的文章分享。请问小武爸爸,無期限・短期・日計り 都是信用取引,利率不一样,但是好像计算方式都是一样的,都是拥有的天数*利率/365 那为什么我要选贵的短期信用取引呢?

因此没得选,券商是根据自己手中的融券库存来决定利率的,抢手的股票总是库存不足。

这种交易方法下,可以拿到100株份株主优惠还是200株份的株主优惠呢

看你交易的股份数。

想问下这种情况是不是还得考虑信用卖产生的分红成本, 因为现货买这边有 20% 的税.

不用考虑。“一般信用”对冲,“信用卖”需要支付相同的分红,一进一出,正好对冲掉了。不过,假如是用“制度信用”对冲,分红一进一出后会还会剩余15.315%。但因为金额不大,税金忽略即可。至于为什么分红会盈余15.315%,几句话说不清楚,有兴趣的你可以查询“配当落調整金”的相关知识。

谢谢回复, 就按照一般信用举例, 我的意思是在现货买的时候需要针对分红支付 20% 的税金, 同时信用卖这边我又需要支付 100% 的分红金额, 那最后在确定申告的时候如果我整体是正收益的情况(損益通算了)不就没办法对冲这个 20% 的税金了吗.

现货分红支付的20%税金,券商年底损益通算后,系统自动退回。

假如通算后还有收益,那一定是有其他投资收益,就与对冲税金无关了。