小武,日本社会“男主外、女主内”的结构特点非常明显。根据民间机构的调查,日本婚育后女性的就业比例率为52%,其中正社员仅有8%!这个数据与实际的感受也大致相同——日本主妇一半在家、一半在打工。我认为造成婚育后日本女性难以回归职场,除了有家务以及育儿负担重的原因以外,还与日本减税制度“配偶者控除”有一定的关系。

“配偶抚养”是极具日本特色的制度:一个家庭中,夫妻收入高的一方可以申请“抚养”收入低的一方。扶养人(通常是丈夫)因为需要负担妻子的社保,因此可以获得一定的减税照顾,这就是减税制度——“配偶者控除”。可以说,该制度是日本“男权社会”下的产物,它是通过“限制妻子收入、补贴丈夫”的办法,鼓励女人们在家老老实实的相夫教子。

然而,随着日本社会劳动力不足的问题越来越突出,日本政府想方设法的刺激主妇们出去工作,这就是2018年“配偶者控除”新政的实施背景,它大幅放宽了对主妇的收入限制。但是,调整后的受益人还是丈夫,社保负担却一点也没减轻,妻子增加的收入只会被社保“吃掉”,因此聪明的日本主妇们自然难以积极响应。下面我就详细剖析一下,为什么“配偶者控除”新政如此不得人心。

配偶者控除新政

2018年“配偶者控除”新政:被抚养人的收入下限由原来的103万提高到了150万円;上限也由原来的141万提高到了201.6万円。

|

妻子年收入

(工资性收入) |

妻子年所得

(非工资性收入) |

丈夫税前抵扣额度(配偶者控除)

|

|

|

所得税

(2018年实施)

|

住民税

(2019年实施)

|

||

|

150万円以下

|

95万円以下

|

38万円

|

33万円

|

|

150~155万円未満

|

95~100万円未満

|

36万円

|

33万円

|

|

155~160万円未満

|

100~105万円未満

|

31万円

|

31万円

|

|

160~166.8万円未満

|

105~110万円未満

|

26万円

|

26万円

|

|

166.8~175.2万円未満

|

110~115万円未満

|

21万円

|

21万円

|

|

175.2~183.2万円未満

|

115~120万円未満

|

16万円

|

16万円

|

|

183.2~190.4万円未満

|

120~125万円未満

|

11万円

|

11万円

|

|

190.4~197.2万円未満

|

125~130万円未満

|

6万円

|

6万円

|

|

197.2~201.6万円未満

|

130~133万円未満

|

3万円

|

3万円

|

|

201.6万円以上

|

133万円以上

|

0万円

|

0万円

|

・妻子年收入在150万円以下的,丈夫享受最高的38万円税前收入抵扣。

假设丈夫个税是最低档的5%,节税金额即为1.9万円(38万円×5%),假设个税是20%档,节税金额即为7.6万円(38万円×20%)。

・妻子年收入在150万~201万円以下的,丈夫享受36万~3万円的税前收入抵扣。

妻子的收入越高,丈夫获得的抵扣越少。

妻子的收入越高,丈夫获得的抵扣越少。

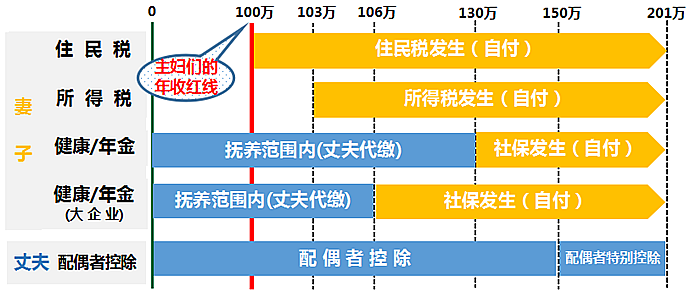

但是,我想说的是:新政看似放松了对主妇的收入限制,但这仅仅是加大了对丈夫的减税力度,主妇们的“税负”一点没变,一点也没减少!主妇们依然要面对五座税负“高墙”。

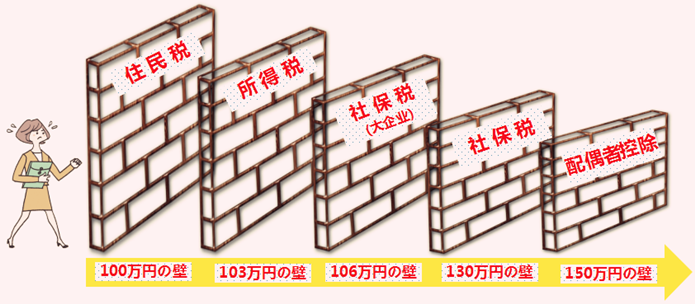

五座税负的高墙

1)100万円の壁:住民税高墙。一旦年收入超过100万円,就要被征收住民税,并且需要主妇们自己报税并支付住民税。住民税是五大税负中最高的墙!

2)103万円の壁:所得税高墙。丈夫虽然可以通过“配偶者控除”获得税负上的减免,但主妇的个人所得税一分不会减少,只要年收入超过103万円,就需要自己报税!

3)106万円の壁:大企业社保(健康和年金)高墙。这是2016年搞出来的政策,针对的是在大企业(员工规模501人以上)打工的主妇们。每周工作20小时以上、月工资8.8万以上,并且预计工作1年以上的主妇们,都需要自己负担健康和厚生年金税!

4)130万円の壁:小企业社保(健康和年金)高墙。在餐馆等小公司打工的主妇们也跑不了,只要年收入超过130万円,丈夫也同样将无法代缴妻子的社保!

5)150万円の壁:“配偶者控除”抵扣上限。年收入不足150万円的,扶养人才能获得“配偶者控除”最高38万円的抵扣额度。一旦妻子的收入超过150万,丈夫的税前抵扣将相应越少,而超过201.6万円红线的,“配偶抚养”关系将被解除,丈夫丧失“配偶控除”的福利。

可见,“配偶者控除”应该称为“丈夫控除”才更准确!它只照顾了丈夫,主妇们却并没有受益。因此只关注“配偶者控除”是不行的!主妇还需要考虑:随着收入的增加,自身的社保负担有多少,因为它直接影响到手工资,这比丈夫的那一点减税要重的多!

100万收入红线

下面我们就来计算一下,主妇们的税负到底有多少。假设一个响应新政努力打工的主妇,她把所有空余时间都拿出来工作,每月工作20日,每日工作8小时,以东京平均“1000円時給”计算,她的年收入为:1000円×8小时×20日×12月=192万円。

|

税前年收入

|

所得税

|

住民税

|

健康保险

(府中市为例)

|

年金

|

到手工资

|

|

192万円

|

-28,500円

|

-63,300円

|

-29,760円

|

-195,120円

|

1,603,320円

|

192万円算是靠打工能赚到的高收入了,虽然她还在丈夫的抚养范围内,但沉重的税负达到了316,680円,抽走了她收入的16.5%!

可见,主妇们越辛苦工作,为国家贡献的就越多。所以聪明的日本主妇才不会拼命打工,她们把自己的收入控制在100万円的红线内,这既可以为丈夫减税,又能为自己完全避税!这是为什么日本主妇情愿相约喝茶,也不去工作,因为这才是最理性的选择。

可见,主妇们越辛苦工作,为国家贡献的就越多。所以聪明的日本主妇才不会拼命打工,她们把自己的收入控制在100万円的红线内,这既可以为丈夫减税,又能为自己完全避税!这是为什么日本主妇情愿相约喝茶,也不去工作,因为这才是最理性的选择。

理想收入模型(夫妻双方受益):

夫妻税负对比:

夫妻税负对比:

|

税负高墙

|

妻子收入

|

妻子

(被抚养人)

|

丈夫

(抚养人)

|

||

|

住民税

|

所得税

|

社会保险

(年金/健康保险)

|

所得税

(配偶者控除)

|

||

|

100万住民税墙

|

100万円以下

|

◯免税

|

◯免税

|

◯丈夫交税

|

◯配偶者控除

|

|

103万所得税墙

|

100~103万円以下

|

×自己交税

|

◯免税

|

◯丈夫交税

|

◯配偶者控除

|

|

130万小企业社保墙

|

103~130万円以下

|

×自己交税

|

×自己交税

|

◯丈夫交税

|

◯配偶者控除

|

|

106万大企业社保墙

|

106~130万円以下

|

×自己交税

|

×自己交税

|

×自己交税

|

◯配偶者控除

|

|

150万配偶控除线

|

150万円以下

|

×自己交税

|

×自己交税

|

×自己交税

|

◯配偶者控除

|

|

201.6万配偶抚养上限

|

150~201万円以下

|

×自己交税

|

×自己交税

|

×自己交税

|

◯配偶者特別控除

|

|

|

201.6万円以上

|

×自己交税

|

×自己交税

|

×自己交税

|

×无配偶者控除

|

主妇同样要报税

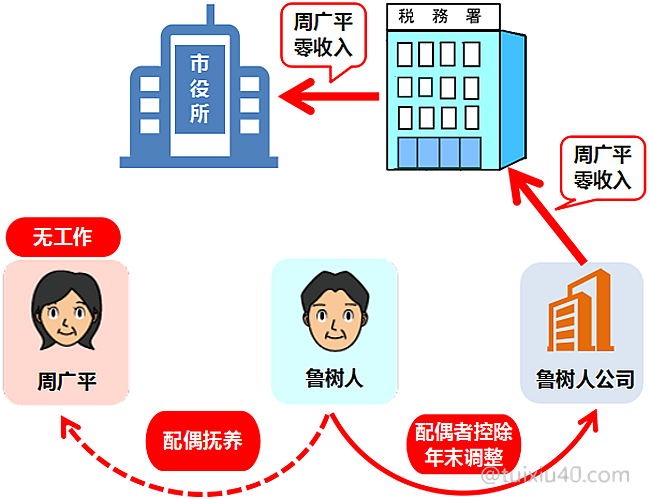

主妇尤其是没有收入的主妇们,报税意识通常不高,因为她们的税务是由扶养人代为申报的。但是,没有报税不代表不需要报税,纳税是每一个居民的义务,它与收入多少无关,人人都需要报税!下面就以主妇“周广平”为例,列举几种主妇们常见的报税情况:

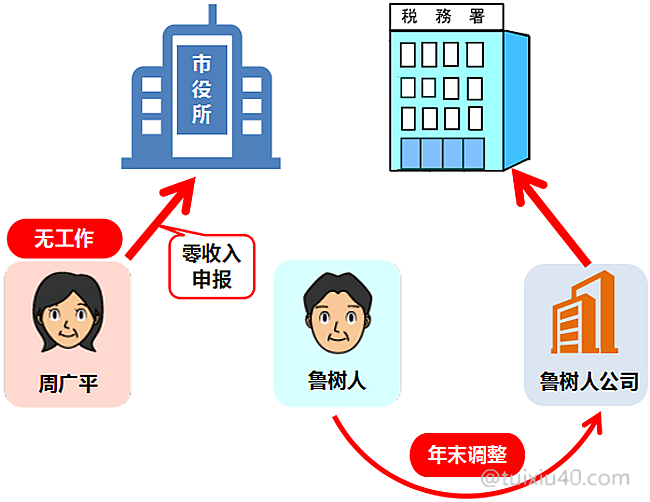

1)不工作

这是一个典型的“男主外、女主内”的日本家庭结构。示例周广平“零收入”的税务信息,是通过丈夫鲁树人向公司申请“配偶者控除”后,以“年末调整”的间接方式报税的。周广平没有自己去报税,但实际是由扶养人代为申报的。

这是一个典型的“男主外、女主内”的日本家庭结构。示例周广平“零收入”的税务信息,是通过丈夫鲁树人向公司申请“配偶者控除”后,以“年末调整”的间接方式报税的。周广平没有自己去报税,但实际是由扶养人代为申报的。

这是一个典型的“男主外、女主内”的日本家庭结构。示例周广平“零收入”的税务信息,是通过丈夫鲁树人向公司申请“配偶者控除”后,以“年末调整”的间接方式报税的。周广平没有自己去报税,但实际是由扶养人代为申报的。

这是一个典型的“男主外、女主内”的日本家庭结构。示例周广平“零收入”的税务信息,是通过丈夫鲁树人向公司申请“配偶者控除”后,以“年末调整”的间接方式报税的。周广平没有自己去报税,但实际是由扶养人代为申报的。

假如扶养人鲁树人疏忽,没有向公司申报“抚养配偶”,那么周广平就需要自己去“零报税”,否则将面临高额税费。

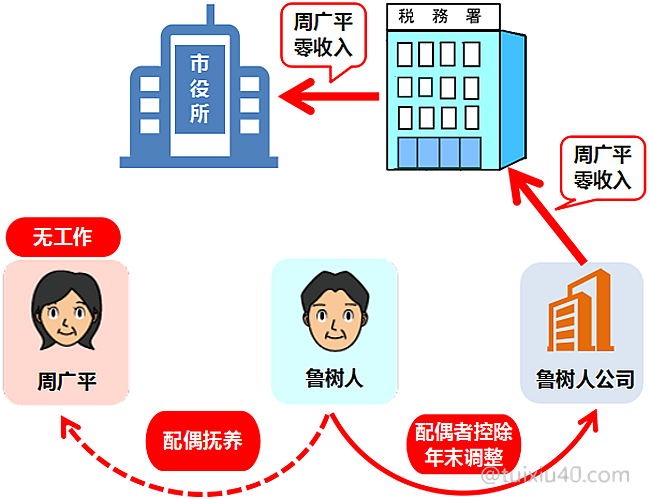

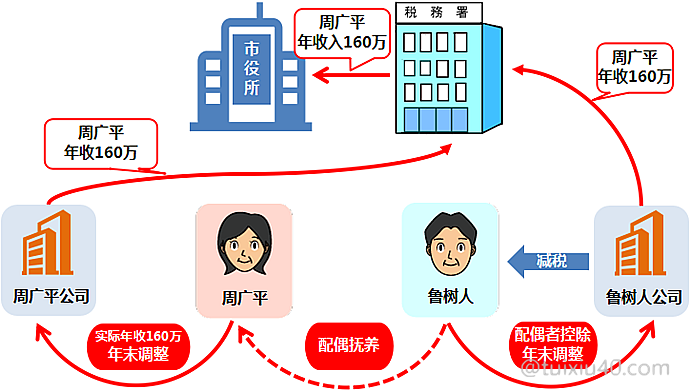

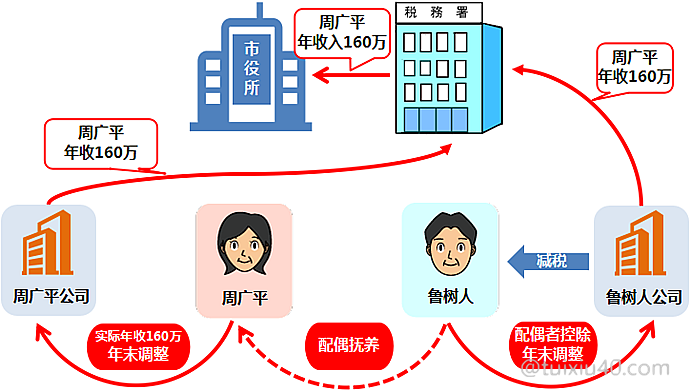

2)有工作

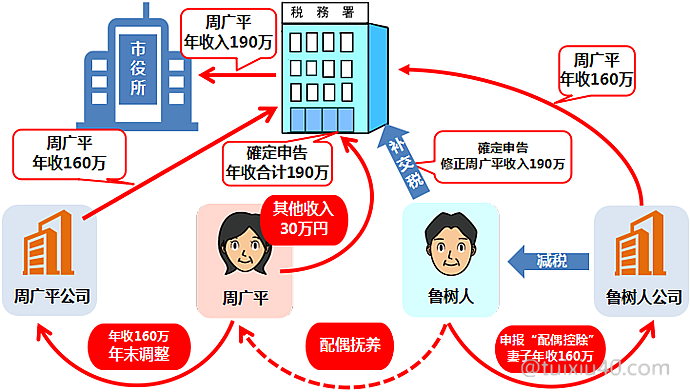

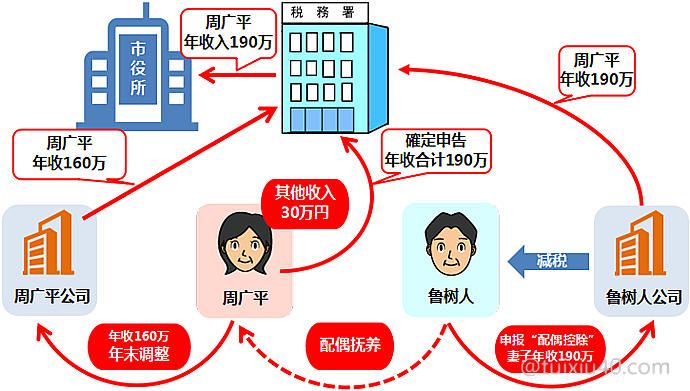

有工作的周广平也不需要自己去报税,因为她的税务信息,是通过公司“年末调整”代为申报的。同时,因为她丈夫向公司申请了“配偶者控除”,因此鲁树人的公司也向税务署申报了周广平相同的税务信息。

有工作的周广平也不需要自己去报税,因为她的税务信息,是通过公司“年末调整”代为申报的。同时,因为她丈夫向公司申请了“配偶者控除”,因此鲁树人的公司也向税务署申报了周广平相同的税务信息。

有工作的周广平也不需要自己去报税,因为她的税务信息,是通过公司“年末调整”代为申报的。同时,因为她丈夫向公司申请了“配偶者控除”,因此鲁树人的公司也向税务署申报了周广平相同的税务信息。

有工作的周广平也不需要自己去报税,因为她的税务信息,是通过公司“年末调整”代为申报的。同时,因为她丈夫向公司申请了“配偶者控除”,因此鲁树人的公司也向税务署申报了周广平相同的税务信息。4)有漏报

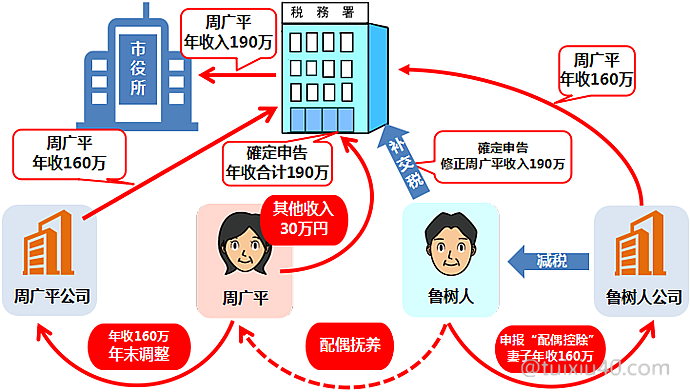

最后再假设一个特殊的情况:鲁树人向公司申请“配偶控除”时,漏报了她的30万副业收入。而周广平“確定申告”申报的是合计后的190万円年收。这时税务署收到了周广平两个不同的所得申报,应该如何修正这个错误呢?

最后再假设一个特殊的情况:鲁树人向公司申请“配偶控除”时,漏报了她的30万副业收入。而周广平“確定申告”申报的是合计后的190万円年收。这时税务署收到了周广平两个不同的所得申报,应该如何修正这个错误呢?

最后再假设一个特殊的情况:鲁树人向公司申请“配偶控除”时,漏报了她的30万副业收入。而周广平“確定申告”申报的是合计后的190万円年收。这时税务署收到了周广平两个不同的所得申报,应该如何修正这个错误呢?

最后再假设一个特殊的情况:鲁树人向公司申请“配偶控除”时,漏报了她的30万副业收入。而周广平“確定申告”申报的是合计后的190万円年收。这时税务署收到了周广平两个不同的所得申报,应该如何修正这个错误呢?首先,周广平申报的是正确的,因此她无需再申报。至于鲁树人“年末调整”时向公司申报的数据不能再修改,他只能通过“確定申告”修正申报,补缴“配偶控除”多减免的那部分税金即可。

写在最后

日本税务分属不同的部门管理:(税务)所得和住民税——由“財務省”管辖,(社保)年金和健保——由“厚生労働省”管辖。因此假如这两个部门不能相互协调,那么任何单方面推出的政策就会像“配偶者控除”一样,成为不能落地的“鸡肋”政策!也许那天开始讨论税务和社保合并为“税社厅”之际,才是主妇们真正的出头之日吧。。。

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。

“配偶扶养”与工作时间无关。至于如何怎样打工最节税,我在这里介绍过四大税负的“黄金避税线”——以东京为例,最高避税线98万円。

谢谢你的分享。

谢谢你的分享,文章配图片让我容易就理解了。