小武,日本四大税负(所得税、市民税、健康税、年金税)中,所得税是最亲民的。它属于国税,历次减税改革都是由它发起的。然而其他三大税负不但不革新,还越改越差!分属不同行政部门管理的四大税负,既互相影响又各自为政。因此任何四大税负不能协调统一的改良新政,对于我们个人税负就没有实质上的改变。

所得税“亲民”是因为它设置有“所得控除”政策,充分利用好多达14项的个税减免,不但低收入人群可轻松免税,中等收入家庭免除个税也完全有可能!这次我们就换个角度反向推导一下,不同人群的避税收入上限到底是多少。

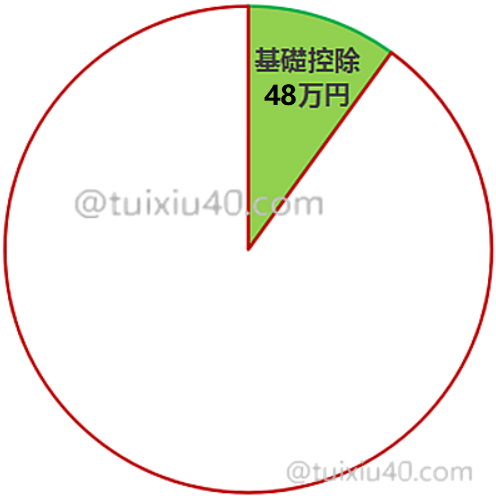

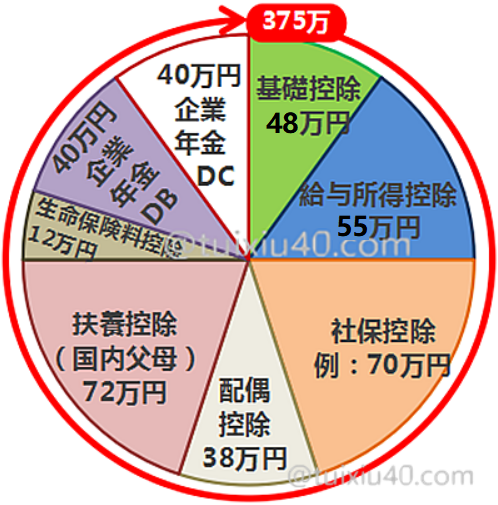

48万円“基礎控除”是为每个居民设置的免税额度。获得财务自由的“脱畜”人群,即使没有工资性收入,一定也偶有“进账”。如:FX投资收益、房租收入、薅毛奖金等。因此收入48万円以下,是“脱畜”人群的避税安全线!

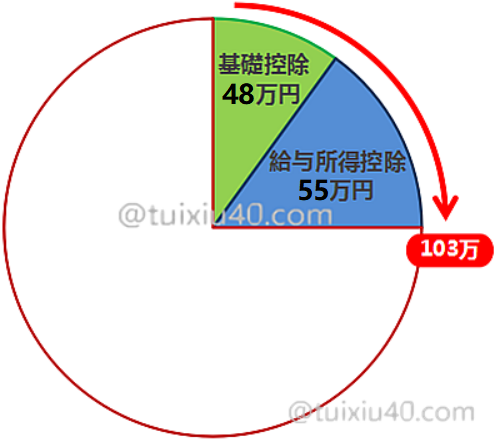

主妇103万线

“給与所得控除”是为有工资性收入(小时工、派遣、社员)人群而设置的专属减税项。特别是有打零工的“被抚养”主妇们最熟悉这条103万避税线,在日本也被称为“103万の壁”。它不仅满足“配偶者控除”为丈夫减税,同时还不增加自己的社保负担。因此收入103万円以下,是“主妇们”的避税安全线!

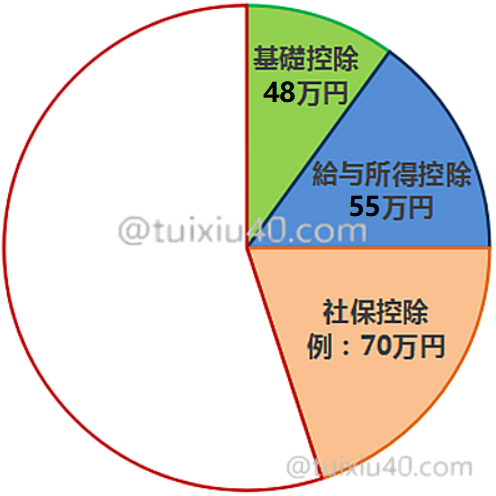

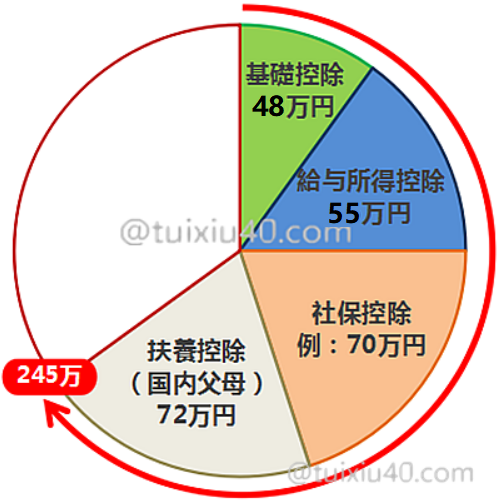

工薪单身245万线

“社会保険料控除”是为有社保负担的个人而设置的减税项。社保主要包括:健康保险金、年金和雇用保险金。根据就职公司所属的行业,个人负担的社保金额略有不同。社保是在工资中税前列支的,例如个人支付社保70万円/年,即相当于获得70万的免税额度。

“社会保険料控除”是为有社保负担的个人而设置的减税项。社保主要包括:健康保险金、年金和雇用保险金。根据就职公司所属的行业,个人负担的社保金额略有不同。社保是在工资中税前列支的,例如个人支付社保70万円/年,即相当于获得70万的免税额度。

“扶養控除”是为有“抚养亲属”负担的人群而设置的减税项。抚养对象不限定要生活在一起,这就为我们抚养国内的亲属提供了可能。它是减免效果最好,最适合在日华人的减税手段!例如抚养国内父母2人,即可再增加免税额度72万円。因此收入245万円以下,是包括小时工、派遣社員等工薪“单身族”的避税安全线!

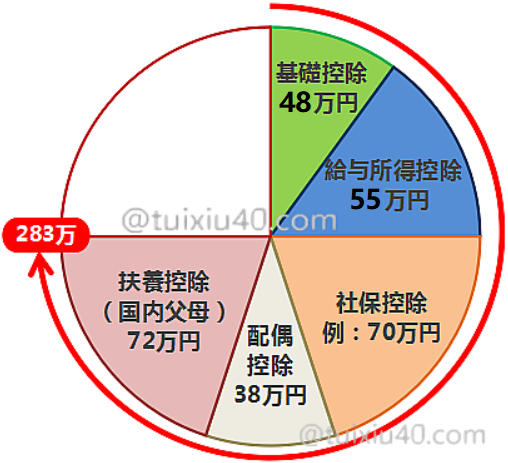

工薪家庭283万线

“配偶控除”是为有“抚养配偶”的家庭而设置的减税项。被扶养配偶的年收入150万円以下的,即可再获38万円的减税额度。因此收入283万円以下,是“工薪家庭”的避税安全线!

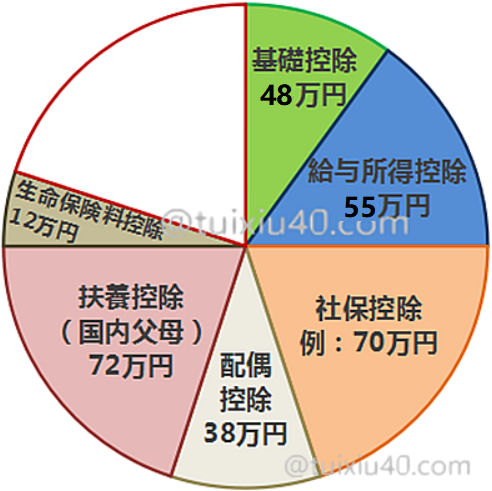

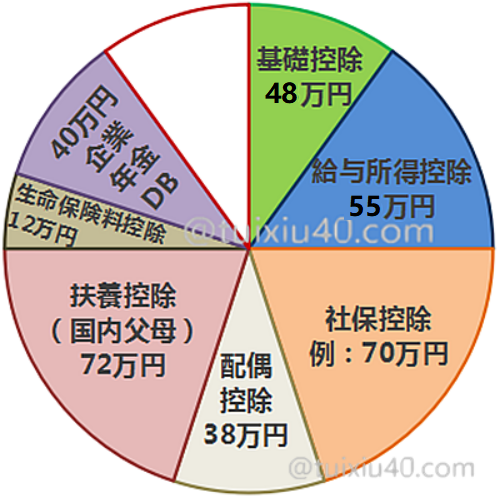

中产家庭375万线

“生命保険料控除”是为购买了“生命、医療、养老”等商业保険的家庭而设置的减免项。根据购买的保额,每年最大可获得12万円的减税额度。

“企业年金DB”并不是个税减免项,而是补充养老制度。它最大的优势是可以在工资中“税前列支”,从而达到减税的效果!根据加入的年金基金,企业对定投DB的金额上限各有不同,一般为每月4~10万円。例如一年个人支付DB40万円,即相当于获得40万的免税额度。

DB是企业保底,政府买单(免税),稳赚不赔的补充养老计划。本金和投资盈利都可免税,中途(离职时)还可随时退出,是工薪族不可错过的减税福利!

“企业年金DC”也是补充养老的一种。它同样可以在工资中“税前列支”,从而达到减税的效果!它的缺点是不到60岁不可中途退出,因此它仅适合有投资能力并打算在日本退休的华人。DC的限额一般为每月3~5万円,假如一年个人支付DC40万円,即相当于再获得40万的免税额度。通过利用“生命保险、DB和DC”,一个“中产家庭”的避税安全线可提高至375万円以上!

日本公司替工薪族管理着生活的方方面面,包括烦人的报税。但“家长式”的管理也让工薪族丧失了对“税”的敏感。这就是为什么日本工薪族普遍缺乏税务知识的原因。但我们不可能被公司一生“包养”,掌握基础的税务知识,是在日本社会生存的必备生活技能。可以说,只要掌握了“所得税”的运作规则,交多少“个税”你自己说了算!

本站内容均为原创,未经作者允许,禁止转载!

如果本文对您有帮助,就请打赏我吧:-)您用金钱的称赞,能让我陪您走的更远。